重点提示

策略核心观点1:阶段、结构、主题

1、5月以来,市场最大的特点就是板块轮动明显加快。2、结合春节之后A股市场的表现,我们理解市场板块轮动明显加快的因素可能在于:当A股缺乏整体趋势性估值提升动力的情况下,市场的机会可能更偏向于阶段性和交易性。于是,在市场的持续性和上涨空间都不够的认知下,当某一类板块出现边际变化或利好因素后,股价会做出“短平快”的反应。3、今年A股为何缺乏整体趋势性估值提升的推动力?其一,在信用收缩的背景下,A股剩余流动性继续回落(信用周期、M1-PPI均可代表剩余流动性),压制A股整体的估值水平;其二,美债利率水平易上难下,抑制核心资产的估值(自2017年外资定价权增强以来,除去21年1-2月公募基金周均千亿的发行以外,美债利率与核心资产估值呈现较高的反向相关性);其三,从中期趋势来看,一旦股债收益差(10年国债-沪深300股息率)触及2X方差开始回落,都会形成趋势(春节前沪深300股债收益差触及2X方差,目前在1X方差附近震荡)。

策略核心观点2:权益窗口且行且珍惜,大宗趋势可能超预期

今年货币政策整体保持中性,市场利率围绕政策利率波动,近期政策层面对通胀反应偏鸽。在金融稳定目标阶段性占优下,未来1-2个月流动性进一步宽松或明显收紧概率都有限,短期可能维持偏松,之后随地方新增债券发行加速而边际收紧。信用方面继续回落,预计2季度信用主动适度收缩,3季度随经济回落信用被动收缩。配置方面,权益方面建议高配金融、标配或高配周期、标配成长及消费,重新上调债券配置仓位,标配或高配利率债、上调信用债至标配、下调转债至标配或低配,维持标配农产品、低配贵金属和工业品,维持高配做多人民币策略。建议仓位:权益(60%)>债券(20%)>商品(19%)>现金(1%)。

量化观点:整体来看,经济数据增速放缓,实体经济货币条件有所收紧,可适当低配债券。权益方面,市场当前信用为主导逻辑,货币因子继续放宽,而信用因子转为收紧,建议减配股票。

金工核心观点:反弹进入后半程

市场整体:震荡格局

估值水平:中等区域

仓位建议:60%

主要结论:均线距离为0.3%,低于3%阈值,市场继续处于震荡。重要宏观数据方面,下周仅有5月pmi数据在周一发布,对风险偏好的影响较小;价量方面,目前处于震荡上沿,交易量处于高位,进入强阻力区域;时间维度上,过去11年,六月第一周整体跌多涨少,7次下跌4次上涨,但平均收益为正。综合各因子权重打分显示,下周市场整体风险有限,但反弹行情或将进入“鱼尾”阶段。行业上重点配置电力设备新能源、周期中上游,其次非银及轻工制造。

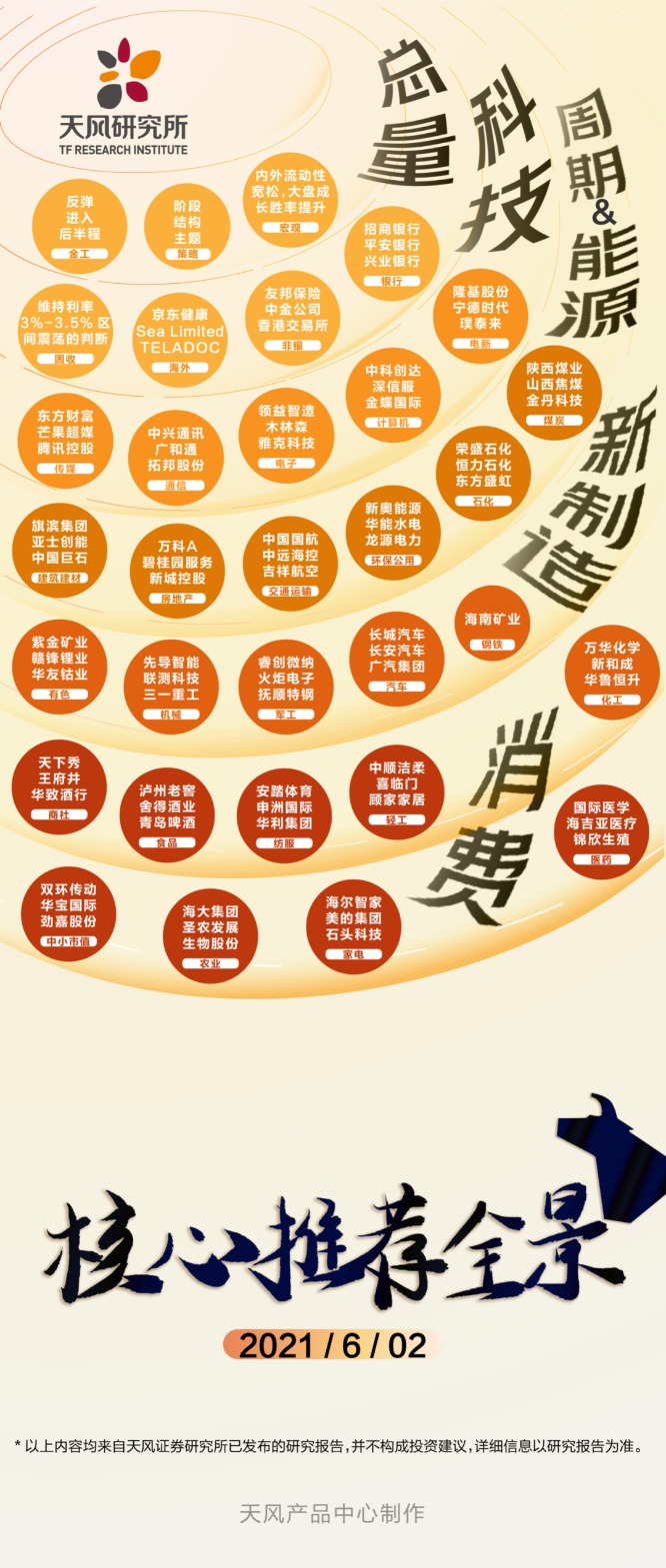

【核心标的推荐全景】

(文章来源:天风证券)