百亿爆款基金又来了!张坤基金放宽限购100倍!5月A股人均赚2万,熟悉的配方,熟悉的味道回来了!

来源:21金融圈

一直以来,A股市场总有一个爆款基金“魔咒”——只要在牛市出现单日销售过百亿的基金,往往A股牛市行情就会见顶,而爆款基金往往难有好业绩。

注意,当前市场有3个现象:百亿爆款基金发行潮又来了;公募一哥张坤再次放开基金限购;5月A股人均赚2万!你多少?

对于这波行情,踏空者的心情是这样的!

对于基金投资,你是怕踏空还是怕回撤?

下面仔细跟大家说说。

1)又一轮爆款基金潮来了,是魔咒还是市场又热了?

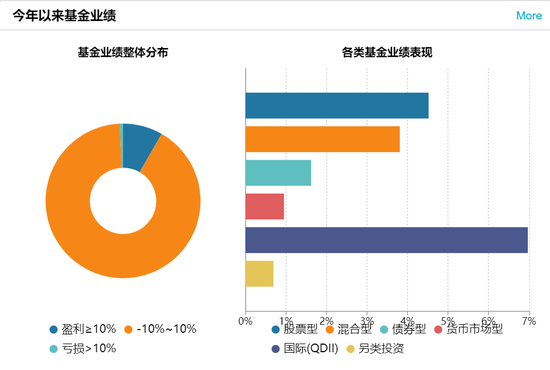

△ 今年来各种基金业绩表现

截止6月3日,市场上百亿级别的爆款基金突然增多,目前已经有超过了17只!募集资金超过百亿的疯狂,这意味着什么?熟悉的配方,熟悉的味道有没有?

4月28日,招商金融债3个月定期开放债券型证券投资基金提前结束募集,认购期共22天,最终成立规模达到141.99亿元,是一只中长期纯债产品,为4月份认购规模最高的产品。

时隔34天,市场都未有百亿元级别新发基金出现。

5月28日,“东方红启恒三年持有混合”B类份额开放申购,半天募集超200亿;

6月2日,由易方达基金王成掌舵的易方达悦夏一年持有期混合基金正式发行,仅发售半日,认购规模就已经突破100亿。

明星基金经理、投研实力、大公司背景……这些营销因素正在推动又一轮爆款基金潮。

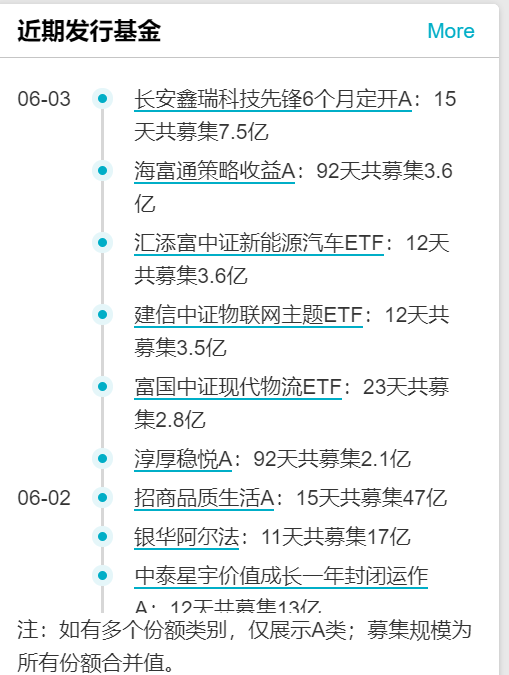

△ 近期发行基金明显偏多

Wind资讯数据显示,截至6月3日,今年以来已诞生了17只百亿元爆款基金,首募规模最高的新基金为南方兴润价值一年持有基金,达148.69亿元。

值得注意的是,和以往的不同,今年来不少爆款基金以债券投资为主,这意味着,在当前的市场行情下,“固收+”策略基金都受到投资者追捧。

按照基金成立的月份来看,百亿元爆款基金集中诞生在1月份,共计13只;另有2只为2月份成立,3月份和4月份均仅有1只百亿爆款基金成立。

2)曾经宣布“限购”的公募基金一哥,张坤旗下基金又开放申购了

“公募一哥”张坤管理的QDII基金单日申购额度提升了100倍。

今日,易方达基金公告,易方达亚洲精选股票基金的大额申购额度由此前的单日单账户不超过1万元调整至不超过100万元。

同时,易方达旗下10只QDII基金也放开了大额申购。

这并不是张坤今年唯一收紧申购额度的基金。

作为管理规模最大的基金经理,一季度末,张坤在管基金规模达1331.09亿元,张坤管理的基金受到投资者追捧,在今年市场大跌时,张坤管理的基金逐步收紧了申购额度。

目前,张坤管理的易方达中小盘(110011)暂停申购,易方达蓝筹精选执行单日不超2000元的申购限制,易方达优势企业三年尚在封闭期不接受申购。

3)5月A股投资者平均盈利超2万元,你多少?

Wind数据显示,截至5月31日收盘,上证指数、深证成指、创业板指5月涨幅均超过4%,并创下了2015年以来历年同期最好表现。

从最新市值变化及中国结算披露的投资者数据计算,A股投资者5月户均账面浮盈超过2.23万元。

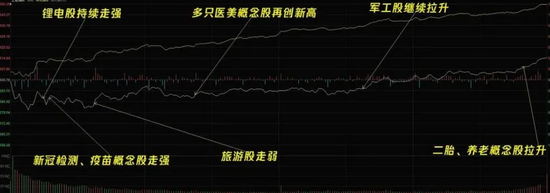

这一个月,亮点不少。锂电股走强、医美股创新高、新冠监测、疫苗股走强、三胎养老概念拉升……

技术面看,深证、创业板的5月月K线均收在最高点,上证也几乎收在最高点,中长期继续看涨。

值得一提的是,创业板首家万亿市值公司诞生!

宁德时代破万亿市值,成为创业板一哥,也成为了A股市场第八大市值的个股,拉动创业板指数强势上涨。

人均月盈利2万元,这个能延续,那真的可以实现最高目标:共同富裕。

---------------

说到最后,3分钟理财栏目说说观点:

就以目前市场的火爆程度来说,现在市场每天都有超过百亿的股票类型基金,受到资金的追捧,这说明了,现在A股市场的赚钱效应不断的增强。

对比2月份和3月份来说,市场持续的下跌让很多投资者对股票失去了信心,5月份A股平均每人挣2万元,说明市场在逐步回暖,做多热情,不断的增加。

此时,对于新基金应如何投资?

3分钟理财采访了不少业内机构投资者,分享给大家:

格上旗下金樟投资研究员岳坤中指出,经过今年春节后的这一轮快速、大幅的调整以后,A股整体估值水平有所降低,大部分行业指数的PE(TTM)已经调整至近十年中位数以下的水平。

宏观环境方面,经济修复、货币政策逐步回归常态化仍然是比较明确的趋势。从估值和宏观环境来看,A股市场前景并不悲观,存在结构性机会。但在海外通胀预期提升的背景下,可能会带来扰动,所以也增加了选股难度。

格上旗下金樟投资研究员王祎建议投资人,

一是逢低逐步建仓或加仓,不追高,把握投资节奏,长期投资;

二是拥抱核心管理人,在选择新基金的时候,建议优选具备扎实精选个股能力的基金管理人,包括拥有长期历史业绩证明投资能力和保持学习持续进化的管理人;

三是对拟投基金做基本的研究,了解拟投基金的基本情况、基金经理的投资风格、投资理念,结合投资人自身的风险偏好、风格理念选择更加匹配和认可的基金来进行投资,帮助投资人能够更加理性地做出投资决策。

投资人应从新基金发行的基金经理知名度、私募知名度、长期业绩、回撤控制等方面来综合考验。

“在选择新基金时,一是尽量要从资产配置的角度考虑,在策略配置上不要太过于单一;

二是,不同基金有着不同的风险收益特征,要选择适合自己风险承受能力的产品;

三是在选择基金中不要太过于追求高收益而忽略了收益背后隐含的风险;

四是尽量选择具有三年以上完整业绩记录并且长期业绩表现较好的产品。”私募排排网研究主管刘有华说。

玄甲金融CEO林佳义建议,“应该穿透管理人、基金经理的历史投资策略以及历史持仓情况,并穿透评估其目前底层资产持有的性价比或者计划配置的资产的性价比情况。”

(邱利 HN154)