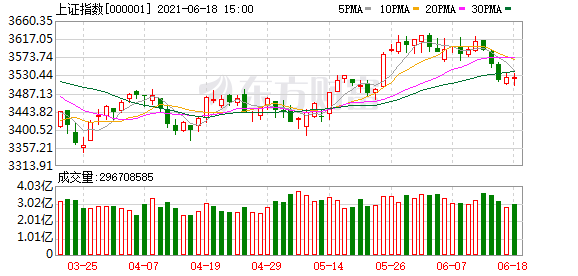

本周沪指下跌1.80%,下周A股将如何运行?我们汇总了各大机构的最新投资策略,供投资者参考。

广发策略:全球的通胀交易结束了吗?

全球的通胀交易已经结束,震荡期小盘成长接棒。大宗商品涨势将明显放缓,黄金仍有下跌空间,美国十年期国债上行空间有限,全球股市震荡但风险可控。A股微观结构未修正至合意水平,小盘成长股赔率较佳,通胀预期进一步回落有助于增强小盘成长股的胜率。建议配置:即期业绩好的小盘成长(次高端白酒/计算机/半导体),低PEG+涨价传导+盈利预测上调(化肥/玻璃)。主题投资关注“碳中和”下景气度改善及政策边际增量(新能源车/光伏)。

粤开策略:关注PEG和业绩主线

总需求开始逐步回到内生增长轨道。我们维持年度策略报告观点,预计下半年增速逐步回归到5-6%左右的增速区间,全年实现8-10%的增长。配置方向上,一是PEG占优板块。在利率上行、资金面中性的环境下,下半年PEG策略相对DCF策略占优。选择股价尚未充分反映、风险收益比较高,后续有望补涨的板块。今年上半年的“滞涨”板块,多集中于科技领域。关注21Q1归母净利润同比高增,市场表现却相对滞后的部分板块,包括航空航天装备、光学光电子、电气自动化设备、医疗器械、饲料及农产品、半导体等等。二是当前经济复苏不平衡背景下,业绩有望边际大幅改善的板块。制造业、可选和服务消费存在较大的修复空间,消费和就业压力仍存的背后,是中小企业、服务业的尚待修复。坚持景气下沉,寻找中等市值优质标的,以及金融、航运、文旅、医美、制造业等业绩有望边际大幅改善的标的。

中信证券:博弈交易退潮 强化盈利驱动

增量资金入场缓慢,存量资金的博弈性交易退潮,美联储政策退出的影响有限,本轮行情的时间约束渐强,投资者行为主导下,市场跨月波动将加大,并将逐步重回以盈利为主驱动的阶段。一方面,场外资金观望情绪加重,存量资金的风险偏好回落,看短做短的博弈性交易将逐渐退潮;市场短期仍由投资者行为主导,中报披露和季末流动性预期影响下,本轮行情的时间约束渐强,市场跨月波动将加大,盈利将逐步替代估值,成为市场主驱动。另一方面,全球“再通胀”交易接近尾声,美联储政策退出节奏难超预期,对新兴市场负面影响有限,且A股依然能在全球权益市场中保持较强的吸引力。配置上,建议闹中取静,强化高景气的成长板块配置,关注政策落地催化的主题,以及中报业绩超预期带来的交易性机会。

开源策略:市场的裂变

本周(6月14日至6月18日),主要指数中均实现跌幅。茅指数回调,指数内部成分股普遍下跌,分化收敛。当下经济正位于向“低碳”转型的关键节点,欧美的碳交易价格的加速上行在指示供给端约束可能正提升商品价格中枢。对于通胀预期,市场认为是一次性的,那么最好修正预期的方式可能就是持续的时间本身,投资机会也将孕育于此。周期股本身布局应该顺大势,逆小势:煤炭、钢铁、石化、化工(纯碱、化纤、钛白粉)。近期布局的方向中同样看好:银行、建筑、公路、航空、电力。

天风证券:开辟超额收益新战场 当前仍然是指数一般、个股活跃

在基本面稳定的前提下,核心决定市场方向的还在于国内外流动性预期,5月中旬以来,指数层面的上涨正是修复国内外没有那么悲观的流动性。我们预计,就业情况是决定后续中美流动性取向的关键,近期公布的国内5月失业率、美国5月非农就业,虽然都有一定程度恢复,但中美流动性取向目前仍然维持稳定。因此,市场风险偏好和个股机会还可能继续活跃。依据年度行业配置策略的框架,继续强化了〖军工〗和〖半导体〗的推荐。同时,类似逻辑,还可以列入观察范围的细分行业包括:化学纤维、动物疫苗、面板及组件、光伏、金融IT、生产线设备等。

国盛策略:三大逻辑决胜科创

对于市场整体,Taper并不会构成系统性风险,但近期国内利率的边际变化,也制约了指数的向上空间。1、当前美国市场流动性仍极度充裕。并且,至少到8月债务上限最后期限、美国财政存款完成“泄洪”前,美国市场流动性宽松仍将维持。而从中长期来看,也不必过度担忧美联储Taper。若美国经济复苏强劲,推动美国企业基本面持续修复,将对美股形成强力支撑,类似13-15年;若美国经济复苏不达预期甚至再度陷入衰退,则美联储将大概率重启宽松,类似2010年3月结束QE1后,又于8月启动QE2。因此,不管哪种情形,美股乃至全球市场出现系统性风险的概率较小。2、国内利率开始边际向上,对指数的赚钱效应形成压制。5月以来我们一直强调流动性是短期市场的主要矛盾,不管是长端国债利率还是shibor等短端利率一度都出现明显回落。但当前,国内市场利率已在逐步回升。尤其是1年期国债,已较6月初低点上升16.1bp。因此,后续调低指数预期,市场仍将以震荡为主。建议把握结构行情、精选结构,在科创中重点掘金。

国泰君安:千金难买“黄金坑”

本周市场出现一定调整,尤其以大盘股的回落更为显著。资金撤出的背后,主要出于“担忧”而作出的避险行为。核心担忧有两点:1)海外方面,疫苗接种快速推进,经济活动与就业指标增强,美联储QE Taper预期升温。2)国内方面,5月经济数据整体不强,支撑疫后经济的出口与地产两个分项,动力出现趋弱信号。事实上,近期的调整更多的是交易层面的博弈行为,且中盘风格的表现强于大盘。往后看,尽管分子端盈利无明显亮点,但不确定性逐步落地推动风险评价下行,叠加无风险利率下降的可能,悲观预期逐步修正,如若市场继续下跌,将会出现难得的“黄金坑”。风险评价逐步下行的背景下,叠加无风险利率下降的可能,行业配置重点推荐:1)首推券商/银行;2)科技成长起点:新能源车/电子/计算机/军工/医药;3)后疫情时代复苏加速:国货消费/新兴消费/高端消费;4)碳中和下周期新机遇:煤炭/建材/钢铁;5)成本受制预期边际缓和下中游制造超跌反攻:家电/汽车。

方正策略:科技股能否崛起

短期科技股仍将受益于流动性和政策两方面的催化因素,但持续的科技股行情通常需要杀手级的应用或者产品,但目前尚未形成以点带面的格局,因此科技股将逐步分化,景气程度较好、新产品预期较强的分支有望持续跑赢。阶段性关注智能汽车、半导体、新能源以及新能源汽车、国防军工等方向。近一个月以来,科技股表现较好的细分行业分别为集成电路(22.5%)、电子零部件制造(17.5%)以及软件开发(9.6%),显著跑赢同期沪深300(2.2%)以及万得全A(4.8%),短期政策以及产业上的催化剂是核心因素,如5月底的两院院士大会、持续发酵的缺芯困局、华为鸿蒙系统的发布以及VR/AR等下一代电子产品的创新加速。此外,流动性环境的宽松也给近期的科技股行情起到了锦上添花的作用。从后续的演绎来看,短期科技股仍将存在流动性和政策两方面的催化因素,但持续的科技股行情通常需要杀手级的应用或者产品,但目前尚未形成以点带面的格局,因此科技股将逐步分化,景气程度较好、新产品预期较强的分支有望持续跑赢。

(文章来源:东方财富研究中心)

文章来源:东方财富研究中心