内容提要:

有序推进现有项目,未来审慎研究扩产。2021年,公司计划生产茅台酒5.53万吨、生产系列酒2.9万吨。此外,公司正在稳步推进3万吨酱香系列酒技改及配套项目建设、开工建设“十三五”。

中华片区酒库续建工程建设等项目,提升系列酒产能及应对市场波动的能力。展望未来,公司对扩产较为审慎,将对十四五扩产进行全方位论证。

系列酒抢抓行业机遇,渠道调整后增速有望提升。系列酒将围绕做全国一流产品、树全国一流品牌、创全国一流服务,抢抓发展机遇,深挖品牌核心价值,提升系列酒市场竞争力。产能方面,公司正有序推进3万吨酱香系列酒的技改项目建设,2020年度新增系列酒基酒设计产能4015吨将分期分批投产。在双轮驱动战略及茅台酒供不应求、系列酒老酒价格引导及细分市场高景气度的背景下,我们预计后续系列酒的增长或将持续提速。

十四五规划定调高质量发展,构建“五星茅台”。十四五规划方面,公司将筑牢“质量、安全、环保”三条生命线,在生产质量、市场营销、安全环保、企业治理、改革创新等各方面高质量发展。十四五期间,公司要全力构建五星茅台,即品质茅台、绿色茅台、活力茅台、文化茅台、阳光茅台。

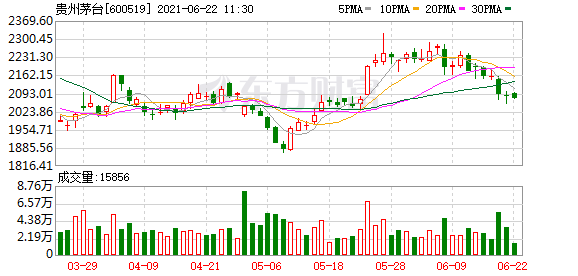

投资建议:公司高端白酒龙头地位稳固,卖方市场地位稳固,一批价格维持高位。我们预计,在渠道改革、部分产品提价、结构升级下,2021年业绩增速有望超越经营目标。目前,公司PE(TTM)为57倍,属于历史高位,但考虑到稳固卖方市场及业绩增长具有提升空间,我们认为可以给予一定估值溢价。我们预计公司2021-23年EPS分别为43.75、50.88、58.65元,对应PE为49、42、37倍,维持“推荐”评级。

风险提示:内外疫情超预期变化导致消费恢复不及预期;食品安全问题;行业竞争加剧;消费税征收政策变动导致行业税率上升;相关行业政策出现重大调整影响公司业绩;公司因销售增速下降、改革推进不顺利等导致业绩增长低于预期;国内外二级市场系统性风险;国内外宏观经济形势急剧恶化;其他黑天鹅事件。

(文章来源:国开证券)

文章来源:国开证券