6 月超百台起重机和挖掘机集中发往全球;全年海外收入增长有望超60%根据徐工集团官方微信公众号信息:6 月超过百台的起重机和挖掘机先后集中发往全球市场。过去5 年徐工机械海外收入占比约为12%(2020 年受海外疫情影响降至约8%),十四五期间公司将坚定落地国际化主战略,加快打造世界一流品牌,2021 年力争全年出口收入目标突破百亿(+64%),海外收入占比有望重回12%。1-4 月公司起重机出口台量稳居行业第一,俄罗斯、哈萨克、非洲和一带一路国家市占率遥遥领先,欧美高端市场实现较大突破。

徐工有限挖掘机等工程机械资产注入,将增厚“新徐工”业绩徐工机械拟吸收合并徐工有限,挖掘机、混凝土、塔机和矿机等资产将注入上市公司(“新徐工”)。预计2021 年“新徐工”备考收入超过1200 亿元,有望成为收入规模最大工程机械公司;2021 年备考净利润约95 亿(其中上市公司约55 亿、挖掘机接近30 亿,混凝土+塔机+矿机合计10 亿左右),每股收益有增厚(约10%)。

“新徐工”:若注入资产估值在200-300 亿(假设挖掘机等资产按照6-8 倍PE注入),预计2021 年“新徐工”的摊薄后的备考市值在723-836 亿元,备考PE在8-9 倍。

长期看:混改、员工持股提高经营效率、盈利能力,利润和估值双提升徐工有限2020 年9 月完成混改,由国有独资转变为混合所有制公司;其中员工持股平台增资8.7 亿元。随着改制后活力释放、管理改善、产品结构优化,“新徐工”盈利能力将持续提升。我们预计“新徐工”的挖掘机净利率由2020 年前三季度约4%上升至2021 年的10%,长期可提升至12%以上;起重机净利率维持在12%左右;“新徐工”整体长期净利率由2020 年的4.4%提升至10%以上。

我们测算“新徐工”2021 年备考PS 为0.65 倍,三一重工(2.1 倍)、中联重科(1.0 倍)。随着“新徐工”盈利能力提升,公司PS 估值具备提升空间。

工程机械为中国当下优势产业,中国龙头完成进口替代有望迈向全球龙头工程机械为中国当下优势产业,中国公司能依赖规模经济、产业链优势、运营效率优势取得全球龙头地位。中国工程机械行业龙头将在完成国内的进口替代后在全球取得相当的市场份额,从中国龙头走向全球龙头。

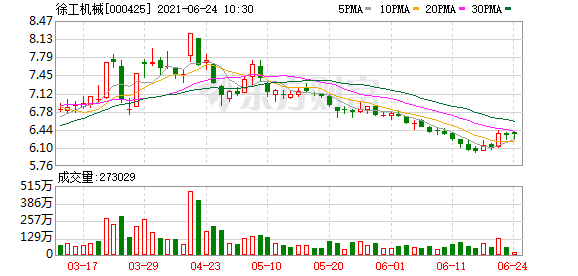

投资建议:暂不考虑整体上市,预计徐工机械2021-2023 年净利润为55/66/71亿元,同比增长48%/19%/7%,PE 为9.0/7.6/7.1 倍。维持“买入”评级。

风险提示:1)基建、地产投资不及预期;2)资产注入进度不及预期。

(文章来源:浙商证券)

文章来源:浙商证券