公司是华东地区大型煤炭、电力综合能源企业之一,存量产能盈利向好,新建矿井建成试运行,中期增长有支撑。供给侧改革以来,公司产能优化过程中的大额减值因素已基本消除,公司业绩有望实现轻装上阵并充分受益于今年的煤价上涨。公司利用区位优势推动煤电一体化发展,也有助于长期的稳健发展。

考虑公司业绩向好的趋势,我们上调公司评级至“买入”。

区域龙头能源企业,减值完毕轻装上阵。公司是华东地区大型煤炭、电力综合能源企业之一,主要业务为煤炭开采及火力发电,其中煤炭在产产能2050 万吨,火力发电装机容量3290MW。公司地处安徽省中部,煤炭资源丰富,区位优势明显,靠近消费地,下游客户稳定。同时,供给侧改革以来,公司的产能优化已完成,减值因素计提完毕,未来有望轻装上阵。

存量产能稳定释放,短期业绩弹性有望显著放大。公司目前4 座煤矿在产,商品煤销量基本保持在1600 万吨左右,主力盈利矿井为刘庄矿,新集一矿和口孜东矿基本维持盈亏平衡。2020 年因煤价下行,公司自产煤吨煤净利不足20 元,而2021 年一季度随着煤价的大幅上涨,吨煤净利已经上升至90~95 元。按照安徽产地价格预测,预计公司二季度吨煤净利环比增加约60 元,煤炭板块业绩可达7~7.5 亿元。按照全年120 元的吨煤净利测算,预计全年煤炭板块净利或达19.5~20 亿元,业绩弹性有望充分体现。

新矿已建成试运行,助力中期成长。公司新建板集煤矿核定产能300 万吨,已于今年3 月份联合试运转(今年计划生产60 万吨基建煤),计划于2022 年正式投产。按照未来两年产能利用率60%/100%进行预测,未来有望分别带来产量增量180/120 万吨。此外,公司在淮南地区还有口孜西、展沟等资源待开发,未来产能增长可期。

风险因素:动力煤价格波动,影响业绩增长;公司新矿盈利水平不及预期。

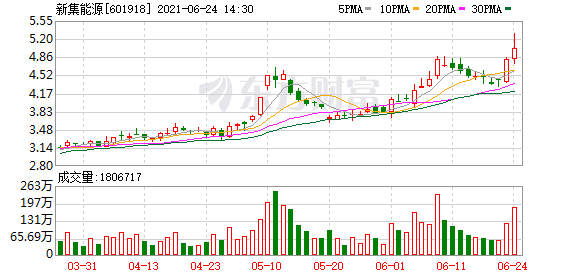

投资建议:考虑到目前煤价上涨和新矿产能投放因素,我们上调公司2021~2023年EPS 预测至0.80/0.75/0.81 元(原预测值为0.35/0.30/0.34 元),当前股价4.41 元,对应2021~2023 年P/E 分别为6.0/6.4/6.0x。我们给予公司目标价6.50元,对应2021 年P/E8x。中报预期向好的背景下,短期股价弹性也有望放大,我们上调公司至“买入”评级。

(文章来源:中信证券股份有限公司)

文章来源:中信证券股份有限公司