公司近况

6月24日公司公告了第五期员工持股计划,同时近期我们邀请了三棵树管理层参加2021年中金中期策略会交流,对公司业务状况进行了深入交流。

评论

推出第五期员工,员工覆盖范围继续扩大。6月24日,公司公告开展第五期员工持股计划,其中覆盖总人数不超过5000人,资金规模上限不超过20亿元(以177元/股计算股票总数约1130万股,约占公司总股本的3.0%)。

我们估计,若第五期员工持股计划完成后,与第四期的合计覆盖人数约7000(剔除重叠),占公司2020年底总人数超80%,基本达到了全员覆盖;同时实控人洪杰董事长提供10%的资金保底收益率,彰显了其对公司发展的强劲信心。我们认为,公司连年采取员工持股计划,将自身发展红利与员工分享,有利于调动员工主观能动性,并支撑公司长期高速成长。

前期建设步入收获期,但因成本上行存短期压力。去年疫情期间公司逆势人员扩张,其中2020年新增销售人员约-1200人(较2019年+~60%),其销售费用上行压制了利润释放。我们估算,随去年新增员工逐步成熟、效率释放,公司有望步入快速收获期,推动2021营收保持-60%增长。同时,公司规划未来员工招聘速度有望稳定,而规模效应下薪酬、广告等费用也将不断被摊薄,利润弹性有望显超营收增速。但是由于今年以来,原材料价格不断上行(其中钛白粉/乳液2Q21YTD均价较2020有-50%的上涨),毛利率或有较大压力。展望下半年,我们认为公司对各系列产品的提涨逐渐落地,并覆盖其成本涨幅,利润率有望逐渐回归正常水平,且若下半年原材料价格回落,利润则存超预期空间。

产品创新+渠道赋能,助力高端化转型。我们观察到,产品方面:近期公司产品创新不断加速,在B/C端分别推出艺石漆/艺术漆等高附加值产品;渠道方面:公司正加大新零售业态投入,在核心城市开设大面积直营门店(现E基本达到盈亏平衡),通过涂料成品板的方式给予客户直观体验。我们看好直营渠道+高端产品展示下,公司高毛利产品占比有望加速推进,高端化进程有望提升,品牌形象亦将逐步提升。

估值与建议

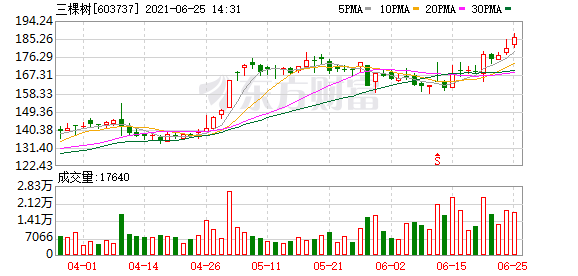

我们维持2021/22e EPS 2.23/3.48元不变,当前股价对应2021/22e81.0x/51.9x P/E,我们维持跑赢行业评级,考虑到公司费用投入趋缓,利润率有望逐步提升,我们上调目标价12%至200元,对应2022e 57.5x P/E,隐含11%的上行空间。

风险

原材料价格波动风险,竣工需求不及预期,应收账款回收不及预期。

(文章来源:中国国际金融股份有限公司)

文章来源:中国国际金融股份有限公司