事件:公司发布2021 年半年度业绩预告,预计 2021 年上半年实现归母净利润2.2-2.5 亿元,同比+699.21~808.19%;预计实现扣非归母净利润2.1-2.4 亿元,同比+2582.03~2965.17%。

业绩高增长略超预期,全年业绩爆发可期。按预告中值计算,公司2021H1实现归母净利润2.35 亿元,扣非归母净利润2.25 亿元,略高于此前预期。

由于疫情影响,2020H1 公司收入和利润明显下滑,随着国内疫情得到有效控制,经济回暖,公司主要产品的国内市场需求得到恢复并实现增长;公司2021 上半年业绩已经超过2020 全年,预计2021 年公司全年业绩将实现爆发。

业绩环比加速增长,预计医美表现亮眼。分季度看,公司2021Q1 实现归母净利润0.97 亿元,同比扭亏,扣非归母净利润0.93 亿元,同比扭亏;按照预告中值测算,2021Q2 实现归母净利润1.38 亿元,同比+164%,环比+42%扣非归母净利润1.32 亿元,同比+203%,环比+42%;在同比高增长的同时,业绩环比加速明显。我们在此前的一季报点评中分析过,21Q1公司的优秀表现与医美板块的复苏有较大关系,眼科、骨外科其他业务也都恢复理想。公司在本次业绩预告中提到,公司产品特别是新产品的销售较上年同期有较大幅度增长,公司20 年上市的主要新品包括三代玻尿酸海魅,21 年获批新品有莫西沙星滴眼液(3 月)和猪纤维蛋白粘合剂(4 月),考虑到产品放量需要时间,增量的主要来源应该为三代玻尿酸海魅。

眼科、医美新业务值得期待。公司眼科实现了人工晶体、视光材料、粘弹剂、PRL 屈光晶体、OK 镜、美瞳、周边离焦软镜、框架离焦镜、眼表药物及眼底创新器械布局,国内领先。OK 镜代理亨泰高端产品预计21H2-22 年放量,自研产品预计21 底完成临床,22 年报产。PRL 晶体21 年下半年起有望逐步放量;美瞳业务已有4 张批文及2000 万片产能,有望成新增长点。

医美领域,公司近两年通过自研+并购,建立起覆盖玻尿酸、光电设备、表皮生长因子和皮肤护理产品的多元化上市产品线,并拥有包括玻尿酸、水光注射剂、肉毒素及光电设备在内的众多研发管线,向医美大龙头企业看齐。

随着三代玻尿酸海魅20 年上市销售、法国子公司Bioxis3 款在研玻尿酸产品21 年底至 22 年期间获批上市,以及欧华美科激光类、射频类医美设备进入昊海体系,公司医美业务贡献业绩有望明显增厚。

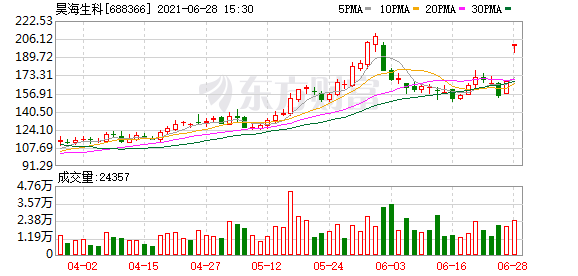

盈利预测:预计2021-2023 年公司归母净利润分别为4.9 亿元、6.5 亿元、8.3 亿元,对应增速分别为111.8%,33.5%,27.4%;EPS 分别为2.76 元、3.68 元、4.69 元,对应PE 分别为61x、46x、36x。维持“买入”评级。

风险提示:产品销售不及预期;市场竞争加剧;产品受政策影响降价;新产品研发不及预期;并购标的业绩不及预期。

(文章来源:国盛证券)

文章来源:国盛证券