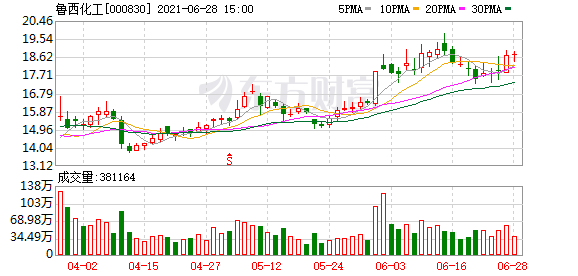

事件:2021 年以来,公司主营产品丁辛醇、聚碳酸酯、己内酰胺、尼龙6、DMC 等价格不同程度上涨。

投资要点

主营产品涨价,一体化龙头业绩拐点向上:经过多年的发展,公司打造一体化新材料产业园,形成了较为完备的煤化工、盐化工、氟硅化工和化工新材料产业链。2020 年,公司主要产品建成设计产能如下:聚碳酸酯26.5 万吨/年、己内酰胺30 万吨/年(在建30 万吨/年)、尼龙6 为30 万吨/年(在建30 万吨/年)、甲酸40 万吨/年、双氧水25 万吨/年(折百,在建15 万吨/年)、多元醇75 万吨/年、甲烷氯化物22 万吨/年、甲胺、DMF、烧碱、DMC 等。根据百川盈孚和Wind 数据库,2021 年Q2(截至6 月25 日)公司主营产品上涨较多:丁醇均价13954 元/吨,同比+156.9%,环比+23.6%;聚碳酸酯均价2.95 万元/吨,同比+102%,环比+24.9%;己内酰胺均价1.34 万元/吨,同比+42.5%,环比+8.7%;尼龙6 均价1.52 万元/吨,同比+36.2%,环比+10.1%;甲酸均价2610 元/吨,同比+21%,环比-0.8%;DMC 均价29535 元/吨,同比+81.7%,环比+21.8%。随着产品价格上涨,我们预计公司2021 年二季度业绩环比持续提升。

发展高端新材料,多个在建项目促成长:2020 年12 月,公司公告拟投资建设60 万吨/年己内酰胺·尼龙6 项目(投资额64.61 亿元,其中一期投资33 亿元,新增30 万吨/年己内酰胺、30 万吨/年尼龙6 及配套产品,预计新增年销售收入42.6 亿元,计划2022 年9 月完工)、120 万吨/年双酚A 项目(投资额63.87 亿元)、24 万吨/年乙烯下游一体化项目(投资额11.86 亿元),计划总投资140.34 亿元,分步实施。2021 年Q1,公司新增资本支出9.77 亿元,在建工程达到31.68 亿元,固定资产达到218.44 亿元,在建工程/固定资产实现14.5%。公司在建多个项目促成长。

两化合并激发员工活力,扩展战略布局:2020 年公司实控人由聊城国资委变更为中化集团,有望帮助公司迈上新征程。2021 年3 月31 日,经国务院批准,中国中化集团有限公司与中国化工集团有限公司实施联合重组。良好的员工管理机制、雄厚的资本支持,将激发公司员工活力,多个新项目布局助力鲁西化工新发展。

盈利预测与投资评级:我们预计公司2021~2023 年归母净利润分别为44.43 亿元、43.33 亿元和45.11 亿元,EPS 分别为2.33 元、2.28 元和2.37元,当前股价对应PE 分别为8.0X、8.2X 和7.9X。考虑公司园区一体化、集约化优势显著,产品布局及空余土地资源丰富,受益本轮化工品景气提升,叠加未来新产能逐步投放,盈利中枢有望向上,首次覆盖,给与“买入”评级。

风险提示:原料及产品价格大幅波动、新项目投产进度及盈利不及预期、安全及环保。

(文章来源:东吴证券)

文章来源:东吴证券