发布机构:普益标准?诠资管研究中心

本文内容来自普益标准“诠资管”系列日报,获取更多报告,请长按下方二维码下载普益诠财富APP。

财富管理市场越发成熟,竞争越发激烈的情况下,金融机构财富管理业务的打法也随之发生改变,银行业金融机构提高了零售业务的战略地位,发展进程相对非银金融机构也更快。而为了拓展财富管理业务的深度和广度,各金融机构都选择以信息科技作为战略落脚点,通过持续科技投入,赋能财富管理业务。但受制于各自资源禀赋的不同,各家金融机构零售财富管理业务的开展进度不一,头部机构继续在科技基础设施建设、生态场景打造、多元化产品提供和智能投顾等方面保持领先优势,从而达成拟定的财富管理业务发展规划中的要点,实现业务突破。

一、银行业金融机构财富管理零售业务发展较为领先

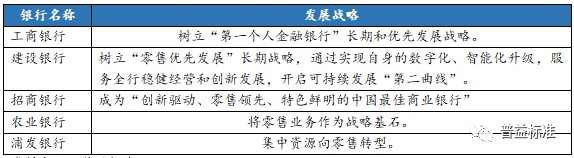

财富管理市场的资金主要来自于两类客户:个人客户及机构客户。为了提高服务的效率和针对性,金融机构将客户按照资产规模大致分为零售客户、高净值客户及超高净值客户,并通过不同的业务部门,为他们提供差异化的服务。近年来,随着财富管理市场越发成熟,竞争越发激烈,金融机构财富管理业务的打法也随之发生改变。对于银行业金融机构来说,提高零售业务的战略高度,以金融科技赋能财富管理业务,是破局的关键所在。多家银行机构提出战略转型,提高零售业务的站位。首先,与顺经济周期的对公和金融市场业务不同,零售业务不易受宏观经济波动的影响,面对的是居民的金融需求,其风险相对较低、可持续性较强,因而是银行业的稳定器和压舱石。其次,银行通过打造“大零售”生态体系,将服务链条扩充至消费、信贷、财富管理等领域,重塑客户的“金融旅程”,深挖单个客户价值。最后,在财富管理市场中,与非银机构相比,银行开展零售业务具有客户基础大、渠道布局广的天然优势。上述因素使得银行业金融机构相较于非银机构来说,更有动力提升零售业务的战略地位。表1.部分银行业金融机构关于“零售”业务的战略

资料来源:普益标准

在战略落脚点上,银行业金融机构和非银金融机构都选择加大信息科技的投资占比,以提高财富管理服务的广度和深度。金融科技在财富管理零售业务领域的投入重点主要集中在客户和渠道两个方面。在客户端,科技的建设重点是获取客户偏好和行为数据,通过深度分析,对客户加以标签管理,分层营销客户,提高客户开发效率。在渠道端,科技的建设重点是打造线上渠道,以平台化和生态场景实现规模获客和活客,不断提升客户黏着度与价值变现。

从投入程度来看,银行业金融机构对信息科技的投入最多,保险类和证券类机构次之。根据银保监会和证监会发布的数据,2019年,国内主要银行机构IT投入超过1730亿元,同比增长22.8%;保险类IT投入为330亿元,同比增长16.9%;证券类IT投入为205亿元,同比增长10.5%。但不同类型的金融机构科技投入都呈现出一个特点:受制于资源禀赋的差异,该行业头部机构的投入资源更多。如工商银行2020年金融科技投入238.19亿元;金融科技人员3.54万人,占全行员工的8.1%。

投入程度的不同导致金融机构开展财富管理业务的进度不一,银行业金融机构相对领先。总体来说,面对基数庞大的零售客群,大部分金融机构都开发了自有的APP,以便于开展零售业务的线上展业。但各家金融机构对于客户数据价值和渠道的开发程度不同,银行业金融机构较为领先,先进的例如招商银行(600036,股吧)早已进入“零售金融3.0数字化转型”阶段,在财富管理生态场景打造、金融科技基础设施建设、数字化能力提升、智能投顾开发等方面取得一系列新的进展。而财富管理规模较小的金融机构的零售业务进度相对较慢,有限的资源可能更先投入于系统改造升级、风险管理、运营管理等方面,客户开发、客户管理和智能投顾等领域的开发程度较为落后。

二、金融机构财富管理业务展望:头部银行有望继续巩固其优势地位

从财富管理金融机构当前发展来看,如何获客、挖掘客户需求并精准化服务仍然是短期内竞争的重点。未来来看,财富管理机构需要围绕客户资产留存进行多元化变现,在数据挖掘基础上划分策略人群,在内部打通从资金到资产的价值链,在外部加强与其他金融机构的业务和生态合作,通过“场景+生态”引导和针对性满足客户需求,从而打造低风险、轻资本消耗以及开放式的“大财富管理体系”。而通过持续的资源投入,头部银行业金融机构将依托于广泛的客户基础,领先的零售业务布局,继续巩固财富管理行业优势地位,更早完成IT基础设施到数字化的平台工具、前端应用的建设,与多元合作伙伴进行全品类、全场景布局,通过场景化应用和生态合作,打造具有蓬勃生命力“大财富管理平台”,从而实现进一步的业务突破。

本文首发于微信公众号:普益标准。文章内容属作者个人观点,不代表和讯网立场。投资者据此操作,风险请自担。

(李显杰 )