面对全球半导体缺货已至白热化,A股半导体龙头的扩产、投资动作频频。

7月5日晚间,针对此前市场的传闻,闻泰科技(600745.SH)发布公告官宣,全资子公司安世半导体与NEPTUNE6 LIMITED(下称“NEPTUNE6”)及其股东签署了有关收购协议。本次交易完成后,闻泰科技将间接持有Newport Wafer Fab(下称“NWF”)100%权益。

据了解,NWF是一家英国老牌晶圆生产商,目前产能为32000片/月8寸晶圆。闻泰科技的这笔收购是自2018年收购安世半导体后,进一步卡位车规级芯片,完善半导体产业上游的延伸,缓解产能瓶颈。

值得注意的是,这也是闻泰科技年内收购欧菲光苹果业务资产后的第二笔收购动作。截至一季报,闻泰科技的商誉高达226.97亿元。尽管短暂的业绩增速放缓不会导致商誉减值,而频频收购不仅提高了市场对公司的预期,更令未来的盈利情况成为市场考量公司的核心要素。

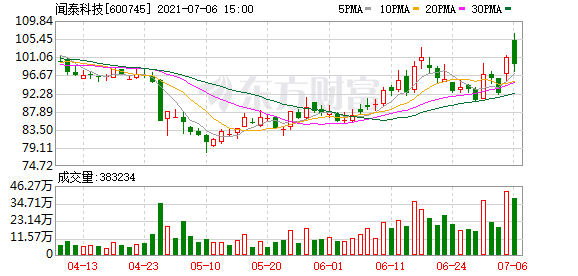

截至7月6日收盘,闻泰科技股价报99.40元,收跌1.54%,年内累计微涨0.40%。

闻泰科技加码布局车规芯片

资料显示,NWF位于南威尔士的纽波特,始建于1982年,是英国境内最大的8寸晶圆生产商,主业为汽车行业电源应用的半导体芯片。安世半导体是NWF所提供的晶圆代工服务的客户,并于2019年通过投资NWF的母公司NEPTUNE6成为其第二大股东。

随着电动汽车渗透率的提升,相比传统燃油车,汽车功率半导体需求将出现几何倍增长。闻泰科技不止一次在业绩说明会或年报中表示,公司将不断推进半导体产能和产品布局。

今年一月份,面对激增的半导体材料需求,闻泰科技宣布扩建位于上海临港的12英寸晶圆厂,将于2022年7月投产,产能预计将达到每年40万片。由于车规级别的认证非常严格,投片通过后的认证还需两年,距离可以开始供应客户还有较长一段时间。

“收购NWF会减缓闻泰科技半导体业务的产能瓶颈,主要是车规级8寸晶圆产能,上游晶圆生产端的话语权和自主可控能力明显提升。从当前车规级芯片的缺货情况来看,由于晶圆和封测产能都有不同程度紧缺,供需端的矛盾弥合需要较长的时间。同时,车规级芯片的验证要求高、时间周期长,完成收购后体现到盈利情况的周期也会相对长。”一位TMT行业的分析师对第一财经记者说。

近年来,闻泰科技在半导体领域的收购动作不小。因此,本次交易对价再度成为市场关注的焦点,倘若买贵了会令上市公司巨额商誉再添负担。

目前,闻泰科技并未在公告中透露具体交易金额。据此前媒体报道,交易价格可能为6300万英镑(约合人民币5.6亿元)。公司表示,NWF占上市公司相关财务数据比重较小,对公司生产经营不存在重大影响。

公告显示,截至2020年末,NWF的总资产4470.76万英镑(约合人民币4.01亿元),净资产-517.73万英镑(约合人民币-4639万元)。业绩表现方面,NWF尚处于亏损状态,2020财年实现营业收入3091.10万英镑(约合人民币2.77亿元),净利润-1861.10万英镑(约合人民币-1.67亿元)。

上市公司财务状况方面,截至2021年一季度,闻泰科技的货币资金达47.4亿元,短期借款6.5亿元、一年内到期的非流动负债10.04亿元,资产负债率49.07%,财务压力尚可。

不同于其他半导体企业,闻泰科技是以收购为主的方式进入半导体行业。2018年,闻泰科技收购安世半导体,闻泰科技董事长张学政提出三步走战略,认为公司将从ODM系统集成向半导体领域整合发展,从服务型公司向产品型公司转变。

目前,闻泰科技的主营业务包括通讯业务、半导体业务两大板块,其中,通讯业务板块的主营产品以智能手机为主;半导体业务板块主要产品包括晶体管(保护类器件 ESD/TVS等)、MOSFET功率管、模拟与逻辑IC。

由于入行半导体相对晚,闻泰科技主营业务中大部分由移动终端(智能手机为主)业务贡献。2020年财报显示,公司半导体业务实现收入98.9亿元,占总营收比重19.13%,受疫情带来的成本影响,毛利率小幅下降至27.16%,总出货量889.9亿颗;移动终端业务实现营收416.67亿元,占总营收比重约81%,毛利率12.11%。

IDM半导体企业扩产趋势明显

IDM(IntegratedDeviceManufacture)模式是指集芯片设计、芯片制造、芯片封装和测试等多个产业链环节于一身的垂直经营模式,严格意义上而言,国内IDM模式的半导体A股企业只有闻泰科技、华润微(688396.SH)、士兰微(600460.SH)3家。

2021年以来,功率半导体景气度向上,国内厂商扩产趋势明显。上述3家龙头企业均年内有收购或是投资扩产的大动作,其中,国家集成电路大基金都现身士兰微和华润微的扩产项目。

6月初,华润微公告称,全资子公司华微控股拟与大基金二期、重庆西永共同签署投资协议,投资建设12英寸功率半导体晶圆生产线项目,建成后预计将形成3万片/月的产能。该项目总投资75.5亿元,华微控股以自有资金出资9.5亿元,重庆西永、大基金二期最终出资比例分别为48%、33%。

另一边,士兰微的资产重组方案已于近期获得证监会审核通过。士兰微将向大基金发行8235万股以购买集华投资及士兰集昕的股权,同时拟募集配套资金不超过11.22 亿元,用于8英寸集成电路芯片生产线二期项目和偿还上市公司银行贷款。若交易完成后,士兰微持有士兰集昕的股份将从34.13%增加至63.73%,大基金则将占士兰微总股本的5.91%。

今年以来,士兰微、华润微、闻泰科技的股价年涨跌幅分别为138.06%、37.80%、0.40%。闻泰科技布局半导体领域的动作并不小,但在二级市场的表现却与另两家IDM企业相去甚远。

“一方面,市场资金5月以来追逐的科技股以正宗半导体芯片企业为主,包括士兰微、北方华创、卓胜微、韦尔股份等一批细分领域的佼佼者,科技股前期的超跌形成了相比传统大白马的估值优势,”前述分析师说,“另一方面,闻泰科技当下的估值更多体现在手机ODM业务,公司仍处于加速垂直整合,通过并购和自我发展向半导体龙头企业战略转型的过程中,半导体业务板块的估值想象力需要未来盈利成长性支撑。新收购的标的公司与上市公司完成磨合后,预计闻泰科技盈利能力将得到改善”。

根据财报,截至2020年12月31日,公司财务报表所示商誉项目账面原值为近227亿元,其中13亿元为前次收购闻泰通讯形成的商誉,约214亿元为收购安世控股的交易形成。

7月6日,闻泰科技全资子公司安世半导体(Nexperia)宣布,旗下半导体设备制造商ITEC成为独立实体。

这意味着,ITEC将对第三方供应半导体设备相关服务,在公开市场运营销售,而不仅仅服务于安世半导体自身。随着集团内部设备制造商的独立,闻泰科技也正式进入半导体设备领域。

(文章来源:第一财经)

文章来源:第一财经