投资要点:

三峡集团旗下新能源业务实施主体,风光装机规模持续提升。公司是三峡集团新能源业务的战略实施主体,始终秉持“风光三峡”和“海上风电引领者”战略,目标成为综合实力国内领先、世界一流的新能源公司。与主要电力央企注重开发风电或者光伏不同,公司以“风光协同、海陆共进”的开发思路为核心,均衡布局风电光伏产业,截至2020 年底累计并网装机规模超1500 万千瓦,其中陆上风电累计装机规模超750 万千瓦,海上风电装机规模超130 万千瓦,光伏装机规模超650 万千瓦,布局涵盖全国30 个省、自治区和直辖市,在我国A+H 股上市公司中新能源装机规模仅次于龙源电力。

存量资产质量极佳,资金、资源优势突出助力风光快速增长。三峡能源存量风电资产布局良好,利用小时数和毛利率均居行业前列;光伏现有装机规模居上市公司首位,龙头地位凸显。根据公司规划,公司力争“十四五”末总装机规模达到5000 万千瓦,相较于2020年底1500 万千瓦的装机规模增长2-3 倍,未来每年至少要保持700 万千瓦装机的年均增长力度。在龙头集中趋势下,依托三峡集团资金、资源优势,我们判断公司有望在持续获取风光资源的同时有效保证项目收益率,获得规模、业绩长期稳定增长。

海上风电领导者,资源+技术炼造海上霸主。与其他新能源运营商相比,公司一大特色在于海上风电布局,截至2020 年底,公司海上风电装机容量135 万千瓦,处行业第一梯队,资源储备超3000 万千瓦,远超其他电力央企。公司实际上担任了我国海上风电领路人的角色,一方面在广东、福建、江苏等地集中连片规模化开发海上风电,多个“百万千瓦级”

海上风电基地已现雏形;另一方面借鉴“三峡水电”经验,发挥运营商统筹主导作用,在福建地区建立“试验场”和“产业园”模式推动全产业链降本创新。

我们预计随着海上风电成本的快速下降,叠加各省对于海风装机的十四五规划,海上风电在十四五期间将迎来快速发展期,而公司将凭借技术、资源、产业链领先优势率先受益。

根据公司募投规划(IPO 项目全部投向海上风电项目,共计250 万千瓦)和对外指引,预计到2021 年底,公司将成为海上风电规模最大的运营商。

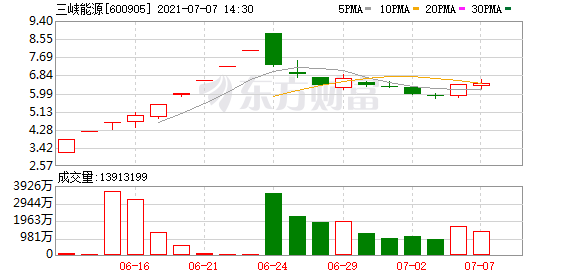

盈利预测与评级:我们预计2021~2023 年归母净利润分别为49.8、71.1、80.3 亿元,同比增速分别为38%、42.6%和12.9%。EPS 为0.17、0.25、0.28 元/股,当前股价对应的PE 分别为38、26 倍和23 倍,高于可比公司均值。但是考虑到公司资产质量优质、技术优势显著和海上风电成长性,首次覆盖给予公司“增持”评级。

风险提示:政策不及预期的风险、海风成本曲线下降存在不确定性。

(文章来源:申银万国)

文章来源:申银万国