报告关键要素

公司发布2021H1 业绩预告,预计实现归母净利润2.2-2.4 亿元,YoY+183%-209%,预计实现基本每股收益0.5006-0.5468 元/股,拆分单Q2 来看,预计实现归母净利润1.02-1.22 亿元,YoY+12%-34%,业绩表现靓丽,基本符合预期。

投资要点:

业绩高增预计仍主因20H1 低基数+名表消费回流下亨吉利的强势表现。公司21H1 业绩同比高增183%-209%,较2019H1 增长78%-94%,21Q2 同增12%-34%,较19Q2 增长72%-106%,一方面由于去年COVID-19 疫情初期公司各业务条线均受冲击带来的低基数效应,另一方面亨吉利受益于疫情下海外名表消费回流,叠加扩张逐渐提速,表现继续强势,瑞表出口数据同样提供佐证,2021 年1-5 月瑞表出口大陆金额同比108%,较19 年增长57%。

此外,公司受疫情冲击较大的自有品牌、租赁业务等均有所回暖,贡献利润增长。

理性看待同比增速环比下滑,重视回流长期趋势及公司内生改善。Q2 同比增速有所下滑主因20Q2 疫情对境内消费的压制缓解,以及境外消费开始回流,21Q2 同比增速在去年高基数的影响下,预计承压,我们认为更应关注行业和公司中长期的变化,首先从行业层面看名表消费回流是大势所趋:

①当前疫情仍未完全平息,再叠加考虑到疫情后消费者对出境游的担忧,预计未来1-2 年疫情对境外消费的压制仍存;②消费升级提高国人奢侈品消费潜力;③供给端境外名表消费环境恶化(如香港名表店关店等);③政策引导消费回流;④品牌方缩小境内外价差的趋势明显,对境内的资源投放力度也有加大趋势。从公司层面看亨吉利扩张加速,落子海南,中长期思路理顺:①公司此前在终端服务能力、销售管理体系、数字系统等方面发力,内部提质增效,已在名表零售业形成强大的竞争力,并开始通过收购+自建的方式加快扩张节奏;②公司投资设立亨吉利(海南)子公司,有望采用供货、开店等多种模式从多渠道深挖海南腕表市场机会,助力公司中长期发展;③中期自有品牌有望依托强大的设计团队以及不断提升的品牌形象实现发力,看长期维度,精密科技或成重要看点

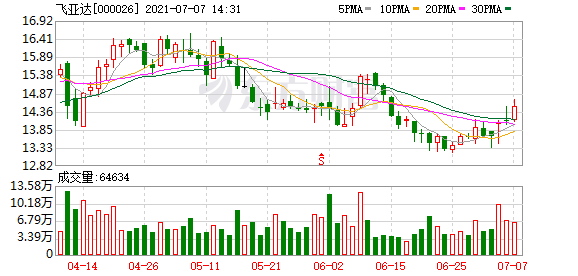

盈利预测与投资建议:根据公司中报预告的靓丽表现,考虑到今年费用计提的平滑度有望得到优化,我们小幅上调公司2021-2023 年盈利预测,预计公司21-23 年实现归母净利润4.5/5.2/6.2 亿元, 同比增速为54%/16%/18%,对应EPS 为1.04/1.20/1.42 元/股,07 月05 日股价对应 PE为13/12/10 倍,考虑到公司顶级奢侈品零售商的标的稀缺性以及国产腕表的龙头地位,估值仍具性价比;考虑到亨吉利与免税牌照方相关业务合作的深化,估值仍有向上空间,维持“买入”评级。

风险因素:疫情风险、回流不及预期、自有品牌恢复不及预期、免税相关合作推进不及预期

(文章来源:万联证券)

文章来源:万联证券