上市不足两年的广东电声市场营销股份有限公司(下称“电声股份”,300805.SZ),因毛利率下滑、依赖大客户等问题而引发市场关注,且今年以来股价持续疲弱。

6月24日,电声股份联合Location、浙江大学等机构发布《中国快闪店行业白皮书》,其中的关键词之一是“线下营销活动”。所谓快闪店,乃是将创意营销和零售店面二者相结合的经营模式,包括房展车展、明星路演、特卖嘉年华等形式。

在许多广告营销公司发力线上、各种网络带货形式频出的当下,电声股份依旧将目光投向线下营销,其发展空间究竟有多大?能否赢得市场的认可?

就相关问题,《投资者网》向电声股份进行询问,但未获回复。

1

立足“线下”前景几何

电声股份将自身定位为“体验营销综合服务提供商”,并区分出四大业务板块,分别为“互动展示业务”“零售终端管理”“数字零售业务”“品牌传播业务”。

综合几项业务来看,线下营销是公司重心所在。例如“互动展示业务”中公司写到,在上海车展中承办了岚图、高合、领克等车企的发布活动;“零售终端管理”主要依托“37家分公司,268条路演线路,14000余人的执行团队”等;“品牌传播业务”是将ATL线上传播,与BTL线下传播相结合来完成。

相比其他三个板块,“数字零售业务”对线下依赖较弱,公司称“综合利用微信小程序、抖音、小红书等新营销工具,实现多种方式触达消费者。”

从收入占比来看,依托线下业务的“互动展示”和“零售终端管理”是公司两大营收来源,去年全年,“互动展示”营收10.58亿元,占比32.14%,“零售终端管理”占比28.09%,“数字零售”占比仅20.08%。

电声股份收入构成

相比于其他营销方式,线下营销能令消费者更加直观、近距离地接触到产品,例如汽车销售等需要顾客亲身体验的领域,线下展会仍是主流。电声股份选择立足线下,固然能形成一定优势,但线下营销离不开场地租赁、人员雇佣等事宜,需要的成本相对较高,电声股份选择线下营销这条路,效果如何呢?

2

毛利率连年下滑

电声股份毛利率的变化,引发市场的忧虑,公司股价一直难有起色。从2018年至2021年一季度,公司毛利率一路下滑,公司毛利率在2018年尚能达到21.87%,2019年为19.53%,2020年降至16.36%,今年一季度仅有11.66%。

与同行业相比,据数据显示,可比范围内公司的平均销售毛利率为18.75%,明显高于电声股份的11.66%。与一些头部广告类公司相比,电声股份的差距更为明显,例如分众传媒的毛利率约为65.72%,壹网壹创约为48.57%,吉宏股份为39.91%。如果对赛道进一步细分,同样经营体验营销的卡司通,其毛利率也常年在30%以上。

对比各项业务成本构成,能够看出电声股份人工成本、线下执行成本高企的情况。“零售终端管理”中,人工薪酬占比25.91%,活动执行成本占比3.47%;“互动展示”的活动执行成本占比27.57%,“品牌传播”的活动执行成本约17.83%,而公司的“数字零售”业务只有“商品采购成本”,未体现人工与活动执行花销。

再看公司所营销的产品,电声股份对线下渠道的依赖恐难以减弱,除了汽车产品外,快消品也是公司重点经营对象。2020年,公司营收中有39.01%来自于汽车,27.13%来自于快消品,“其他”则合占33.86%。

快消品的零售活动,离不开商场、超市、卖场等场所,电声股份正是在这些场所内开展促销管理、理货管理等业务。公司称:“若公司不能及时针对消费者的消费习惯,以及客户销售通路的改变作出相对应的营销模式升级,则公司在快速消费品领域的营销业绩可能会受到影响。”

分行业来看,2020年,电声股份在汽车、快消品两项上的毛利率分别下滑2.17%、1.36%,“其他”一类则下滑3.42%。另外,线下营销离不开渠道,与线上营销不同的是,线下渠道可按照地域划分。电声股份营业收入最大来源是华东地区,去年达10.4亿元,明显高于其他区域,华中、华南、华北、东北等地的营业收入在3.5至7.6亿元规模。然而对最重要的华东区,去年毛利率为5.18%,下滑13.9%。

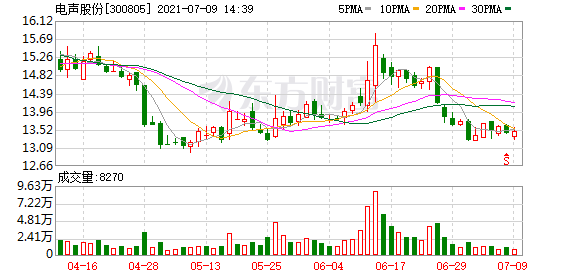

电声股份2019年底刚刚上市,上述毛利率不振的状况,令市场怀疑其未来成长性。反映在股价上,从去年2月最高点43.92元/股,已逐渐回落至今年7月6日的13.48元/股,距高点回撤近69.3%,距其开盘价12.24元,也仅有一步之遥。

3

大客户依赖应收账款隐忧

除了毛利率以外,电声股份较为依赖大客户的问题也值得关注。

2020年,公司对前五名客户合计销售金额约11.71亿元,占销售总额比例为35.06%。公司把“优质头部客户群”作为核心竞争力之一,在年报中写到:“公司拥有较多优质的直签头部客户,与东风日产、东风本田、一汽丰田、一汽、通用雪佛兰、广汽本田、华为、亿滋、玛氏、雀巢、好时等多个知名企业及品牌形成长期稳定的合作关系。”

电声股份称:“公司互动展示、零售终端管理和品牌传播业务,所处业务领域客户集中度相对较高。”并承认,“如果大客户因自身经营风险削减广告预算,或者因公司未能稳定大客户关系,造成客户流失,都会给公司业绩带来不利影响。”

因为华为是公司大客户,同花顺等平台将电声股份关联了“华为概念”,实际上,电声股份与华为的合作仍停留在“零售终端管理”层面,例如线下促销等活动,而技术上更加深入的合作尚不明朗。今年5月30日,就有同花顺用户询问公司有无参与鸿蒙系统建设,董秘仅回复称公司是营销服务提供商。

实际上,在公司业务中重要的汽车领域,客户自身变化已经影响到了公司营收。2020年,公司在汽车行业的营收为12.8亿元,同比下滑19.71%,虽然有疫情的原因,但公司也表示:“当前,汽车行业销量增速放缓,公司作为营销服务企业,业绩与品牌商的营销预算有直接关联,若品牌商自身经营遇到挑战,则将对公司的经营业绩产生一定影响。”

从财务角度看,应收账款偏高的问题往往与大客户依赖相伴而生。

截至2020年,公司应收账款与合同资产账面价值约13.2亿元,占期末营业收入比例为39.99%,其中以汽车类客户居多,不乏上汽通用、宝沃汽车、东风小康等知名企业。一般来讲,车展、巡展等活动的执行周期较长,通常为3至12个月,这也导致了公司应收账款占比较高。

财务专家称,应收账款较高往往潜藏坏账风险。电声股份在2020年报中披露,公司应收东风雷诺汽车营销服务款项人民币约1479万元。由于该公司陷入财务困难,通过协商收回人民币约520余万元,对余下超950万元计提了全额坏账准备,并进行了核销。另外对于安徽奇瑞的的坏账问题,电声股份也向法院申请财产保全,去年6月经调解收回部分。

不过,电声股份的主要客户,如雀巢、一汽丰田、东风日产、华为等回款状况良好。2018年期后12个月内的应收账款回款率95.17%,2019年期后12个月内的应收账款回款率94.1%,2020年期后至今应收账款回款率51.55%。

西南证券预计电声股份2021、2022年归母净利润分别为2.4亿元、2.8亿元。其提到“公司是首家独立上市的体验营销公司,竞争壁垒深厚。”另外,因疫情影响,公司在首次募资时承诺的扩容建设、大数据等项目有所延迟,目前“信息化管理平台建设项目”已经完成,相信随着疫情缓解,承诺项目达成,公司仍具有发展空间。

(文章来源:投资者网)

文章来源:投资者网