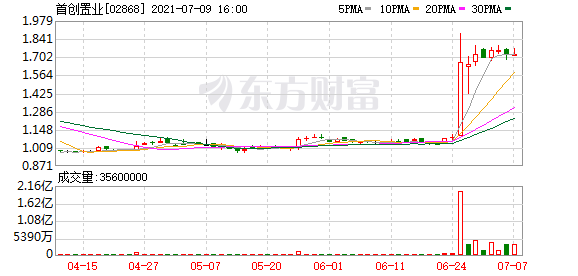

7月9日,首创置业(股票代码:02868.HK)发布公告表示,将向港交所申请自愿撤销H股的上市地位。将与要约人首创城市发展进行合并,要约人为首创集团的全资公司。据悉,H股的注销价格为2.8港元/股,按照首创置业最新的收盘价计算,溢价率达到了62.79%。

在合并完成之后,首创置业自愿退市。首创置业方面表示,合并之后,公司将会获得更畅通的资本渠道,与首创集团的联系也更加紧密。

获集团私有化

7月9日晚间,首创置业发布公告表示,将向港交所申请自愿撤销H股的上市地位。公告内容显示,首创置业将与要约人首创城市发展合并。在合并之后,首创置业将根据中国公司法及其他适用中国法律被要约人吸收合并。

公告显示,要约人为首创集团的全资控股公司。而首创城市发展针对此次吸收合并将支付注销价。据悉,首创城市发展向H股股东用现金价支付每股H股2.8港元;向非H股外资股东用现金价支付每股非H股外资股人民币2.33元;向内资股股东即首创集团支付每股内资股人民币2.33元。按照首创置业最新的收盘价计算,此次首创城市发展的要约收购价格溢价率达到了62.79%。

同时,在吸纳合并完成后,首创城市发展将承接首创置业的全部资产、负债、权益、业务、人员、合约以及一切其他的权利及义务,首创置业最终将会在完成适用的工商注销登记手续后注销登记。

在上述所有生效条件达成之后,首创置业将根据上市规则向港交所申请自愿撤销上市地位。首创置业也会另外披露相关公告,通知H股股东有关建议撤销上市地位以及H股在港交所最后交易日的确实日期、相关安排、H股正式除牌的生效时间。

同时,首创置业方面在公告中表示,如果吸纳合并因任何原因未获批准或失效等,则公司不会撤销H股在港交所的上市地位。

退市后融资渠道或更加畅通

7月8日,首创置业披露公告称,股票将在7月8日起进行短暂停牌,以刊发内幕消息。事实上,在7月8日之前,市场上已经有消息传出,首创置业将被私有化。公告显示,7月12日,首创置业将在港股市场恢复交易。

同时,在7月8日,首创钜大(01329.HK)也宣布停牌,原因则是涉及收购合并,而首创置业正是首创钜大的控股股东。公开资料显示,首创钜大的主营业务是开发、运营以及管理奥特莱斯综合商业项目和非奥莱的零售物业项目。在2021年3月份,首创钜大发布公告表示,首创置业向首创集团转让了旗下全部的奥莱业务,启动相关业务的重组。在重组完成之后,首创置业集中资源发展住宅和非奥莱物业项目,首创钜大则在首创集团的直接管理下专注于奥莱物业项目。

时隔3个月有余,首创置业再度进行了有关收购合并的重大重组。针对此次合并的理由,首创置业方面表示,对于H股股东而言,其有机会在具有挑战性的环境中用溢价将投资变现,而H股的交易流动性则处于较低水平。同时,首创置业方面认为,房地产市场以及行业的监管更加严格,中国的房地产开发行业面临挑战,公司的经营业绩也发生波动。

而调控政策持续趋于严格使得房地产行业以及公司的房地产业务经营业绩产生波动,进而可能会对H股股价产生不确定性。基于上述原因,首创城市发展认为,两者合并可以为H股的股东提供机会,股东的投资也可以凭借着溢价立即变现。

同时,首创置业方面表示,公司已经基本上失去了上市平台股权融资的优势,股权融资渠道受限。若成功退市私有化,首创置业与首创集团的联系将更加紧密。而首创集团作为北京重要的全资国有企业,有助于提升公司的信用资质。首创集团也会为首创置业提供更加畅通以及便利可行的资本渠道。

针对私有化一事,首创置业方面也对《华夏时报》记者表示相关内容以公告为准。公开资料显示,截至2021年6月底,首创置业累计实现签约面积约为174.3万平米,累计签约金额则同比增长了19.5%,为402.7亿元。同时,在2021年6月份,首创置业也获得了上海的两宗地块。

(文章来源:华夏时报)

文章来源:华夏时报