央行上周五官宣全面降准,将释放近1万亿元流动性,当日,离岸人民币对美元短线下挫50点,新加坡中国A50期货抢先大涨。本周一(7月12日)开盘后,上述情况延续,10年期国债活跃券收益率到达3.01%附近,距离去年8月3%的低点仅一步之遥。

机构普遍认为,最近两个月由于货币利率走低,导致债券收益率下行,但资管新规即将到期实施以及银行理财监管会导致债券收益率上行,而随着经济放缓和物价下行,债券将开始趋势性牛市。

国债收益率“破3”在即

7月7日,国常会的降准信号已经让债市提前反应,当时“久旱逢甘霖”的债市情绪变化尤为明显。截至7月8日午间收盘,10年期国债活跃券(200016)收益率降至年内低点3.05%,10年期国开债收益率则下滑近4BP至3.47%附近。

7月9日,央行官宣降准更是让债市行情持续。截至7月12日收盘,10年期国债活跃券收益率3.0175%,较前一交易日大幅下行9.75BP。

上周三开始,多名债券交易员对记者表示,当前更倾向于获利了结,主要因为降准并不代表货币政策全面转向,而且此前利率债收益率已经降了一波。上半年,房地产信贷需求被抑制,这可能是上半年货币市场利率下降的主因。此外,近期债市仍对城投债,尤其是承担地方政府隐性债务的城投公司的潜在监管指引存在隐忧。

但整体而言,市场普遍认为中长期收益率仍趋于下行,债牛周期可能临近。汇华理财资产配置总监曾睿对第一财经表示,后续预计10年期国债收益率可能会到3%甚至更低。

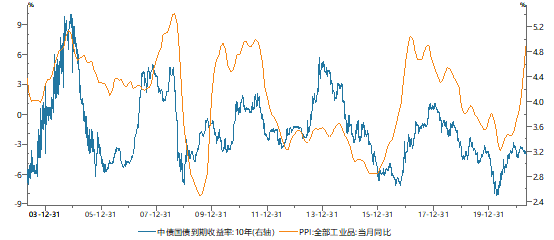

中航信托宏观策略总监吴照银告诉记者,历史上国债收益率与PPI之间有明确的同步性,阶段性的偏离不久就会趋于同向。最近两个月由于货币利率超低导致债券收益率下行,后续还会上行。资管新规到期实施以及银行理财产品监管会导致债券收益率上行。上行一段后,随着经济放缓和物价下行,债券将开始趋势性牛市。

植信投资首席经济学家兼研究院院长连平对记者表示,未来仍有可能进一步降准,此次降准主要有两方面原因。一方面,上半年原材料价格快速上涨使得产业链中、下游企业成本激增,导致很多企业的经营利润遭受侵蚀;另一方面,上半年信用债融资条件不佳进一步推升了本就旺盛的企业间接融资需求。由于上半年财政政策力度有所收敛,新增地方政府专项债仅完成全年下达限额的29.25%,明显滞后于去年同期的约40%。下半年,地方政府债券发行提速确定性较高,尤其是三季度可能迎来集中放量。这就需要货币政策继续保持连续性、稳定性和可持续性,维持流动性合理宽裕。

此外,从银行的情况来看,当前不仅中小银行存贷比较高,大银行该指标同样也处在高位。因此,所需要的是全面降准而不是局部降准,这对当前和未来一个时期银行业支持实体经济十分有必要,也很迫切。“三季度有必要全面降准1~2次,下调准备金率0.5~1.0个百分点,累计释放长期可用资金约1.1万亿~2.2万亿元。”连平称。

新能源逼空引爆A股

上周五A股早盘杀跌,但下午开盘就走出“V”形反转,市场对降准似乎有所预期。最终沪指收盘仅微跌0.04%,报3524.09点;深证成指盘中跌幅一度达到2%,收盘下跌0.26%,报14844.36点。

本周一,A股反弹则在预期之中,沪指上涨0.67%,深证成指上涨2.14%,创业板指走势强劲,一度大涨近4%,收盘报3534.76点,涨3.68%,再创2015年6月以来的6年新高。沪深两市合计成交额达到1.32万亿元。

盘面上看,行业板块普遍上涨,其中休闲服务、通信、计算机、综合、有色金属等板块领涨,采掘、房地产、公用事业、银行板块跌幅居前。值得一提的是,新能源板块持续攀升,逼空行情明显,也带动了整体市场气氛。即使在上周全球股市出现“平仓潮”的背景下,中国市场也并未受到外围压力影响,新能源板块仍被追逐,不少新能源标的呈现上涨不放量的走势,说明浮盈资金并不愿交出筹码,资金继续抱团。

各大机构对三季度普遍持审慎态度,海外市场波动、德尔塔病毒、景气板块估值偏高可能出现调整等都是主因。

瑞银证券A股策略分析师孟磊对记者表示,降准在短期内有望提振市场情绪,但在信贷增速企稳前,股市估值或难大幅提升。事实上,社会融资总额(不含股权融资)的同比增速继3月至5月下降2.4个百分点后,进一步下滑了0.1个百分点至10.9%。此外,7月新发公募基金再次环比放缓,月初至今仅发行239亿元,显示近期股市增量资金有限。

“根据我们和投资者的交流,降准在某种程度上加大了股票投资者对二至三季度经济复苏可能不及预期的担忧。在货币政策并未大幅转向宽松的背景下,新增的流动性并不会推动市场持续上涨。在年底信贷增速企稳,投资者将盈利预测切换至2022年后,股市才有望重拾上升趋势。”孟磊称,短期内,预计流动性敏感板块(包括国防军工、电子、计算机、传媒等)、具有强劲盈利增长预期的“赛道股”(包括电动车、电池、新能源等)将跑赢大盘。但另一方面,股票投资者对二至三季度经济复苏节奏趋缓的担忧或将使银行、保险、消费等板块在短期承压。互联网板块或将因监管压力持续增强而继续跑输大盘。

人民币对美元将区间震荡

降准对汇率的影响也立竿见影,上周五,离岸人民币对美元就即刻走贬50个基点。截至7月12日20:00左右,美元/离岸人民币报6.478附近,5月时曾一度触及6.35的水平。

多位中外资行外汇交易员对记者表示,近日美国公布的非农数据并未给予市场明确指引,最新的美国失业救济人数又意外上升,美元指数涨势暂歇,多头缺乏方向,人民币也进入暑期淡季,维持窄幅整理。目前市场对美元指数的净多头敞口升至2020年6月以来的最高水平。但根据IMM(芝加哥国际货币市场)的计算,交易员仍净做空美元84亿美元,但做空的风险敞口减少了22.4亿美元。

国家外汇管理局上海分局国际收支处副处长沈骏近日表示,人民币汇率弹性不断增强,市场主体对2021年年末汇率走势预测也有所分化,部分观点认为人民币对美元将贬值至6.6~6.8,部分认为人民币将升值至6.3~6.4。中资银行预计的汇率中枢高于外资银行,多数企业预计人民币对美元汇率在双向波动中趋于贬值。

法国巴黎银行中国利率汇率策略主管季天鹤预计,就短期来看,由于美联储加息预期近期增强,短端美债收益率大幅攀升,美债收益率曲线走平,美元强势开始受到短端利差支撑。但是客盘仍然高度影响汇率(对人民币形成支撑),同时美国制造业仍然景气,因而中国货物出口仍有支撑。在他看来,美元对人民币在下方有美联储支撑,上方有结汇压制,最终将体现为6.40~6.60区间波动。

(邱光龙 HF056)