截止7月12日收盘,沪深两市成交额突破1.3万亿元,“该成绩”创出年内新高。领涨板块方面,近期表现强势的锂电池指数再创历史新高,报收5692.98点。受下游新能源汽车景气度提升以及供需错配等因素影响,六氟磷酸锂、磷酸铁锂等动力电池核心材料近期涨势不断。

事实上,今年以来,动力电池产业链公司无论股价以及业绩都表现出了更多的α效应。同时,高毅、景林等重量级私募以及北上资金等外资均增加了对锂电池头部公司的关注度。

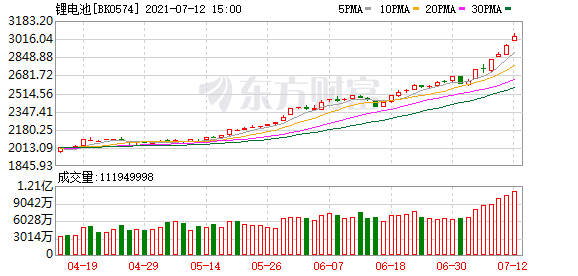

锂电池板块年内大涨42%

北上资金2000亿重仓,高毅、景林均在关注

7月12日,锂电池板块再度强势上涨,其中,电池龙头宁德时代盘中涨超5%,再创历史新高。此外,锂电池板块多股涨幅达10%或以上,如新宙邦、华友钴业等。据中信锂电池行业指数显示,该指数7月12日报收5692.98点,创历史新高,且在年内整体涨幅达到了42%。若对比2020年年初的1200点,该指数累计涨幅则达到了3.7倍。

另据统计显示,北上资金最新(截至7月9日,下同)持仓动力电池产业链公司金额合计达2000亿元,相交于年初1233亿市值增加近800亿元,相较于去年年初170亿的持仓市值则增加达1800亿元。(见图1)

图1 北上资金持仓锂电池板块市值

结合具体个股来看,据不完全统计显示,北上资金最新持仓宁德时代、恩捷股份、先导智能、比亚迪、亿纬锂能均超过百亿,其中,持仓动力电池公司宁德时代金额最高达837.76亿元,持仓锂电池隔膜公司恩捷股份金额为240.93亿元。此外,北上资金持仓锂电设备公司先导智能金额为194.74亿元,持仓比亚迪、亿纬锂能等均在120亿左右,持仓赣锋锂业、华友钴业、天赐材料、当升科技、新宙邦、格林美、星源材质等14家公司金额在10~100亿之间。

今年以来,北上资金对锂电公司继续给予大笔增仓。另据统计显示,北上资金年内买入锂电池板块参考总金额已达436亿元。其中,宁德时代、亿纬锂能、恩捷股份、赣锋锂业、中材科技5家获北上资金买入超过10亿元,买入宁德时代金额最高达88亿元。(见表1、表2)

表1 北上资金持仓金额居前的锂电池概念股

表2 北上资金年内增仓金额居前公司

整体来看,北上资金增仓居前公司主要集中在锂电池、隔膜、资源、电解液以及正负极等头部公司。

同时,北上资金重仓的相关头部公司也获得了包括高毅、景林等私募机构的关注。统计显示,包括电解液公司天赐材料、新宙邦;锂电池资源公司天齐锂业;隔膜公司星源材质等公司年内均受到多批次机构密集调研。如天赐材料,分别在4月下旬、6月中旬共迎来4批次合计600余家机构调研,调研名单中不乏高毅、景林、淡水泉等知名机构。另外,葛卫东的混沌投资曾在4月初现身新宙邦调研名单,6月下旬现身天齐锂业调研名单。

动力电池材料“涨价潮”

带动产业链公司业绩普增

受下游新能源汽车景气度提升以及供需错配等因素影响,六氟磷酸锂、磷酸铁锂等动力电池核心材料掀起密集“涨价潮”。

据数据显示,7月9日,作为锂电池电解液的核心原料,六氟磷酸锂价格已上涨至38.00 万元/吨,相较于去年8月的低点(6.95万元/吨)上涨超过4倍。另外,正极材料磷酸铁锂价格自去年以来亦出现显著上涨。数据显示,磷酸铁锂最新报收5.40万元/吨,相较于去年下半年低点(3.40万元/吨)上涨60%。(见图2、图3)

图2 六氟磷酸锂价格表现

图3 磷酸铁锂价格表现

光大证券指出,2025年我国新能源汽车渗透率要实现20%的目标(2020年为5.4%),提升空间巨大,因此新能源车也被认为是未来五到十年增速快、确定性高的优质赛道。国内与海外的动力电池需求空间都将受益于新能源车的快速增长,2021-2025年将保持30%-40%的高速成长。按其预测,锂电池产业链、上游材料环节“量价齐升”的景气格局或还将持续。

伴随产品涨价,锂电池相关公司中报业绩大幅预增。据数据显示,在锂电池板块中,有25家锂电池公司发布了中报业绩预告,其中24家业绩预增。比如,多氟多、道氏技术、天际股份、赣锋锂业等业绩预增幅度超过500%。(见表3)

表3 最新发布中报预增的锂电池概念股

从公司近期公告来看,多氟多表示,中报预增与公司新材料相关产品市场需求旺盛、价格持续上涨且处于满产满销状态有关。其他如天际股份、赣锋锂业的原因也类似。

全球竞争凸显中国动力电池产业链优势

“强者愈强、集中度提升”趋势强化

在机构来看,得益于完善的产业链以及技术等多方面优势,中国动力电池全球竞争力还将增强。

“我国的动力电池产业链的国际竞争优势体现在多个方面,例如技术优势,龙头们在材料上的创新,从5系做到8系9系高能量密度;在电池系统上的创新,从CTP到即将推出的CTC等。例如成本优势,我们的产业链配套最全面,核心四大材料厂家均在中国,扩产计划全球最为积极,在规模化的过程又实现了快速降低成本。整体而言,我国的动力电池产业以及电池头部企业的国际竞争优势,主要体现在中国的‘工程师红利’以及价美物廉的‘中国制造’优势,这种优势我认为未来还会持续,在全球竞争中也将会获得越来越多的市场份额。”悟空投资投研总裁江敬文向《红周刊》记者表示。

康庄资产基金经理裘伯元向记者指出,“中国拥有巨大的电动汽车市场。目前来看,电动汽车已经上升到了国家能源安全的高度,叠加政策的支持,中国市场为各种技术创新提供了孵化、培育和发展成熟的肥沃土壤。另外,从上游材料端到电池,中国拥有完整的电动汽车动力电池产业链,全产业链的高效制造红利十分凸显。再者,中国的动力电池具有较高的性价比优势。目前来看,中国的动力电池在国际市场上的份额进一步扩大或还会持续。”

光大证券研究显示,中国企业在冶炼、电池材料、电池制造环节的全球产量份额达到60%-70%;上游方面,由于我国不是锂、钴、镍的主要产国,在资源端有所掣肘。正极、负极、隔膜、电解液、电池环节竞争格局存在差异化,但强者愈强,集中度提升将是未来的重要趋势。

(文章来源:证券市场红周刊)

文章来源:证券市场红周刊