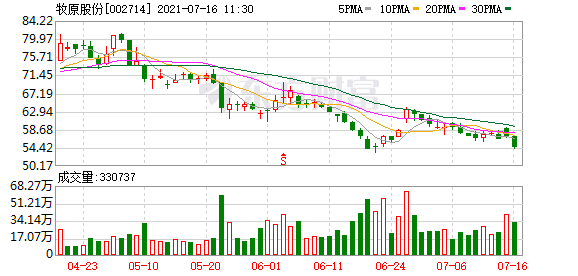

华安证券证券发布研究报告称,牧原股份(002714.SZ)生猪出栏高速增长,成本降幅超预期。预计2021-2023年公司实现主营业务收入864.68/1086.5/1495.43亿元,同比分别增长53.6/25.7/37.6%,对应归母净利润234.97/175.04/312.8亿元,同比增长-14.4/-25.5/78.7%,对应EPS4。/3.33/5.94元。予2021年15倍PE,合理估值66.9元,维持“买入”评级。

公司公布2021年半年度业绩预告,归母净利润110-115亿元,同比下降12.83%-5.42%;其中,Q2归母净利40.37亿元-45.37亿元。Q2业绩环比回落是因为猪价下跌。

华安证券主要观点如下:

1H2021归母净利110亿元-115亿元,同比下跌12.83%-5.42%

2021年4-6月公司育肥猪出栏价格分别为21.11元/公斤、17.65元/公斤、13.58元/公斤,而2020年4-6月出栏价格分别为29.1元/公斤、26.2元/公斤、31.41元/公斤。

生猪出栏量高速增长,Q2完全成本降至15元/公斤以内

1H2021公司生猪出栏量1743.7万头,同比增长157.1%,上半年出栏量居行业第一位。2021Q2公司生猪出栏量971.7万头,环比增长25.9%,同比增长130.4%,生猪出栏量快速增长;其中,育肥猪出栏量857.8万头,环比增长40.2%,同比增长248.4%,仔猪出栏量104.1万头,环比下降29.7%,同比下降37.8%,种猪出栏量9.9万头,环比下降17.5%,同比增长22.2%。根据该行测算,2021Q2公司育肥猪完全成本降至15元/公斤以内,公司在不同区域成本不同,领先区域完全成本约14元/公斤,部分场线不到13元/公斤,部分新建子公司成本约20元/公斤。随着管理水平提升,以及智能化设备的大规模推广应用,2021Q4公司有望实现设定的14元/公斤成本目标。

投资建议

公司已成为我国最大生猪养殖企业,种猪资源充足,有望继续低成本快速扩张。该行给予公司2021年15倍PE,合理估值66.9元。

风险提示

疫情;猪价大跌。

(文章来源:智通财经网)

文章来源:智通财经网