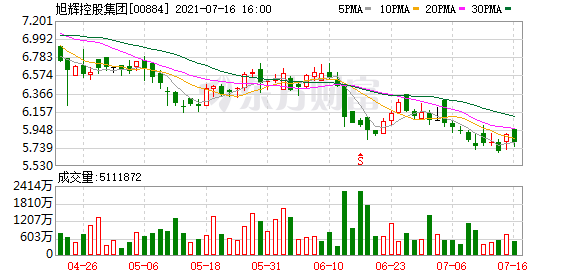

7月16日,旭辉控股(集团)(“旭辉集团”,00884.HK)宣布,成功与由汇丰银行、恒生银行、渣打银行、中国银行(香港)担任联席牵头安排行的银团签订初始额度约28亿港元的首笔绿色贷款,汇丰银行、恒生银行及渣打银行担任联席绿色顾问。

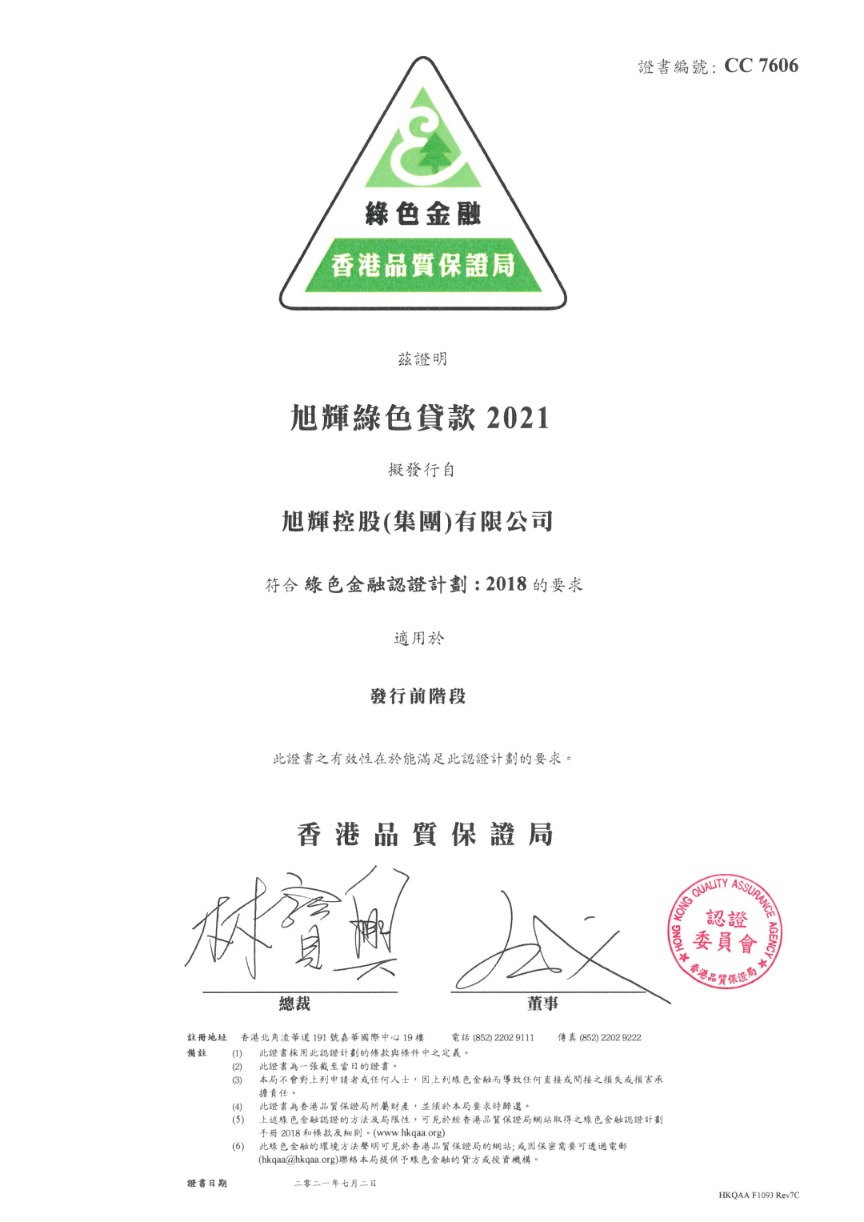

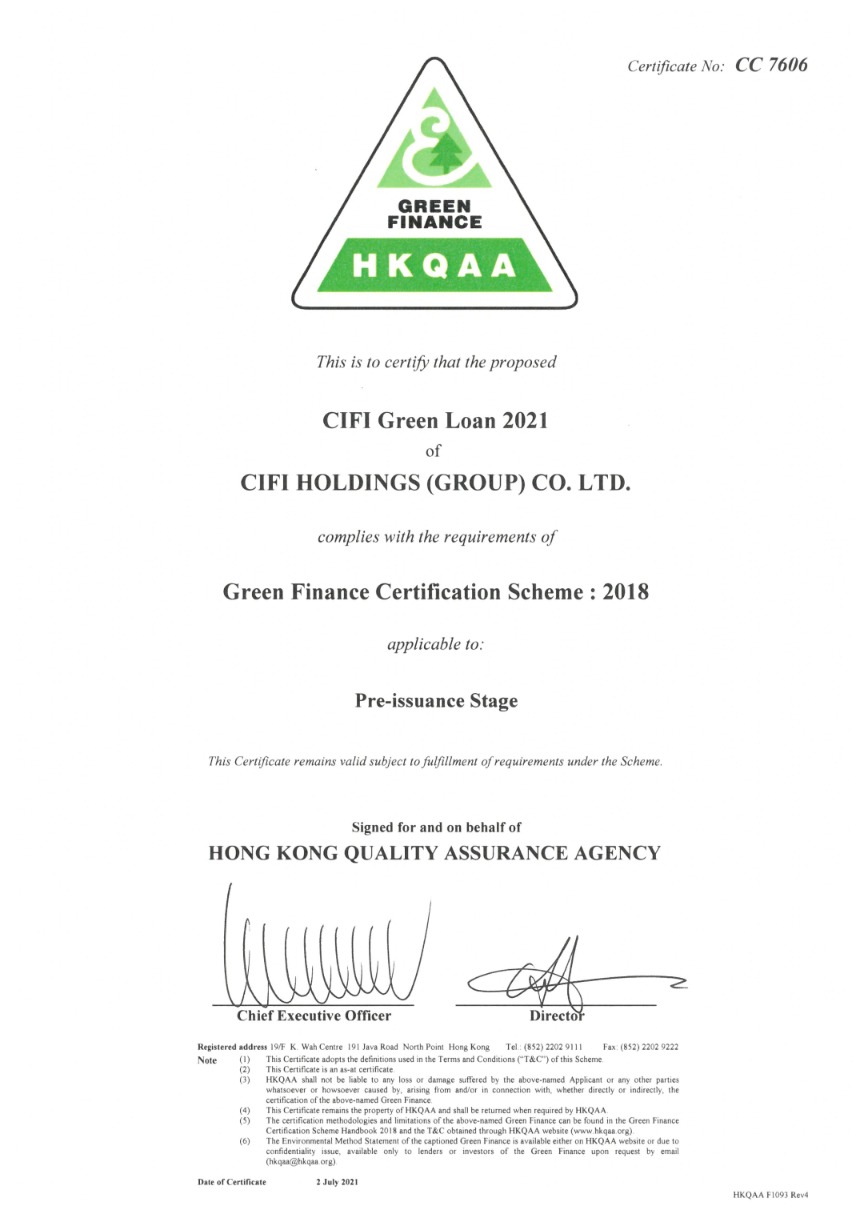

该笔绿色贷款已获得香港品质保证局颁发的绿色金融发行前阶段证书,旭辉为首家绿色贷款获得此认证的中国内地房企。绿色贷款的资金用途将遵守旭辉此前发布的《绿色金融框架》及贷款市场协会与亚太贷款市场协会联合发布的《绿色贷款原则(2018年版)》。

“绿色金融发行前阶段认证”中英文证书

旭辉成功获批首笔绿色贷款,意味着旭辉在绿色金融上再次实现重大突破和创新,彰显出金融资本对于旭辉绿色可持续发展的高度认可。除了绿色贷款,旭辉此前已成功发行2笔绿色债券,并均获得标普绿色评估的最高评级。

2020年7月,旭辉成功发行5亿美元5.25年期境外绿色债券,利率5.95%,这是旭辉首次发行境外绿色债券。针对该笔债券,旭辉于近日发布了首份《绿色金融报告》,重点披露了首批绿色债券的资金用途、产生的环境效益及资金的管理分配情况。该笔债券获评标普绿色评估E1/87分最高评级,旭辉成为港交所“可持续及绿色交易所STAGE”首批企业中唯一入选的中国内地房企。

2021年5月,旭辉发行总额5亿美元的绿色债券,其中包括3.5亿美元的5.25年期债券,利率4.45%;1.5亿美元的7年期债券,利率4.8%,7年的期限也创下了旭辉境外美元债发行最长期限的纪录。该笔债券再次获得标普绿色评估E1/86的最高级别评分,并再次登上港交所的可持续及绿色交易所STAGE。

标普认为,出色的分数不仅反映出旭辉绿色建筑为环境带来了卓有成效的改善,也反映出其出色的透明度和治理水平。

随着公司在绿色金融领域的持续突破和ESG水平的不断提升,在持续倡导并奉行负责任的发展理念下,旭辉为实现可持续发展不断加码。未来,旭辉集团承诺将每年发布绿色金融报告,打出精准有力的绿色金融“组合拳”。

(文章来源:旭辉集团)

文章来源:旭辉集团