堪称基金经理华丽转身实业的典范!

光鲜亮丽的公募基金经理,转型多是创办私募,或仍在资管行业,转型实业的可能并不多,而创办企业,并上市达到千亿市值的,目前来看就属梁丰和他的璞泰来了。

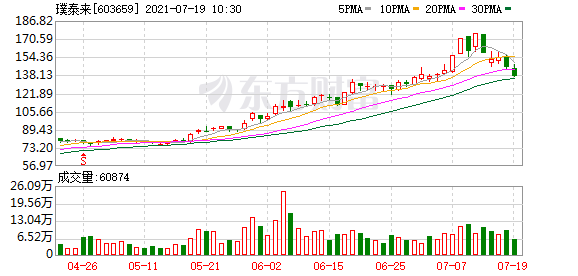

今年以来,乘着新能源的东风,锂电材料龙头璞泰来股价一路高歌猛进,今年股价大涨80%,市值突破千亿,最新为1007亿元。

公司直奔千亿:梁丰身价超姚振华史玉柱

根据介绍,璞泰来成立于2012年,总部位于上海,主营业务为高性能膜材料、锂离子电池、电池材料及专用设备技术领域的技术开发、技术转让、技术服务等。

公司核心技术是以锂离子电池负极材料、自动化涂布机、隔膜涂覆加工、铝塑包装膜、纳米氧化铝等业务的全面延伸。

璞泰来于2017年在沪市主板上市,上市以来业绩持续增长。今年一季度营业收入17.39亿元,同比增长112%;净利润3.35亿元,同比增长高达260%。

璞泰来的实控人梁丰,曾经在公募基金任职多年,创办璞泰来5年就上市。如今梁丰夫妇持有璞泰来的身价高达384亿元。

根据今年6月份公告,梁丰直接持有璞泰来股份1.84亿股,占总股本26.50%,为公司控股股东;梁丰配偶及一致行动人邵晓梅女士直接持有股份1362.33万股,占总股本1.96%;福建胜跃股权投资合伙企业(有限合伙)直接持有股份7940万股,占总股本11.43%,为梁丰先生一致行动人。

鉴于福建胜跃执行事务合伙人邵晓梅女士为梁丰先生配偶,故梁丰先生为公司实际控制人,通过直接持有和间接控制公司39.89%的股份。

梁丰与配偶邵晓梅直接和间接持股实际具有权益的股份占比为38.1755%,按照璞泰来最新股价145元,最新市值1007亿元计算,梁丰夫妇目前持股市值为384亿元。

在福布斯最新富豪榜当中,梁丰以56亿美元身家在全球富豪榜中排名524位,也就是全球70亿人口当中,财富量位于前600。超过了B站的陈睿,理想汽车的李想,宝能的姚振华,以及巨人的史玉柱。

曾管理基金在牛市狂赚247%:卖股票比买更重要

翻看梁丰的介绍,1968年的梁丰,华南理工大学工学本科毕业,浙江大学经济学硕士,曾在公募基金公司从业多年,从2003年1月到2010年5月,在公募基金行业从业7年多,担任过基金经理、投资总监。先后在中信基金(后被华夏基金合并)、友邦华泰基金(现华泰柏瑞基金)任职。

梁丰早年在华南理工大学攻读的是自动化专业,虽然随后又进入浙江大学经济学院深造,一开始从事的是IT制造业。1990年7月至1994年5月期间就职于东莞新科磁电制品有限公司,任策划工程部组别经理。交叉学科背景+制造业实业经历,可能为他随后对对制造业的投资做准备。

之后梁丰看好证券业的发展前景而转行。1994年10月至2002年12月期间,他在中信集团旗下的中大投资管理公司工作,工作模式就是基于对企业的研究来做投资。

2003年梁丰参与筹办中信基金,并在2004年成为执掌百亿资金的基金经理。当年3月16日中信基金公布旗下的第一只基金产品:中信经典配置基金,梁丰担任共同基金经理,据基金成立公告显示,该产品募集总规模超过了121亿份基金单位,是最早的两只百亿基金之一。

从投资业绩来看,除了新发121亿的中信经典配置基金外,梁丰所管理的中信红利精选(现为华夏收入)业绩很牛,2005年11月17日到2007年4月12日期间净值暴涨了247%,这一投资业绩超越业绩比较基准56%,是同类71只基金中业绩的前四分之一。

梁丰对交易策略和时机的高超把握,在他眼里,阶段性操作的时点把握是一门艺术。“在考虑投资进出时除了关注估值,你还要去关注一些其他的因素,比如股改、送股、融资、企业短期事件,甚至投资者的阶段性偏好等。卖股票往往比买股票更重要。”

后来梁丰还去了友邦华泰基金公司(今华泰柏瑞基金)担任投资总监和基金经理。并于2010年“公奔私”,成立上海毅扬投资管理有限公司,做私募期间还成立了璞泰来。如今除了是璞泰来的董事长之外,还是其它2家存续公司的法定代表人。

投身实业展拳脚,近期大举扩建产能

2008年,当他还是基金公司的投资总监时,他曾接受过媒体采访表示:产业资本将颠覆基金话语权。

媒体:您如何看待产业资本与金融资本的博弈?

梁丰:大小非解禁的减持因素是A股估值水平下降的最主要因素,有些股票已经反映了这种预期,有些企业还未能反映。以前我们可能很少通过产业资本的角度去看问题,随着产业资本的力量进入,基金对市场的影响已经大大弱化,而全流通市场中,产业资本将占据市场的主导地位。

2012年,他便完成从基金经理身份到实业公司董事长身份转变,成立新能源企业璞泰来。2012年11月,璞泰来成立于上海张江高科技园区,注册资本1亿元,梁丰和璞泰来总经理陈卫分别出资7000万元和3000万元,分别占70%和30%。并在5年后,将这家公司做到A股主板上市。

一位基金经理,转身新能源产业,还把一家公司从创立到上市5年就完成,这背后或许与他熟谙资本运作、并购重组不无关系。实际上,璞泰来的定位就是控股和管理,2012年成立以来,通过新设、收购和出售子公司的一系列资产重组动作,完成了璞泰来在锂电池行业上下游关键材料和设备的产业链布局。

2012年,璞泰来收购东莞凯欣80%的股权,而后在2014年—2016年期间又购买了深圳嘉拓经营性资产,收购东莞卓高65%股权、上海电能源100%股权及江西紫宸、深圳新嘉拓、东莞卓高、东莞卓越少数股东权益,并出售了东莞凯欣80%的股权。

实际上,璞泰来业绩大幅增长,除了适逢新能源汽车产业爆发式增长的行业风口,璞泰来抓住了机遇,另一方面,璞泰来技术实力和关键人脉资源,抓牢了全球主要锂电子制造客户。

当然,璞泰来能做到今天,还与其创业合伙人陈卫有关。从历史沿革看,璞泰来以最初的锂电池负极业务起家,后又并购了锂电池材料供应商,包括锂电设备等。

陈卫作为创立璞泰来的董事总经理兼股东之一,历任过国内知名新能源开发制造公司ATL工程总监及研发副总裁,是ATL创始人之一,在锂离子电池领域拥有丰富的经验与行业资源。而璞泰来主要客户就包括了ATL、宁德时代、三星SDI、LG化学、比亚迪等。

值得注意的时,梁丰的第一份工作即东莞新科磁电制品有限公司,这也是他的合伙人陈卫的第一份工作,双方有交集,陈卫一直从事新能源领域工作,是璞泰来的核心技术人员。梁丰有资本懂运作,陈卫懂技术,资本与技术完美结合。

2017年上市之后,璞泰来还在不停地买买买,并在各地大举扩大产能。今年7月份就发布了2则子公司收购公告,江苏卓高和宁德卓高分别以2.42亿元和1.9亿元收购资产,此前还有很多的收购。

7月7日晚间,璞泰来公告,公司拟投资建设广东肇庆生产基地,投资建设隔膜涂覆40亿产能及锂电自动化设备项目,项目计划总投资约52亿元,涂覆一期20亿㎡产能及锂电自动化设备项目,预计于2023年建成投产,二期20亿㎡产能预计于2026年建成投产。

基金加码,券商看好

从已经发布的今年一季度前十大流通股东来看,公募基金大举买入璞泰来,北上资金也在加仓。农银汇理新能源主题、华夏能源革新基金都有加仓,私募大朴资产也新进买入。

近期券商研报也不断看好公司业务发展。

针对璞泰来近期在肇庆扩建产能,东吴证券表示,公司扩产进度加速,就近配套大客户,未来订单确定性较强。公司扩据测算可配套200gwh电池需求,预计公司在宁德时代涂覆主供地位维持,未来订单确定性较强。此前公司规划20亿平基涂一体化产能,于2025年完成三期产能建设,26年规划90亿平涂覆膜产能,20.5亿平基膜产能。20年年底公司涂覆膜产能15亿平+,基膜产能0.9-1亿平,预计21年出货量有望达到15亿平,22年公司涂覆膜出货量有望达30亿平以上,连续两年翻番增长。

加码设备业务布局,设备业务盈利明显向好。公司拟投资14亿元锂自动化设备产能,预计2023年建成投产。公司目前设备业务进展顺利,完成产品认证并形成订单供应,且进入宁德时代、ATL、比亚迪、LG新能源等供应体系,预计21年可恢复高增长。

石墨化产能紧张,加工费涨价,负极一体化龙头充分收益。2020年极石墨化产能大约70万吨,预计2021年新增产能约25万吨,预计2022年合计新增产能约30万吨。21年石墨化加工新增产能有限,加工费从底部1.4万/吨上涨20-40%,成本部分传导至负极价格。公司现有7-8万吨石墨化产能,且内蒙有5万吨石墨化产能在建,下半年投产,年底石墨化产能达12万吨,达到80%的配套能力。

一体化布局增厚利润,负极业务量利齐升。公司21年Q1负极单吨润0.9万元/吨左右(不含石墨化),环比微增。出货量方面,公司深度绑定LG,此外,三星动力、宁德时代均开始放量,全年分别有望销售近1万吨,预计21年公司负极销量达到10万吨左右,同比增长近60%。公司江西6万吨一体化项目年底投产,年底产能达15万吨,此外四川基地在建20万吨一体化产能,一期5万吨将于明年下半年投产,随着新产能释放,预计22年公司负极销量达15万吨以上,同比增长50%。

公司评级:

方正证券维持璞泰来推荐评级 预计2021年净利润同比增长144.14%

民生证券维持璞泰来推荐评级 预计2021年净利润同比增长122.28%

(文章来源:中国基金报)

文章来源:中国基金报