核心要点

一、市场复盘观察

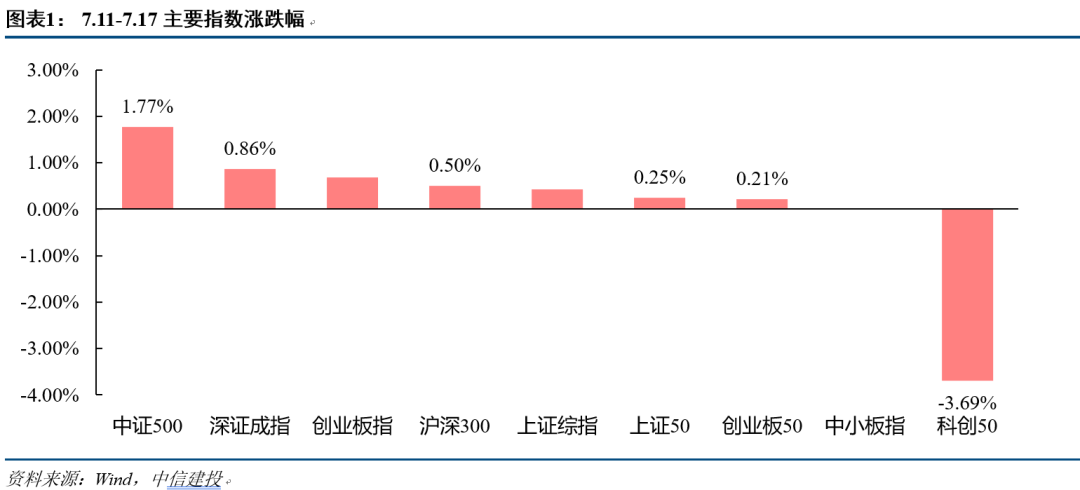

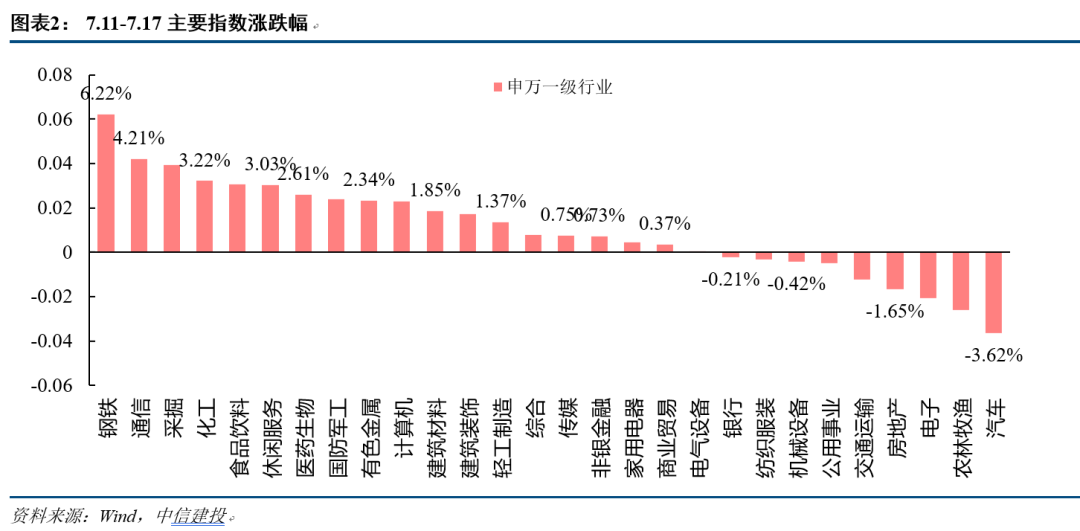

2021年7月第三周,市场跷跷板效应显著。中证500上涨1.77%,深成指上涨0.86%,创业板上涨0.68%,科创50下跌-3.69%。市场波动幅度显著加大。从行业情况来看,钢铁、通信、化工等周期行业涨幅明显,汽车、电子等行业跌幅较大。

二、经济与盈利观察

中国二季度GDP不及预期,但6月经济数据可以发现,中国经济出现了小幅改善。社会消费品零售增速连续两月回升。从投资活动来看,固定资产投资连续回升,制造业投资回升,房地产投资和基建投资下行的影响逐步被制造业投资所对冲。

我们认为疫情的冲击导致消费持续不及预期的情况逐步改善,因为收入永久性损失逐步消退。制造业投资将持续回升。这意味着经济内生动能得到改善。超预期的进出口数据表明外需仍然保持较好的增长。

消费板块在估值充分消化后会重新迎来上行的机会。现阶段在经济数据上依然开始出现改善的迹象,值得投资者开始关注。

三、流动性与估值变化

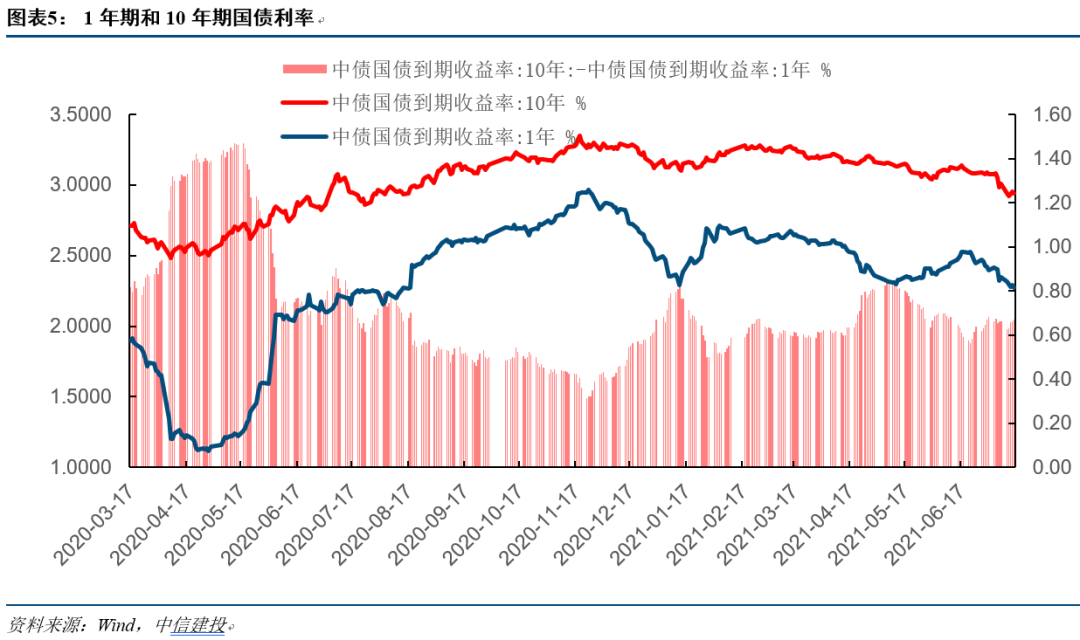

本周各层次利率均有小幅下行,进一步降低了资金成本。本周国债、企业债收益率多数下行,1年期、5年期、10年期国债收益率分别收报2.27%、2.79%和2.94%。

从估值看,7月16日收盘,沪市主板市盈率为15.99,位于历史73%的分位数水平;深市主板市盈率是25.12,位于历史73.24%分数值水平,创业板市盈率为59.69,位于66.37%的分位数水平,科创板PE估值为70.44,位于历史83.23%的分位数水平。

从行业视角来看,本周仅有食品饮料、电气设备、休闲服务、汽车和综合五个行业的PE估值分位在75%以上,多数行业估值分位在40%-50%的分位数。行业估值分化程度非常显著。

四、投资策略:市场波动加大,紧握景气主线

当前经济状态仍然在平稳运行中,央行保持了宽松的货币政策,统一了市场关于流动性收缩的担忧。但估值分化达到历史高位,市场的波动可能会加剧,我们建议投资者把握行业景气主线。前期市场大幅度上涨的光伏、EV等行业是持续景气,是市场的核心主线。除此之外,我们观察到化工、有色金属等行业也维持续景气,更具性价比优势,建议投资者关注。

风险提示:流动性收紧,估值过高

正文

1、市场表现复盘

2021年7月第三周,市场跷跷板效应显著。中证500上涨1.77%,深成指上涨0.86%,创业板上涨0.68%,但是前期上涨显著的科创50下跌-3.69%。市场波动幅度显著加大。从行业情况来看,钢铁、通信、化工等周期行业涨幅明显,汽车、电子等行业跌幅较大。

2、市场运行分析

当前主导市场运行的因素包括两个:第一个是在经济回落过程中,PPI并未如期大幅度下行,而是高位震荡。但央行选择了维持流动性中性偏宽松。这意味着政府对PPI通胀选择了更高的容忍水平,这一点值得持续关注。第二,半年报业绩预告中超预期的行业会存在机会。本周我们着重讨论这两个问题。

2.1

带通胀增长的选择

尽管中国二季度GDP不及预期,但7月公布的6月经济数据可以发现,中国经济出现了小幅改善。根据我们宏观组的计算:工业增加值和服务业增加6月增速小幅下降-0.1%,降幅显著减小。这与GDP的不及预期保持一致。

从需求来看,中国的需求边际有所改善。社会消费品零售增速连续两月回升,这一点值得高度关注。从投资活动来看,固定资产投资连续回升,制造业投资回升,房地产投资和基建投资下行的影响逐步被制造业投资所对冲。

我们认为疫情的冲击导致消费持续不及预期的情况逐步改善,因为收入永久性损失逐步消退。制造业投资将持续回升。这意味着经济内生动能得到改善。超预期的进出口数据表明外需仍然保持较好的增长。

那么,中国经济是持续回升还是回落?这一点将关系到后期市场的表现和投资策略的制定。我们从高频数据来来观察经济表现的持续性。

从工业生产来看,发电量、乙烯、烧碱等产量均持续回升,但是钢材、水泥、原油加工、平板玻璃、有色金属等传统行业产量持续回落。集成电路显著回升,这依然反映出结构性改革的特征。

从消费来看,粮油、食品饮料、烟酒、日用品、办公用品、通讯器材等销售额持续上升,金银珠宝、汽车、家具等耐用消费品和可选消费品继续回落。疫情造成的收入损失在逐步消退。

因此,我们在中期策略《市场波澜不惊,成长消费占优》中提出,在成长板块之后,2021年下半年将逐步观察到消费的回升,消费板块在估值充分消化后会重新迎来上行的机会。现阶段在经济数据上依然开始出现改善的迹象,值得投资者开始关注。

2.2

中报预告业绩分析

由于疫情导致基数效应干扰增速,我们通过计算2021年与2020年同期增速的CAGR与2019年同期增速进行比较来进行综合判断。两年CAGR超出30%的有房地产、化工、电子、有色金属、电气设备、机械设备、采掘、国防军工、钢铁、医药生物、轻工制造、建筑材料、通信。两年CAGR超出前年同期增速的有房地产、化工、有色金属、钢铁、电子、轻工制造、电气设备、采掘、汽车、医药生物、通信、传媒、机械设备、纺织服装、家用电器、建筑材料、建筑装饰、公用事业。

综合来看,房地产、化工、电子、有色金属、电气设备、机械设备、采掘、钢铁、医药生物、轻工制造、建筑材料、通信是两项指标叠加后排名靠前的行业,反映出缓解去年疫情影响后同比景气程度处于当前最优行业组。

汽车、传媒、纺织服装、家用电器、建筑装饰、公用事业虽优于正常年份但弱于第一梯队是次优档次。国防军工虽目前处于第一梯队但表现弱于正常年份。食品饮料、银行、休闲服务、计算机、商业贸易、非银金融、农林牧渔、交通运输表现既弱于最优档次和次优档次也弱于正常年份。

考虑到上述披露率和预喜率情况,则可以发现2021年上半年钢铁、化工、轻工制造、有色金属、电子、采掘、建筑材料等行业整体景气度更好,这意味着一级行业层面基本面的优势,也对应着行业内选股难度相对较低,更容易获得行业性的板块整体机会。

3、流动性与估值分析

3.1

流动性观察:各层次利率下行,资金成本下降

7月16日,DR007收报2.18%,周环比下降4 BPs。在经历了前期的波动后,DR007随着降准的出台和超预期落地而回归、稳定在逆回购利率2.20%附近,当前资金面相对宽松、流动性较充裕的情况也随之得以验证。与此同时,1年期同业存单到期收益率在7月14日下行至2.70%、低于MLF利率25 BPs,也再次印证流动性预期宽松的现状。

本周央行续作了1000亿元的MLF用以对冲周中到期的4000亿元MLF。由于去年下半年我国为了促进实体经济而投放了大量MLF,致使到今年年底前仍将有3.75万亿MLF到期。前期央行通过降准的方式对冲了MLF到期,后期仍然可能通过公开市场操作维持流动性宽松的环境。

本周各层次利率均有小幅下行,进一步降低了资金成本。本周国债、企业债收益率多数下行,1年期、5年期、10年期国债收益率分别收报2.27%、2.79%和2.94%,周环比下行8 BPs、10 BPs和7 BPs;相应地1年期-0年期利差缩窄7 BPs至0.55%,而10年期-1年期、30年期-10年期利差则分别扩宽1 BP、 2BPs至0.67%、0.58%。对于企业债来说,3年期、5年期和7年期AAA级企业债收益率分别收报3.16%、3.40%和3.67%,周环比下行8 BPs、10 BPs和9 BPs;信用利差虽在周初有小幅扩宽,但至周末收盘时波动已被抹平,无明显变动。

3.2

估值观察:估值分化显著

从估值看,7月16日收盘,沪市主板市盈率为15.99,位于历史73%的分位数水平;深市主板市盈率是25.12,位于历史73.24%分数值水平,创业板市盈率为59.69,位于66.37%的分位数水平,科创板PE估值为70.44,位于历史83.23%的分位数水平。

从行业视角来看,本周仅有食品饮料、电气设备、休闲服务、汽车和综合五个行业的PE估值分位在75%以上,多数行业估值分位在40%-50%的分位数。行业估值分化程度非常显著。

4、投资策略:市场波动加剧,紧握景气主线

当前经济状态仍然在平稳运行中,央行保持了宽松的货币政策,统一了市场关于流动性收缩的担忧。但估值分化达到历史高位,市场的波动可能会加剧,我们建议投资者把握行业景气主线。

前期市场大幅度上涨的光伏、EV等行业是持续景气,是市场的核心主线。除此之外,我们观察到化工、有色金属等行业也维持续景气,更具性价比优势,建议投资者关注。

(文章来源:中信建投证券研究)

文章来源:中信建投证券研究