想要企鹅生物档案?对不起,这是商业敏感信息,公司要保密;还要企鹅个体信息?不好意思,技术人员要保密。

大连圣亚依靠卖出52只企鹅带来的2200余万元收入,去年勉强跨过营收低于1亿元的暂停上市风险“红线”。

卖出去的这些企鹅,对大连圣亚去年年报真实性,乃至能否免除退市风险警示至关重要。此前,监管屡次追问企鹅繁育、个体信息、实际饲养区位变动、分区饲养关键信息。拖延一个多月之后,大连圣亚7月15日做出回复,不仅未能解释疑点,反而以保密为由,拒绝披露多项关键信息。

7月13日,年报审计机构出具专项意见,将大连圣亚确认的上述企鹅销售收入扣除1876万元,这导致其去年营收低于1亿元,加上净利润亏损,大连圣亚被ST似将难免。

但更为出格的是,大连圣亚7月15日在其公众号发文,公开声称交易所对其“犯罪”。

大连圣亚为何如此“失控”?等待这家公司的,又将会是什么命运?

充满“保密”的回复

上交所7月7日在问询函中表示,根据现场检查结果,该公司未能提供企鹅臂环编码管理办法、销售合同对应的企鹅编码及生物档案等充分、合理的关键材料。

对于这一问题,大连圣亚称, 销售合同、发票、资产接收单等资料,已证明企鹅交易的真实性,而企鹅生物档案内容包括企鹅族谱(血统)、繁育等信息,涉及公司多年的研究成果,属于商业敏感信息,“出于生物信息保密考虑”,申请豁免提供。

上交所7月7日在问询函中称,大连圣亚去年曾向重庆融创销售企鹅16只。但监管检查时,大连圣亚以“重庆融创不配合走访而未予协调”为由,导致检查组未能对重庆融创现场走访。

在最新回复中,对于监管未能走访的原因,大连圣亚的说法是:但无法安排检查组现场走访,是因为对方对接的业务人员已离职。年报审计机构则称,系重庆融创对方管理层变更,而且当时的联系人都已离职,无法联系相关人员。

企鹅展示区、暂养区分区饲养,以及个体编码,等关乎公司营业收入真实性的重要问题,大连圣亚的说法,前后也存在出入。

监管检查发现,企鹅按照展示区、暂养区分区饲养,对应设置生产性生物资产、消耗性生物资产台账,每只企鹅通过闭环编码管理。但在大连圣亚内部台账中,只记录了不同区域企鹅的编码,未对应企鹅个体信息,未反映企鹅实际饲养区位变动情,未与企鹅销售合同对应,也未向检查组提供这些具体资料。

大连圣亚对此的回复,同样是“保密”:企鹅个体档案是公司核心技术人员采取的技术秘密保护手段,核心技术、管理方式掌握在核心技术人员手中,财务部门不参与,因此财务部门未留存企鹅个体信息。

管理每只企鹅的闭环编码,有没有也存在疑问。在最新回复中,大连圣亚申请豁免提供编码企鹅信息,理由是没有建立企鹅臂环编码管理办法、编码规则制度。而且公司企鹅数量较多,日常饲养无需对编码进行甄别。

大连圣亚每年新繁育的企鹅幼体,生长到亚成体标准后,电汇转入暂养区饲养。在成本核算上,繁育后至亚成体前的企鹅,饲养、人工等成本,均在消耗性生物资产核算,亚成体后饲料投喂,则不再归至消耗性生物资产成本。

大连圣亚此前披露的企鹅销售数据中,也列明了暂养区与展区两个来源,且去年共有44只出售企鹅来自暂养区。审计机构也称,卖给重庆融创的16只企鹅, 就有5只出自展区, 11只出自暂养区。

但在7月15日的回复中,大连圣亚的说法,又与上述成本确认方法发生龃龉。该公司称,日常管理、财务核算上,并未分区核算,不存在分区投喂资料,一并申请豁免提供。

大连圣亚此前曾称,在会计政策上,大连圣亚将用于出售的企鹅列为消耗性生物资产,出售时确认收入;用于展示目的的企鹅作为生产性生物资产,处置收入扣除账面价值及相关税费余额后,剩余部分计入资产处置收益,这让其去年营收中的企鹅销售收入更为可疑。

怒怼上交所

5月中下旬,大连圣亚卖企鹅登上热搜,起因是,大连圣亚在回复上交所问询函时提到,去年大连圣亚的营业收入中,共确认销售类企鹅销售收入1876万元,处置生产类企鹅确认336万元资产处置收益,合计金额2212万元。

监管多次问询后,审计机构7月13日重新出具了收入扣除专项意见。大连圣亚2020年确认的企鹅销售收入中,1876万元的消耗性企鹅销售收入被扣除,原因是企鹅销售收入因性质特殊,可能影响报表使用者对公司持续经营能力的正常判断。

在营业收入确认上,审计机构此前就与大连圣亚存在分歧。4月29日出具的意见中,审机机构将景区运营收入扣除了941.11万元,导致大连圣亚确认的营业收入,从1.12亿元,下降到1.03亿元,但企鹅销售收入仍正常确认。

经过此次调整,大连圣亚去年营业收入降为8401 万元,又因去年扣非净利润为负,已经触发营业收入低于1亿元、净利润为负的退市风险警示触发条件。7月14日,大连圣亚被强制停牌。

但大连圣亚对此并不服气。7月15日,在“精彩圣亚”公众号上发表的一篇名为《大连圣亚反腐百问第二十二问》的文章里,大连圣亚语气激烈地对上交所发泄不满。

大连圣亚在文章中称,企鹅销售是公司经常性业务收入,可以让一个饱受疫情打击的旅游企业不被ST,“上海证券交易所基于一个有瑕疵且未经公司确认的审计报告就让上市公司停牌,为什么?”,公司还称“这是对大连圣亚有组织的犯罪,欢迎全国人民来美丽的大连看看斑海豹,来数数大连圣亚的企鹅”。

在这篇公众号文章中,大连圣亚还附上了董事会和监事会7月14日落款的盖章文件。大连圣亚董事会称,7月13日收到审计机构通知,迫于上交所压力,更改了4月29日出具的大连圣亚2020年营业收入扣除事项的专项核查意见。

对于审计机构7月13日重新出具的《2020年收入扣除专项核查意见》,大连圣亚董事会表示质疑且“不认可”,并认为该意见由中兴财光华“擅自出具”,“未经公司盖章确认”,因此“公司无法接受”。

为何“情绪”失控

大连圣亚质疑上交所的语气程度,此前在A股罕见。作为一家上市公司,为何要如此情绪化?

去年9月13日,大连圣亚现任总经理毛葳毛遂自荐时,曾为该公司未来发展提供“药方”:与实力雄厚的国资深度合作,同时派遣督察组主导审计工作;将大连圣亚品牌升级为“大连旅游”。

言犹在耳,大连圣亚却已成为A股第一家触发新财务退市指标而被ST的上市公司,这对通过激烈对抗取得控制权还不满一年的事实上的控制人一方来说,无疑面临很大的压力。

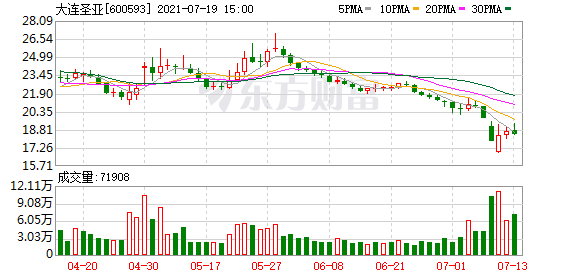

不仅如此,大连圣亚现任董事长、总经理毛崴等人入主后,大连圣亚股价暴跌。截至7月13日,大连圣亚收盘价为18.38元,相较于近一年来的最高点48.13元,已累计下跌29.75亿元,区间跌幅高达60%以上,杨子平、毛崴等人已经深度套牢。

从2020年4月开始,大连圣亚第二大股东磐京股权投资基金管理有限公司(上海,下称“磐京基金”)、董事长杨子平等,通过不断举牌、改选董事会、管理层等方式,实际获得了大连圣亚控制权。截至去年底,杨子平、磐京基金方面分别持有大连圣亚644万股、2507万股,占比5%、19.46%,持股成本约在2.3亿元、10亿元,合计在12.3亿元左右。

进入今年以来,杨子平继续多次增持大连圣亚。披露显示,今年2月23日至5月27日,杨子平及其妻蒋雪忠先后五次出手,累计增持大连圣亚约644万股,增持成本合计约为1.48亿元,最新持股数量1288万股,持股比例10%,持股总成本则增加到3.8亿元左右。

但大连圣亚去年12月以来的暴跌,让磐京基金、杨子平损失惨重。按照最新股价计算,磐京基金所持股份市值已约为4.6亿元,目前浮亏已超过55%;杨子平持股市值则在2.2亿元左右,浮亏超过60%。

随着退市风险警示的实施,大连圣亚复牌后股价可能将面临下跌风险。而且股价涨跌幅上限均降至5%,杨子平、毛崴等人,不仅可能要面临亏损风险,今后“翻本”的难度也将大大增加。

(文章来源:第一财经)

文章来源:第一财经