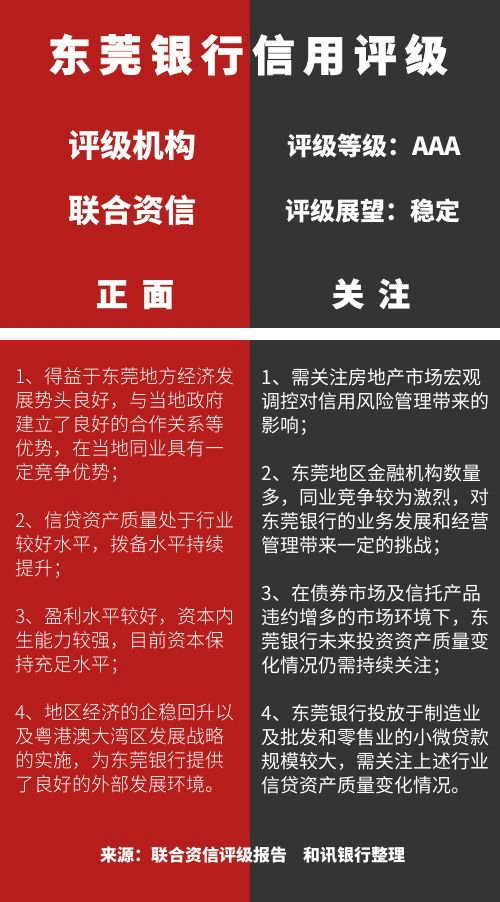

7月19日,联合资信发布评级报告,确定维持东莞银行主体长期信用等级为AAA,“18东莞银行绿色金融01”信用等级为AAA,评级展望为稳定。

联合资信表示,评级反映了东莞银行在公司治理和内部控制体系进一步健全、信贷资产质量较好、贷款拨备充足以及盈利水平较好等方面的优势。

同时,联合资信也关注到,东莞银行区域内同业竞争激烈,以及债券市场及信托产品违约增多的市场环境下投资资产质量面临的下行压力等因素对其经营发展及信用水平可能带来不利影响。

东莞银行前身为成立于1999年的东莞市商业银行,2008年更为现名。截至2020年末,东莞市各类金融机构共158家,其中银行类机构46家,区域内同业竞争较为激烈,东莞银行依托网点数量较多等优势,在东莞市的本外币存、贷款的市场占有率分别为13.37%和12.98%,均位居东莞市同业金融机构中第2位。

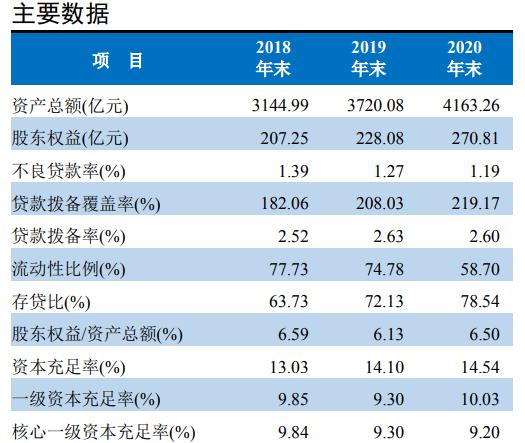

近年来,东莞银行发展较为稳健,2018年-2020年末,东莞银行资产总额分别为3144.99亿元、3720.08亿元和4163.23亿元,实现净利润24.61亿元、28.32亿元和28.76亿元。同期,东莞银行资产质量稳中向好,不良贷款率分别为1.39%、1.27%和1.19%,拨备覆盖率分别为182.06%、208.03%和219.17%。

报告显示,2020年,受贷款规模持续增长带来生息资产规模的扩大,东莞银行风险加权资产规模不断增长,对核心资本形成进一步的消耗;然而得益于投资资产结构调整,低风险权重债券投资占比提升,其风险资产系数进一步下降。

截至2020年末,东莞银行风险资产系数为63.93%;股东权益/资产总额指标为6.50%,财务杠杆水平基本稳定;资本充足率为14.54%,一级资本充足率和核心一级资本充足率分别为10.03%和9.20%,核心资本面临一定补充压力。

早在2019年3月,证监会已正式受理东莞银行A股上市申请。目前,东莞银行正在开展2021年半年报更新工作。报告认为,东莞银行若能上市成功,将在资本补充、公司治理规范性等方面产生正面作用。

未来,东莞银行将依托其在决策链短、地区网点覆盖面广等方面的竞争优势,抓住粤港澳大湾区战略性发展机遇,持续坚持稳健经营、可持续发展的战略,不断推动资产规模和盈利能力的合理提升。另一方面,东莞地区金融机构数量较多,利率市场化的推进导致同业竞争加剧对其业务发展形成一定压力;同时不断扩展的分支机构布局对其风险管理水平提出更高要求。

(邱光龙 HF056)