7月20日晚间,“千年一遇”郑州极端暴雨迅速占据了人们的视野,看着街头随意漂流的汽车,『慧保天下』知道,这注定又是很多保险人的不眠夜。

01

保险业在灾害现场:财险公司报案超5万件,仅中国平安(601318)预估赔付金额就已超6亿元

灾情发生后,保险业闻“汛”而动。

河南银保监局发布《关于深入学习贯彻习近平总书记防汛救灾重要指示精神全面加强安全管理和金融服务工作的紧急通知》,要求各银行保险机构要持续绷紧安全防护这根弦,有力有序调度资源,确保基本金融服务畅通。

“各险机构要按照特事特办、急事先办的原则,集中调配查勘资源,建立理赔绿色通道、简化理赔流程、提高理赔效率,做到快受理、快查勘、快理赔,特别是涉及人员伤亡的,要通过减少医院限制、直赔、一站式结算等方式提高理赔时效。”

几乎同一时间,中国人保(601319,股吧)、中国人寿、中国平安、中国太保、中国太平、大地保险、阳光保险、泰康保险、大家保险等诸多保险机构也第一时间启动应急预案,并开展相关排查,推出24小时快速受理报案、开启绿色理赔通道、取消定点医院限制等措施。

在朋友圈,『慧保天下』看到河南当地一家保险机构员工的消息,称公司所有领导均24小时在岗,严阵以待,随时应对各种突发状况。

郑州灾害夜,也是诸多保险人的不眠夜。

『慧保天下』粗略统计了受此次自然灾害事件影响更大的财险公司的接报案以及预估赔付情况。截至7月21日21时,仅纳入统计的几家保险公司就已经接到相关报案53990件。其中,人保财险14718件、国寿财险7413件、平安产险20471件、太保产险4163件、大地保险1849件、阳光财险3189件、中华财险1244件、太平财险756件、大家财险187件。

针对其中部分案件,保险公司已经进行了快速理赔,部分公司也初步对理赔金额进行了预估,其中,仅中国平安一家,预估赔付金额就已经高达6亿元。

截止7月20日21点,人保财险河南分公司单日接报案14718件,其中车险报案13584件,非车报案1134件。

截至7月21日9时,国寿财险河南分公司已受理车险报案7413件,非车险(不含农险)报案111件。

截至7月21日12时,平安产险共接到灾情相关报案20697笔,其中车险报案20471件,财产险193笔,意外险18笔,农险报案15笔,现已快速结案411笔。

截至7月21日上午8时30分,太保产险共接到灾害报案4163件,其中车险接到报案4083件,非车险接到报案80件。

截至7 月 20 日8时,太平财险河南分公司共接车辆涉水报案756件,财产险报案3件,其中郑州市报案623件,理赔金额预计逾600万元。

截至7月21日上午10点,阳光财险河南分公司共接到相关报案3189件,其中车险报案3161件,非车报案28起。

截至7月21日6时,中华财险累计接报案1244件,其中车险1223件、非车险14件、农险7件,预计损失3000万元。

截止2021年7月21日上午,大家财险共接到相关报案187件,其中车险报案184件,企业财产险报案1件,责任险报案1件,货运险报案1件。

截至20日22点10分,中国大地保险郑州地区已受理报案787件,案发量仍处于极速增加过程。

截至7月21日12时,大地财险共接到相关报案1849件。

由于各种原因,保险业常常被妖魔化,然而,此时此刻,没有人会否认保险的意义。

02

屋漏偏逢连夜雨,保险业的高光时刻,也是危情时刻

灾害发生后,几乎所有保险公司都不约而同的选择了放宽理赔条件,虽然,这意味着更高的赔付,但长期以来,这已经成为了保险业的一种本能。

2012年721北京特大暴雨后,保险业开展通融赔付,对投保了涉水险的车主在发动机进水后二次点火造成的损失,只要没有明确证据证明是人为的故意损坏发动机,保险公司都要予以赔偿。当年,北京保险业为暴雨整体赔付11.3亿元,仅车险一项,赔付金额就达到了3.8亿元。

近10年过去,人们的保险保障水平普遍更高,同时,相较北京721特大暴雨,此次郑州千年一遇的大暴雨带来的损失注定会更大。

作为一个人口超千万的特大城市,在此次的极端天气中,绝大部分汽车都无法幸免(热知识,在原来的车险条款中,涉水险是可选项,而在车险综改之后的新条款中,涉水险已经成为必选项),再加上地铁、医疗设施、企财险、农险、人伤等,有专业人士粗略估算,此次灾难中,保险业的整体赔付或将创历史新高,达到50亿元左右。

这是什么概念?在2008年的汶川大地震中,保险业的赔付合计不过18亿元。

城区肆意漂流的汽车、危机重重的地铁,最终,保险公司都将成为重要的买单方之一。

然而,这无疑将会给2021年的河南保险业,尤其是财险业带来沉重一击。

河南是保费大省,2020年,其以原保险保费收入2506亿元在全国排名第4,其中人身险业原保费收入1935.44亿元,财产险业保费收入570.56亿元。

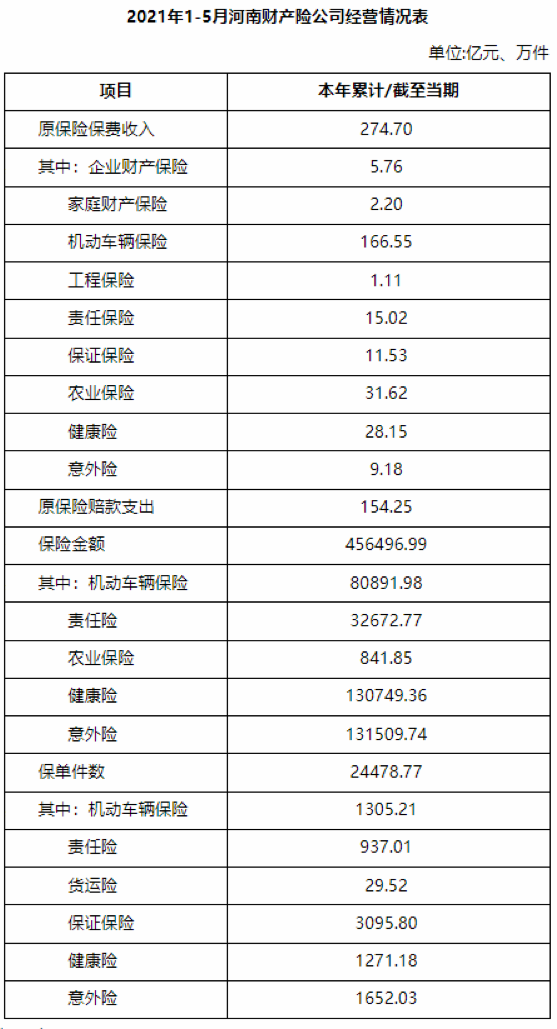

2021年前5月,受累于车险综改、人身险企转型等因素,河南地区原保险保费收入增速有所下降,保费收入1386.96亿元,同比增速仅6.82%,其中,财产险保费收入274.7亿元,同比增速13.84%;人身险保费收入1112.26亿元,同比增速5.22%。

在保费增长承压的同时,其赔付情况不容乐观。2021年前5月,河南地区已赔付支出322.29亿元,同比增长24.83%;其中,财产险赔付支出142.99亿元,同比增长32.27%;人身险赔付支出179.4亿元,同比增长19.53%,均远远高于同期保费增速。

以河南省的财产险业务为例,2021年一季度末,其综合赔付率就已经达到了71.63%,综合费用率也达到了29.27%,综合成本率达到100.90%。这意味着在一季度,河南省的财产险业实际上就已经出现了承保亏损的状况。此番千年一遇极端暴雨过后,当地财产险的综合赔付率势必飙升。

目前,只有中国平安公布了预估赔付金额,高达6亿元,值得注意的是,平安产险2020年的车险承保利润也不过32.69亿元。

03

赔付彰显行业价值,但承压前行的保险业需要更科学的灾害预警保障机制

沧海横流,方显英雄本色。极端暴雨过后,高企的赔付着实会令保险公司本就承压的业绩雪上加霜,但保险业的价值也将在一件件的赔案中得到更加充分的体现——风险保障功能是保险业区别于其他金融服务业的最大的特征所在。

当然,对于商业保险公司来说,长期亏本的买卖注定不会长久,面对全球气候变化带来的极端天气现象逐渐增加的情况,保险公司更重要的,是寻求建立更加科学有效的灾害预警保障机制,借助制度手段、技术手段、金融手段等,将各类灾害可能造成的损失降至更低水平,通过将保险公司工作重心从销售、赔付真正的转向防灾减灾,从根本上提高经营效能,并进一步拓宽保险业自身的内涵和外延。

不能否认的一个现实是,尽管近年来国内保险业在各类自然灾害中发挥的作用越来越大,但相较于国家发达国家仍有很长的路要走。有报道称,2014年时,国际上的巨灾保险赔款比例一般占到灾害损失的30%—40%,但当时国内保险赔款占比不足1%。发展到2019年,国内这一情况显著改善,达到10%,但相较国外,仍存在巨大差距。

在车险综改后,车险承压、非车险也快速发展成为红海市场的情况下,保险公司更迫切需要破除旧有经营观念,在服务国家战略中,寻找新的增量市场,而防灾减灾恰恰是适合的方向之一。

国家“十四五”规划纲要中明确提出,要完善应急管理体系,加强应急物资保障体系建设,发展巨灾保险,提高防灾、减灾、抗灾、救灾能力。

灾害面前,保险业应如何更好的发挥行业优势,服务国家灾害救助体系建设?以下这个机会不容错过:

7月28日,由中国地震局指导,中国灾害防御协会、太平财险主办,中央财经大学保险学院、中国灾害风险保障研究中心协办,中国灾害防御协会灾害风险保障分会、『慧保天下』承办的“第一届国家灾害治理与风险保障论坛”将在河北唐山南湖国际会展中心举行。

此次论坛将作为第二届全国防震减灾科普大会的重要部分,从社会治理以及风险管理角度出发,探讨我们如何让保险业聚焦国家的治理体系,如何高效地建立风险分散保障机制,以及如何用经济杠杆和多样化的保险产品服务来参与社会管理。

届时,论坛将邀请应急管理部、中国地震局、中国灾害防御协会、中国保险行业协会相关领导、专家学者、商业保险机构高管、科技创新企业代表等,一起探讨保险业如何助力防震减灾产业发展,完善我国家灾害治理和风险保障机制、保障体系。

就在郑州极端暴雨过后的今天,更多的暴雨在全国各地肆虐,河北暴雨、新乡暴雨、鹤壁暴雨、成都暴雨轮番登上微博热搜。

保险业的赔付仍将继续,承保盈利愈发艰难,关于灾害治理与风险保障的讨论恰逢其时。

< END >

本文首发于微信公众号:慧保天下。文章内容属作者个人观点,不代表和讯网立场。投资者据此操作,风险请自担。

(刘思嘉 )