对一家年营收不足30亿、持股比例仅40%的子公司,上市公司为何就心甘情愿地借出78亿?

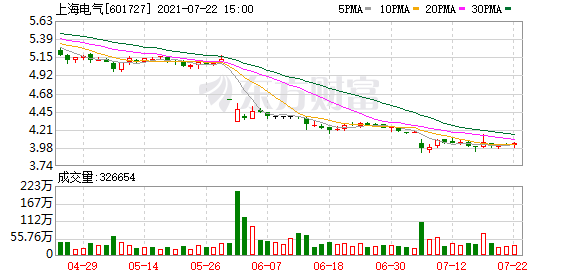

在控股子公司上海电气通讯技术有限公司(下称“上电通讯”)87亿应收账款爆雷后至今,上海电气(601727)累计跌幅超过20%,总市值仍然超过600亿元。作为一家大型国有上市公司,上海电气有着悠久的历史,年营收超过1300亿元、总资产超过3000亿元,为何在一家仅持股40%的子公司上栽了跟头?极端情况下,上电通讯将导致上海电气产生83亿元的损失,超过上市公司近两年的净利润总和。

上海电气通讯技术有限公司

该事件疑点颇多:上海电气是否如公告所述对上电通讯拥有控股权?上电通讯的其它股东是什么背景?专网通信业务由谁主导?上海电气为何对年营收不足30亿元的上电通讯提供远超其经营所需的78亿元股东借款?

证券时报记者获悉,上海电气对上电通讯近80亿元的贷款支持集中在2020年12月、2021年2月底~3月、2021年5月。尤其是今年5月(14日、15日、27日、28日),上电通讯获得的股东贷款高达29亿元之多,而这一时点已经十分临近上海电气的“爆雷”公告(5月29日)。从其它上市公司公告中可知,上电通讯下游客户富申实业、环球景行至少在2020年6月起就已经出现付款逾期的情况。

上海电气出借巨额资金后,在短短数日内又自曝子公司风险,并认为可能发生全额损失,剧情反转如此之快,令公众自然产生一个疑问:上海电气是否明知上电通讯要“爆雷”仍出借巨额资金?相关决策是如何做出的?

因信息披露违规,上海电气在7月5日收到证监会对公司的《调查通知书》。证监会此番对上海电气进行立案调查应与上电通讯爆雷事件相关,能否解开个中谜团?

谁实际控制上电通讯?

在爆雷之前,作为控股子公司的上电通讯鲜少出现在上海电气的公告中,仅在定期报告中显示上市公司对其投资金额为2亿元,持股比例40%,纳入合并报表范围。

上海电气虽然是上电通讯的第一大股东,但是从股权结构来看,其对上电通讯是否拥有实际控制权是存疑的(图1)。

上电通讯第二大股东上海星地通通信科技有限公司(下称“上海星地通”),持股28.5%;上海东骏投资管理有限公司(下称“上海东骏”)、北京富信丰源贸易有限公司(下称“北京富信”)、鞍山盛华科技有限公司各持股8.5%(下称“鞍山盛华”);上海奈攀企业管理合伙企业(有限合伙)(下称“上海奈攀”)持股6%。

上海星地通的实际控制人是隋田力,上海奈攀的执行事务合伙人也是隋田力,二者合计持股34.5%,已经与上海电气持股比例相差不大。上海东骏、鞍山盛华、北京富信背后分别为梁山、王吉财、吴宝森,这三人同时也是上海奈攀的有限合伙人,各占19.96%的份额,如他们与隋田力保持一致,则合计控制上电通讯60%股权,远超上海电气。

上海奈攀更像是隋田力为上电通讯经营管理团队搭建的持股平台,在其中拥有份额的梁山、王吉财、吴宝森均为上电通讯的董事,总经理及法定代表人沈欣、董事晏建平、监事范宏铭也在上海奈攀有份额。原董事毛利民、原监事张应荣也是上海奈攀的份额持有人。

而在上电通讯的9名主要人员中,只有董事长陈干锦具有上海电气背景,监事梅建中来自上海电气审计部,除这2人外,其余人员都与上海电气乃至上海国资没有什么关系。

因此,无论持股比例还是管理团队任职情况,上海电气与隋田力等人相比都不占优势,控股地位存疑。爆雷公告发出的前两天(5月28日),上电通讯其余60%的持股股东(上海星地通、上海东骏、鞍山盛华、北京富信、上海奈攀)将所持股权悉数质押给上海电气,后者保全和追责的意味明显。

78亿股东借款怎么发生的?

除了控股权的疑问,上海电气对上电通讯78亿元的借款更显得蹊跷。

5月30日晚间的重大风险提示公告显示,极端情况下上海电气将产生83亿元损失。这个损失来自两方面:对上电通讯的股东权益账面值5.26亿元,以及对上电通讯提供的合计77.66亿元股东借款。

巨额股东借款可能无法收回,是上海电气面临的最大问题。那么,这些钱是怎么借出去的?上海电气的公告中仅一句话与此相关,“随着通讯公司业务发展,公司对其加大了资金支持”。

公告显示,上电通讯从事专网通信业务,采取的销售模式是,由客户预先支付10%的预付款,其余款项在订单完成和交付后按约定分期支付。在记者此前查证的一系列相关案例中,上市公司还需要对专网通讯业务的上游供应商进行全额预付,这种业务模式决定了上电通讯极大的资金需求。

证券时报记者获取的文件显示,上海电气2019年5月10日~2021年5月28日分19次向上电通讯借款(或委托借款)77.66亿元,爆雷事件后的6月1日~3日又有3笔合计2570万元的借款,借款用途几乎全部是“补充流动资金”(表1)。

分析这些《借款合同》,可以发现诸多蹊跷之处。

显示为2019年的两笔借款分别为3亿元、1.9亿元,约定的借款期限均为3年左右,而其它借款的期限均为一年整。这两笔借款所用的合同版本,与上海电气在2021年2月、3月向上电通讯提供的4笔借款合同一致,均为4页纸的简版,且部分笔迹的相似度非常高。2020年12月,上海电气与上电通讯签署了5份《借款合同》,使用的则为12页纸的版本,各条款约定非常详细。

如果剔除显示为2019年的两份三年期限的借款合同可以发现,上海电气对上电通讯的借款集中在2020年12月、2021年2月底~3月、2021年5月,总额高达73亿元。

由此产生两个问题:一是,在2020年12月之前,在没有上海电气借款的支持下,上电通讯的资金需求是如何解决的?二是,同样有专网通信业务的瑞斯康达在公告中表示,下游客户富申实业公司、环球景行实业有限公司(二者同为上电通讯客户)在2020年6月起已经出现逾期付款的情况,风险已经显现,上海电气在这样的情况下为什么还要进行大额股东借款?

记者在央行征信中心动产融资统一登记公示平台(中登网)查询获知,上电通讯曾经把对下游客户的应收账款转让给招商证券资管、上海国立保理、交通银行上海分行、博时基金等机构进行融资,累计46.56亿元(表2)。

上电通讯开展专网通信业务的结算模式也决定了,其必须将对下游客户的高额应收账款进行融资,才能在采购原材料时有能力高比例预付给上游供应商。在下游客户付款正常的情况下,这样的模式应该可以维持。

不幸的是,上电通讯最终爆出高达87亿元的应收账款逾期。

当下游客户逾期付款,整个链条就无法运转,上海电气对上电通讯提供股东借款的背景或源于此。

中登网数据显示,上电通讯转让给前述金融机构及保理公司的46.56亿元应收账款,于2021年1月6日及5月底6月初先后注销登记。其中,1月6日注销登记18.81亿元,5月28日至6月2日注销登记27.75亿元。至于注销登记的原因,并不是应收账款债务人付款了,而是上电通讯回购了,回购的资金则是来自于上海电气的股东借款。

如前所述,2020年12月以来,上海电气向上电通讯提供借款累计高达73亿元。其中,5月29日,上海电气向上电通讯就提供了单笔达到25.88亿元的借款,5月份总计借款为34.8亿元。上海电气重大风险提示公告显示,上电通讯已于2021年5月对表外应收账款融资27.75亿元进行收购(正好与5月28日至6月2日注销登记的金额一致)。由此也能看出,上电通讯正是用了上海电气的股东借款来偿还应收账款保理融资。

那么,上海电气明知上电通讯的应收账款逾期了,以该等应收账款为底层资产的保理融资也将产生坏账,按理,应收账款的坏账风险由上电通讯自行承担就好,上海电气为何在这种情况下仍要借款给上电通讯回购应收账款?

记者获得的一份《东方汇添富·上海电气保理融资债权第2期资产支持专项计划说明书》显示,这只ABS的总规模8.11亿元,上电通讯的应收账款是底层资产之一。中登网的信息显示,该系列ABS已经发行到了第9期。而增信措施方面,上海电气须承担对ABS的流动性支持义务,并出具了《流动性支持承诺函》。

此外,上海电气公告披露,上电通讯在商业银行的借款余额为12.52亿元,该等借款存在无法按约清偿的风险。公告称,“公司未对上述通讯公司外部借款提供担保”,不过对其中的9.02亿元“向商业银行出具了安慰函或流动性支持函”。

有业内律师告诉记者:“所谓流动性支持函,是实践中异化出来的东西,其实都是为了规避‘担保’的表达。因为‘担保’会涉及上市公司公告等,所以为了规避这个问题,就用了各种其他名称来绕道。如果涉及诉讼,司法机关有可能会认定为担保行为,因为最高院2019年底发布的《九民会议纪要》中,对流动性支持函是不是担保有解释和认定。”

也许正因为类似的“流动性支持”承诺,即便在爆雷公告披露之后,上海电气迫于无奈,仍不得不继续向上电通讯提供借款。

在“爆雷”公告之前,上海电气对上电通讯的巨额股东借款从未在公告中有过“只言片语”,投资者亦无从知晓上市公司履行了哪些决策程序,又是否符合公司内部的财务纪律及内控制度?另一方面,上海电气对上电通讯持股40%,提供了近80亿元的借款,其它股东又是否按照持股比例匹配了对应的借款支持?显然,并没有。

5月31日、6月29日,上海电气与上电通讯签署了两份《应收账款质押合同》,上电通讯合计将90.42亿元的应收账款以第一顺位且唯一顺位的方式质押给上海电气,作为77.91亿元主债权的担保。此外,上电通讯还将公司的设备、存货、办公用品等一应资产全部抵押给了上海电气,同样是为主债权提供担保。

谁是上游供应商?

除了在持股方面可能远超上海电气,隋田力方面也掌控了上电通讯所经营的专网通信业务。上海电气没有披露上电通讯的上游供应商名单,但证券时报记者查询发现,3个可以明确的供应商——宁波鸿孜通信科技有限公司(下称“宁波鸿孜”)、上海恒常通信科技有限公司(下称“上海恒常”)、中利集团(002309.SZ),均与隋田力持股90%的上海星地通通信科技有限公司(下称“上海星地通”)关联密切。

上海星地通通信科技有限公司

宁波鸿孜、上海恒常还将产品以融资租赁的方式销往了上电通讯。中登网2019年6月24日的3项登记显示,宁波鸿孜两次将3600套Ded-1数据编解码板、3600套HVD-PU高清视频数据处理板出售给了中建投租赁股份有限公司,后者以融资租赁的方式出租给上电通讯使用,两次租赁财产的价值均为1.12亿元。上海恒常以同样方式出售的产品是AP-10无线自组网网板7200块、MWS-PU微波信号处理板7200块,上电通讯租赁财产价值8927.72万元。

宁波鸿孜是宏达新材(002211.SZ)控股股东的关联公司,上海恒常曾是宏达新材专网通信业务第一大供应商。日前,证券时报记者走访了上海恒常,其工作人员表示,公司只做贸易,并不实际生产,主要是将上海星地通的产品销售给下游公司,目前已经不存在与上海宏翥(宏达新材从事专网通信业务的子公司)的贸易往来。至此可说明一点,上电通讯至少有一部分生产材料是通过上海恒常向上海星地通采购的。

上电通讯另一个可以确定的供应商是中利集团,中利集团开展专网通信业务期间的主要供应商包括宁波鸿孜、新一代专网、海高通信等,最终来源也指向隋田力。

上海电气除了未披露上电通讯的上游供应商,对下游客户名称及应收账款总额也披露不全面。

上海电气5月30日公告称,上电通讯应收账款总额86.72亿元。客户涉及富申实业公司(下称“富申实业”)、北京首都创业集团有限公司贸易分公司(下称“首创贸易”)、哈尔滨工业投资集团有限公司(下称“哈工投资”)、南京长江电子信息产业集团有限公司(下称“长江电子”)等下游客户。上海电气称,已起诉该等公司以追讨货款。

不过,证券时报记者在中登网查询发现,上电通讯的下游客户除了前述4家,还包括环球景行实业有限公司(下称“环球景行”)。上电通讯的应收账款也不止86.72亿元,而是90.42亿元,其中,环球景行34.78亿元,长江电子21.92亿元,富申实业17.86亿元,首创贸易11.93亿元,哈工投资3.93亿元。

还有多少秘密?

6月下旬的一个下午,证券时报记者实地走访上电通讯,突破门口守卫后,向前台工作人员说明要拜访公司法定代表人、总经理沈欣。前台工作人员向沈欣打过电话询问是否让记者直接上去,挂掉电话后却对记者说“沈总外出不在”。随即,一个被称为“张总”的人出现,查看了记者的证件后让人把记者带至一楼会议室。一再追问下,“张总”称沈欣还在开会,让记者等着。

大约5分钟后,3名保安来到一楼会议室,要求记者离开。僵持了15分钟,记者在3名保安的包围之下离开了上电通讯,中途想要用手机拍张照片,被保安强行摁下了电源键。

事后,上海电气方面向证券时报记者致歉,记者应公司要求发送了采访提纲,公司回复称,目前没有除公告以外的进一步信息可以提供,将根据沪港两地上市规则等法律法规的要求及时履行信息披露义务。

在此次上电通讯风险事件前,该公司经历了一系列人事变动。原董事长及法定代表人吕亚臣(同时也是上海电气副总裁)去年4月即已退休,相关工商变更发生于今年1月,吕亚臣在上电通讯的董事长职务由陈干锦接任,法定代表人由总经理沈欣接替。今年4月,吕亚臣因涉嫌严重违纪违法,接受上海市纪委监委纪律审查和监察调查。吕亚臣的落马,与上电通讯的爆雷是否存在一定关联,尚不得而知。

(文章来源:证券时报)

文章来源:证券时报