上个月的 16 号,摩根士丹利发布研报,下调了整个中国课后辅导板块的评级为「持股观望」,其认为在基本假设情境下,辅导时间部分减少的可能性为 50%——当时,教育中概股就经历了一波下跌潮。

而就在几天前,中央办公厅、国务院办公厅正式发布《关于进一步减轻义务教育阶段学生作业负担和校外培训负担的意见》(下称「双减」政策),培训机构从严审批、禁上市、改非盈利、寒暑假节假日周末均不可补课等等,每一条政策都极其精准,对于 K12 教育培训机构是致命的打击,「针针见血」。日前,新东方、好未来、有道、高途等教育类中概股几乎全线跌停,企业家、二级市场投资人均损失惨重。

另一边看不到的更深的绿色,大概是在一级市场 VC、PE 投资人的心里——多少还未上市的超级教育独角兽背后,困着一批一时懵圈的投资人。

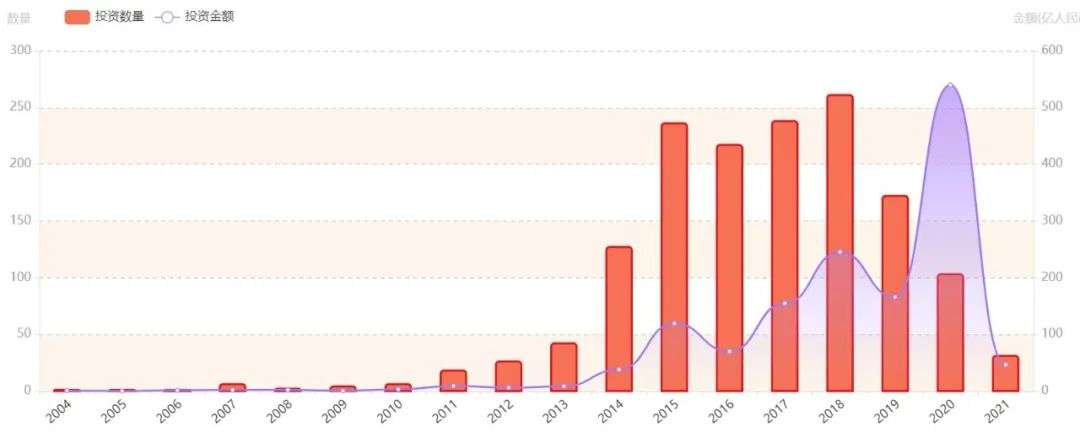

2021年K12教育融资跌至冰点

根据 IT 桔子数据,国内 K12 教育的历史总体融资额为 1410 亿元,占整个教育赛道融资额的 60%,可以说,K12 教育因其「刚需性+庞大的市场规模」使其成为教育领域中最为资本所垂涎的「一大块肥肉」。

历年国内K12教育融资额

图源:IT桔子官网数据截止 2021.7.27

不过,我们也发现,一级市场的资本疯狂砸向 K12,主要发生在最近六年——2014 年的前的 11 年时间内 K12 教育金融资为 70 亿元,而 2015 年~2020 年内 K12 教育的融资额共有 1294 亿元。也就是说这六年的 K12 教育的年均融资额达到了过去的 34 倍。

资本加速赛跑、抢注教育的主要原因是自 2014 年后在线 K12 教育模式的崛起,这是与以往传统线下教育完全不同的模式——教育在线化让机构的用户客群无边界、想象空间巨大,也让资本嗅到了教育「规模化发展、指数级增长」的可能性,于是疯狂投钱。

年初,猿辅导创始人李勇回答记者的提问——在线教育是一个钱可以烧出用户,烧出护城河,变成持久的、万亿级的生意吗?说到,「我想不到什么原因说它是不能的。」

在 2020 年,整个国内 K12 教育的融资额达到 540 亿元,成为历史的最高点。迫于疫情的客观因素,各地教育局均在极力倡导「停课不停学」,保障中小学生学习不受影响,此时在线教育展露了其前所未有的优势,通过各种软件、系统,师生无需面对面,即可实现远程教学——头部的 K12 教育机构也纷纷配合政策,推出了免费公益课,不分区域、让更好的学习资源的惠及更多学生。

从价值角度来讲,在线教育一定程度上可以推进教育公平,让贫困山区的孩子有机会接触一线城市孩子的教育资源;在线教育也在促进新一代人成为世界公民,可以让中国孩子感受更丰富的世界文化。

以上,都是资本市场看到的故事。K12 在线教育,实在是门太好的生意。

资本疯狂下注头部K12教育独角兽

彼时,资本都希望挤上 K12 头部公司的高速列车。

作业帮创始人侯建斌说过:「2020 年中,公司账上还有充足的现金,一开始我们只想融资 3 到 5 亿美元;但老股东和新投资者的争抢非常激烈,不断有投资人想进来,5 亿额度不够了,提到了 6.5 亿美元,随后又提到了 7.5 亿美元,最后也只挤进来两家外部投资人。」

还有去年底作业帮的一轮融资,原定的融资金额上限是 10 亿美元,最终交易额敲定为 16 亿美元。「每个投资方都希望能够在最快的时间里锁定交易,大家都选择尽快交割、拿到份额,16 亿美元分成三次交割完成。」

根据 IT 桔子数据,头部的 10 家 K12 教育独角兽公司融资总额达到 642 亿元,在整个国内 K12 教育融资额中占比 46%。资本集中砸头部独角兽的原因是其相信在线 K12 也遵循「二八法则」,而资本可以加速让竞争格局发生改变,头部快速显现,一旦头部出现,则会出现强者愈强弱者愈弱的局面。这其中,有 2 家头部的头部其融资总额已经超过了百亿元——作业帮总共拿了 224 亿元,猿辅导拿到过 178 亿元,两者合计占了以上 10 家融资总额的 63%。

为什么教育培训机构需要融这么多钱?融资都拿来干什么了?很显然,在互联网人和投资人都熟悉的「烧钱扩张」路径里,这些钱中的很大一部分被他们用来砸钱推广告,以高额的营销费用挤压竞争对手的生存空间。

主动或者被动参与营销混战的在线教育公司,包括发展中的未上市公司,也有已经上市的。例如,2020 年初猿辅导亮相央视春晚,之后又连续赞助了《王牌对王牌》等多档网络综艺节目,并成为北京 2022 年冬奥会和冬残奥会官方赞助商,猿辅导成为奥运史上首个青少年在线教育企业赞助方;作业帮赞助了《向往的生活》等热门综艺节目;字节跳动推出的瓜瓜龙系列、跟谁学旗下高途课堂等头部 K12 在线教育品牌均争相植入节目。

此外,K12 教育机构也开始请明星代言,如刘涛同时代言了 VIPKID 及其旗下大米网校、中国女排总教练郎平代言有道精品课、王源代言网易有道词典、中国女排独家代言作业帮直播课。教育营销战激烈到何种程度?我们从部分已上市的教育公司财报数据中可以」管中窥豹」——跟谁学 2020 年度销售费用高达 58.16 亿元,同比增长 458.7%;网易有道 2020 年全年市场营销费用达到近 27 亿元,同比增长 332.9%。

头部独角兽和 K12 教育上市公司持续的品牌拉锯战,使得市场营销费用水涨船高,行业发展极度不理性。去年人民网就发表了一篇评论《发展在线教育容不得急功近利》,文章指出:部分在线教育机构为了流量和盈利,炒作教师颜值、借网课搞商业营销,俨然将网课平台变成营销秀场;并表示「涉教育类企业逐利要有底线思维」,「这种蹭热点的营销方式如果不及时制止、严厉处罚,就会导致劣币驱逐良币,可能倒逼那些踏踏实实提升教学质量的机构为了保住市场份额纷纷效仿。」

当初抢项目越猛,现在损失越重

「双减」政策规定义务教育学科培训严禁上市和资本化运作,而 80% 的 K12 独角兽包含学科类培训业务,这几乎完全堵死了 K12 独角兽的上市之路,也意味着背后的资方「退出无望」,遭遇血亏。

那么,支持这些 K12 教育独角兽的到底是谁呢?IT 桔子梳理盘点后发现,主要是红杉中国、IDG 资本、经纬中国一线 VC 机构和腾讯、好未来这样的巨头在支持头部的教育创业公司。这俨然是一场资本游戏,非重量级玩家根本没有入场的资格。不过,根据投资风格、投资组合的不同,各家 VC/CVC 可能损失的金额却有非常大的差异。

以投中 K12 教育独角兽较多的几家资方为例,像腾讯在后期进入较多,其亏损的金额则难以估量;创新工场是早期机构,进入时局早,其损失相对可控;而红杉中国、IDG 资本虽然也是较早期进入,但由于中后期轮次持续加注的较多,不仅损失惨重,还有点「终究错付」之意。

腾讯是支持国内 K12 教育独角兽最多的资方,可能也是年度最失意的投资方。如上表所示,腾讯都是在 C 轮、D 轮后进入的这 5 家教育独角兽,单笔融资金额很高,尤其是腾讯参与了 5 轮投资的猿辅导——这 5 轮的融资总额就高达 30.2 亿美元,各轮次虽有合作投资方,但腾讯在该项目的投入仍是以上十亿美金计入的。今年 4 月,腾讯还因为投资猿辅导收到了监管的罚款通知,原因是腾讯在 2018 年参与猿辅导 F 轮融资时,就达到了经营者集中申报标准,但未依法申报,此行为违法了《反垄断法》。

红杉中国投资了 4 家 K12 教育独角兽,进入轮次为 A、B 轮,其中重注的是作业帮。2015 年 6 月作业帮正式从百度分拆并独立融资,红杉中国和君联资本是首轮支持者,此后红杉中国持续加注 6 次,直到跟投了作业帮去年底的 16 亿美元 E+轮融资。

IDG 资本投资的猿辅导、火花思维、轻轻教育全都是在 A 轮进入,分别加注了 7 次、6 次、4 次,对于猿辅导的陪伴更可谓是「长情」,从 2012 年至今陪伴了 8 年,连续投资了 7 次。现任 IDG 资本合伙人的王辛自 2013 年底加入 IDG 资本后,就一直负责教育领域的投资,猿辅导的投资也由其深度参与。

经纬中国主要投资了猿辅导和VIPKID两家K12独角兽,分别从A、B轮进入,跟进了3、4次,经纬中国基本跟到D轮就不会再跟投了,不像一些口袋更深的机构会跟到F轮等特别后期的轮次,也不像早期机构止步于B轮左右。

创新工场作为一家早期的投资机构,也很难得投到了两家独角兽,其中 VIPKID 是其在天使轮就投到的,李开复老师的眼光的确「长远」。创新工场只跟到了 B 轮,之后就没再投 VIPKID。爱学习是创新工场在 C 轮进入的,这一笔的投资金额为 5.5 亿元,还包括 CMC 资本等其他资方。现在看来,早期机构创新工场算是某种「幸存者」了。

「水能载舟亦能覆舟」

其实嗅觉灵敏的 VC 们在 2021 年上半年出手就大幅下降——K12 教育的融资额是去年的 1/10 不到,几乎跌至冰点。一方面是去年资本为了争取头部公司份额,把兜里能拿出来的都尽量多的拿了;另一方面,几个月的政策传言他们早已注意到,也都默默在期望在政策最终落地前,把手里的独角兽尽快推上市。但,在这几个月成功上市的独角兽太少了,这段时间仅有掌门教育「成功 IPO」了——其市值现在仅 7.25 亿美金,这个数字甚至都不如其在一级市场拿到手的融资现金多。火花思维在 6 月也递交了招股书,但现在大概一时半会也难上了。

这股政策就像去年突如其来的疫情「黑天鹅」一般,教育、资本、媒体圈内一片哗然。这时候,企业与资本应该抬头看到 K12 在线教育「教育公平」故事的另一面,是家长沉重的钱包、是学生沉重的眼镜,更是浓厚的教育焦虑和无意义的教育内卷。

一些 K12 教育公司拿了很多不该拿的资本、赚了不该赚的钱,现在也在承受艰难。投资人们心里也会苦一苦,但资本是不可能停下来的,他们还会步履不停出发寻找更好的「猎物」。

(文章来源:IT桔子)

文章来源:IT桔子