导读

近期市场调整之后到达底部位置,随上证50企稳+中小市值风格拉升动力充沛,市场有望蓄势迎新生。基于无风险利率与风险评价下行,把握中盘蓝筹、科技成长。

摘要

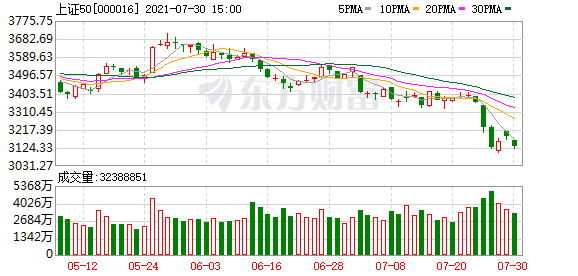

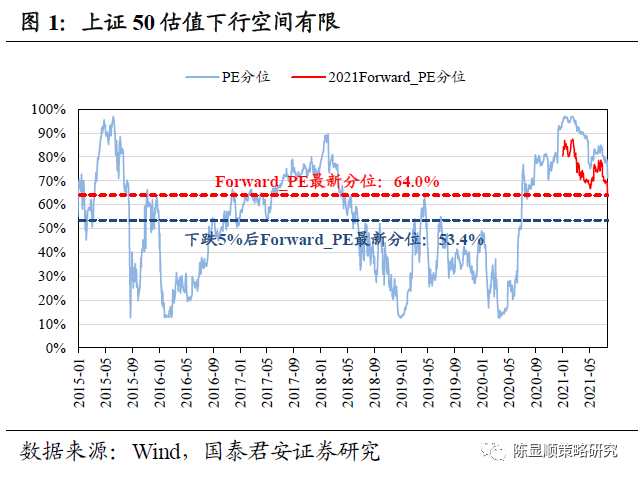

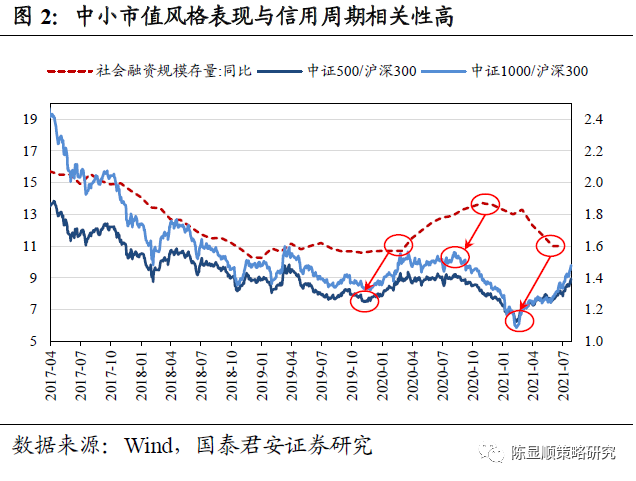

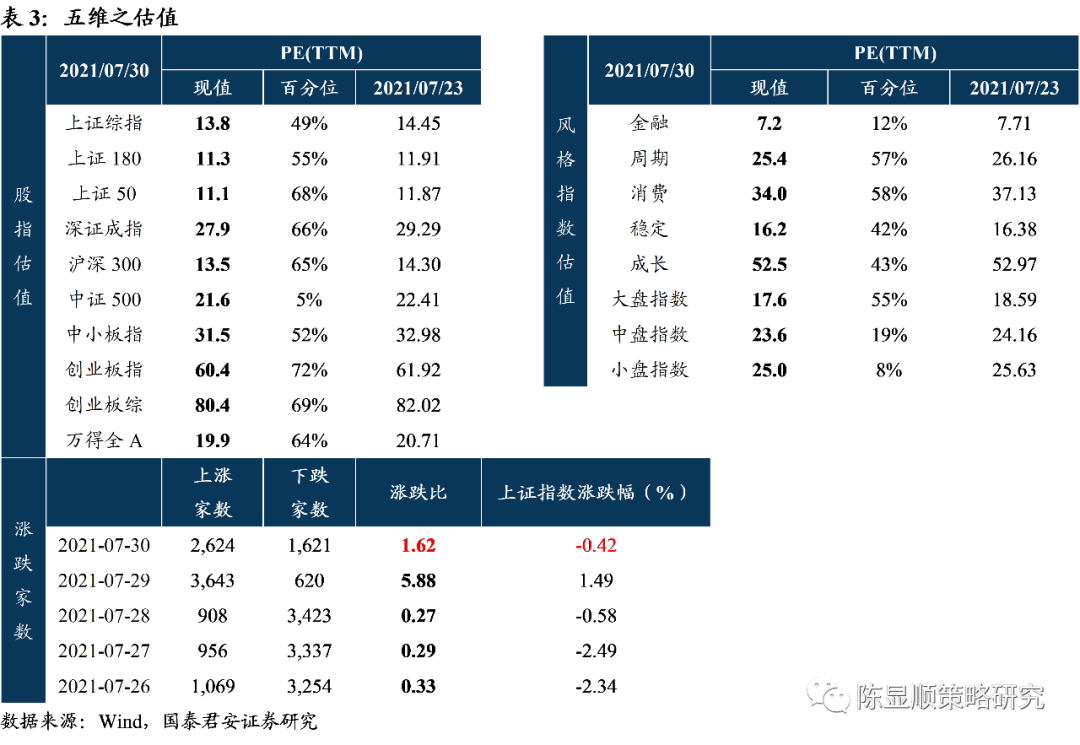

大势研判:底部区域,蓄势迎新生。出于对结构性政策/疫情/中美等事件的担忧,沪指周内下跌4.31%。分拆板块来看,上证50、沪深300回落更甚,分别下跌6.69%和5.46%,而科创50、创业板指等表现相对占优,板块的分化映射出对于金融消费与科技制造的“压力测试”。我们认为,当前基本面并未发生实质性恶化,部分赛道的微观市场交易结构亦未触及阈值,本次调整属于恐慌情绪扰动,而非系统性风险。当前上证50PE历史分位已下行至71.3%,考虑2021年盈利增速后上证50的Forward_PE进一步下行至64.0%。假设上证50指数再下行5%,其Forward_PE分位数将下行至53.4%,下行有底。同时,未来随下半年经济稳增长压力以及广义财政周期的触底反弹,信用预期边际向宽将不断强化,中小市值随信用周期边际改善动力充沛。整体上,随着情绪扰动的消散,叠加上证50企稳+中小市值风格拉升动力充沛,市场有望蓄势迎新生。

正视但不必过度解读风险。国内方面,近期有关教育、住房、医疗政策相继出台,“公平vs效率”的认知分歧由此而生,并在一定程度上形成超预期的政策风险。我们认为,包括“双减”、“三孩”等在内的一系列政策,核心目标是培育内需,而非抛弃内需;是推动高质量的市场化,而非舍离之。考虑到7月政治局会议对于稳增长与宏观政策统筹衔接的定调,货币边际宽松倾向再次确认,分母端不确定性导致的风险将逐步回落。海外方面,美联储仍在“Talking about Talking about Tapering”阶段,退出政策“不急转弯”,即使Taper渐近,其对市场的指引作用亦相对弱化,流动性风险处于可控区间。

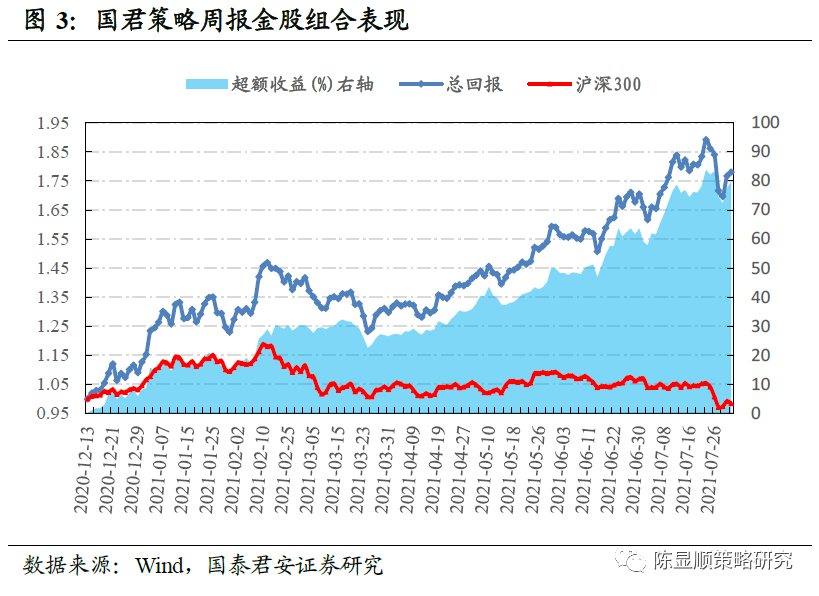

风格层面,中盘蓝筹仍是最优解。自国君策略团队4月25日提出“科技成长的起点”,逻辑不断兑现,除了产业景气周期持续向上之外,我们更是看到了估值周期的开启。除了盈利优势,中小风格占优更多源于信用周期的边际趋宽。盈利的中间逻辑在订单-库存,起点逻辑在于信用。2021Q2以来,随着信用预期的逐步改善,市场风格切换至盈利改善增速更快且估值相对合理,并具有竞争优势的个股,以中证500为代表的中盘蓝筹进入投资视野。随着稳增长背景下信用周期的边际向上,中小风格估值盈利均有支撑。

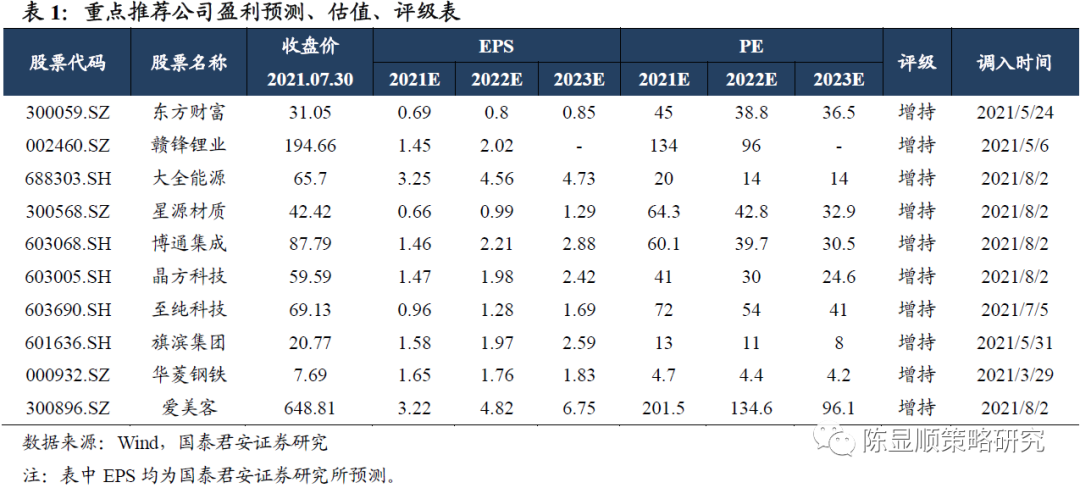

行业配置:极致的分化下,首选科技成长,重点在二三线标的。极致的结构演绎,市场担心强势板块的回调。“盈利决胜负,而非估值比高低”,科技制造的景气周期+自上而下导向催化,仍是我们首要推荐的方向。股价高位波动放大难免,但绝未到结束时。行业推荐:1)产业周期向上:半导体(博通集成/晶方科技)/新能车/锂电(赣锋锂业/星源材质)/光伏(大全能源)/设备(至纯科技);2)青黄不接下,盈利估值性价比极佳的周期成长品种,优选中期供需稳定的:建材(旗滨集团)/钢铁(华菱钢铁)等;3)向下无空间,拉升处于蓄势:券商(东方财富)。

1

底部区域,蓄势迎新生

大势研判:底部区域,蓄势迎新生。出于对结构性政策/疫情/中美等事件的担忧,沪指周内下跌4.31%。分拆板块来看,上证50、沪深300回落更甚,分别下跌6.69%和5.46%,而科创50、创业板指等表现相对占优,板块的分化映射出对于金融消费与科技制造的“压力测试”。我们认为,当前基本面并未发生实质性恶化,部分赛道的微观市场交易结构亦未触及阈值,本次调整属于恐慌情绪扰动,而非系统性风险。当前上证50PE历史分位已下行至71.3%,考虑2021年盈利增速后上证50的Forward_PE进一步下行至64.0%。假设上证50指数再下行5%,其Forward_PE分位数将下行至53.4%,下行有底。同时,未来随下半年经济稳增长压力以及广义财政周期的触底反弹,信用预期边际向宽将不断强化,中小市值随信用周期边际改善动力充沛。整体上,随着情绪扰动的消散,叠加上证50企稳+中小市值风格拉升动力充沛,市场有望蓄势迎新生。

2

正视但不必过度解读风险

正视但不必过度解读风险。国内方面,近期有关教育、住房、医疗政策相继出台,“公平vs效率”的认知分歧由此而生,并在一定程度上形成超预期的政策风险。我们认为,包括“双减”、“三孩”等在内的一系列政策,核心目标是培育内需,而非抛弃内需;是推动高质量的市场化,而非舍离之。考虑到7月政治局会议对于稳增长与宏观政策统筹衔接的定调,货币边际宽松倾向再次确认,分母端不确定性导致的风险将逐步回落。海外方面,美联储仍在“Talking about Talking about Tapering”阶段,退出政策“不急转弯”,即使Taper渐近,其对市场的指引作用亦相对弱化,流动性风险处于可控区间。

3

风格层面,中盘蓝筹仍是最优解

风格层面,中盘蓝筹仍是最优解。自国君策略团队4月25日提出“科技成长的起点”,逻辑不断兑现,除了产业景气周期持续向上之外,我们更是看到了估值周期的开启。除了盈利优势,中小风格占优更多源于信用周期的边际趋宽。盈利的中间逻辑在订单-库存,起点逻辑在于信用。2021Q2以来,随着信用预期的逐步改善,市场风格切换至盈利改善增速更快且估值相对合理,并具有竞争优势的个股,以中证500为代表的中盘蓝筹进入投资视野。随着稳增长背景下信用周期的边际向上,中小风格估值盈利均有支撑。

4

行业配置:极致的分化下,首选科技成长,重点在二三线标的

行业配置:极致的分化下,首选科技成长,重点在二三线标的。极致的结构演绎,市场担心强势板块的回调。“盈利决胜负,而非估值比高低”,科技制造的景气周期+自上而下导向催化,仍是我们首要推荐的方向。股价高位波动放大难免,但绝未到结束时。科技成长的行情启动则基本伴随着“戴维斯双击”,持续性和强度有望超出预期。行业推荐:1)产业周期向上:半导体(博通集成/晶方科技)/新能车/锂电(赣锋锂业/星源材质)/光伏(大全能源)/设备(至纯科技);2)青黄不接下,盈利估值性价比极佳的周期成长品种,优选中期供需稳定的:建材(旗滨集团)/钢铁(华菱钢铁)等;3)向下无空间,拉升处于蓄势:券商(东方财富)。

5

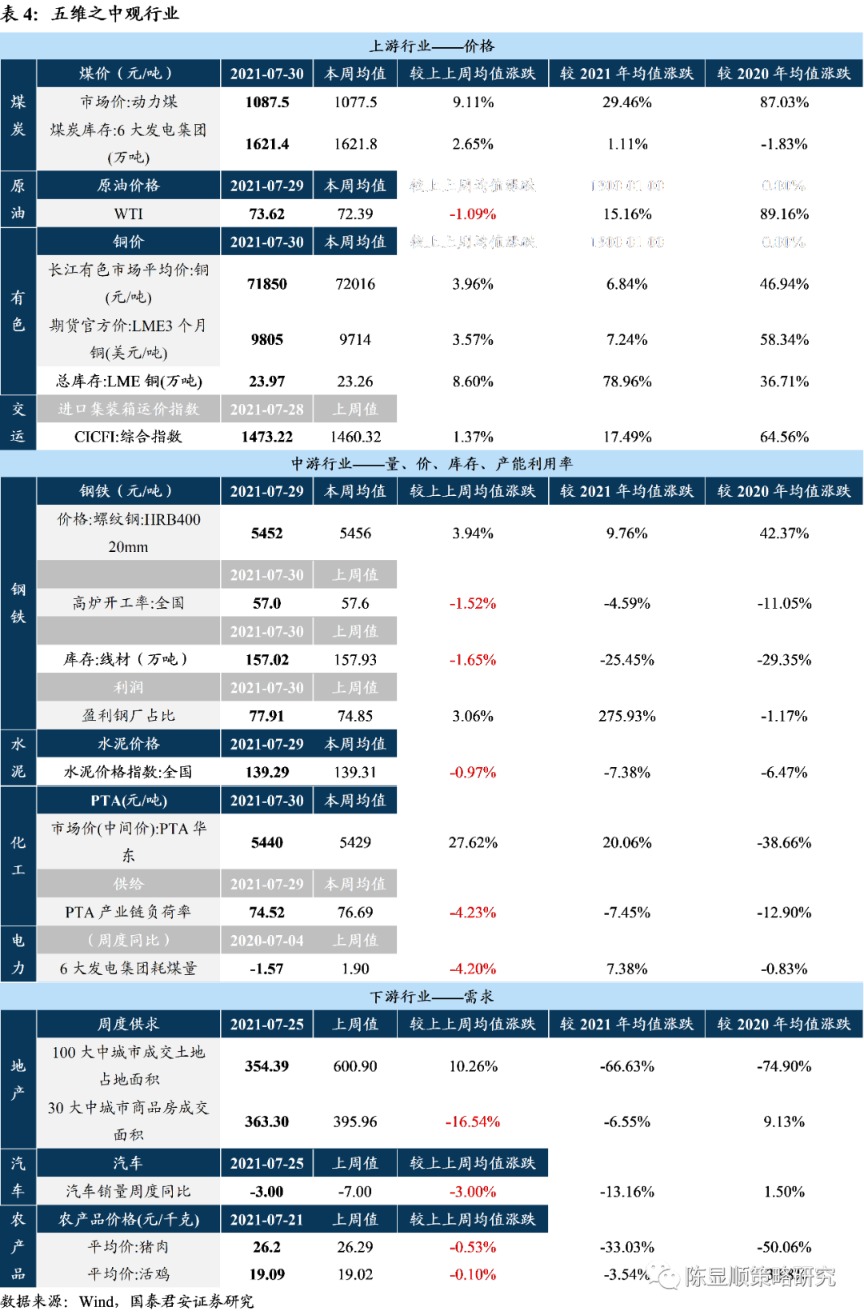

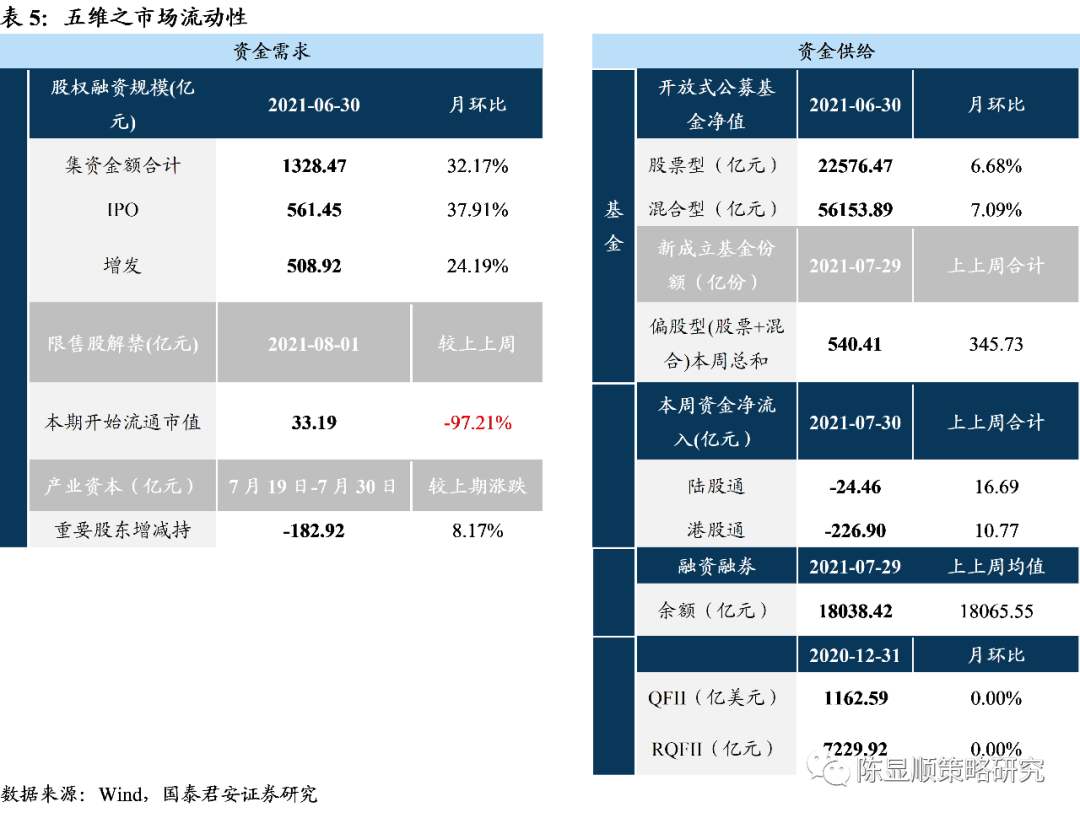

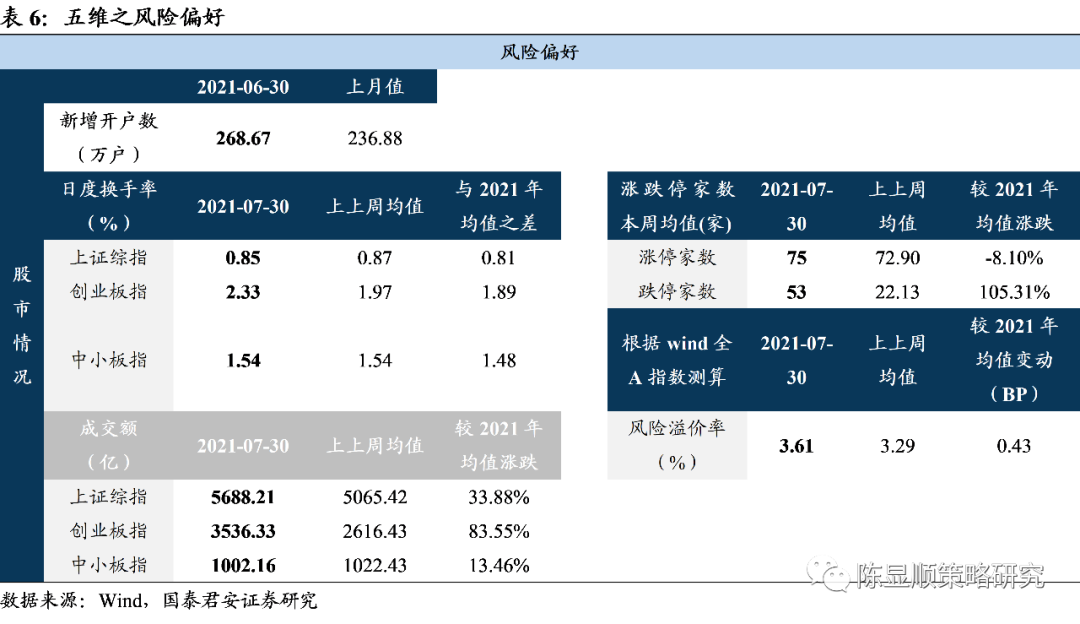

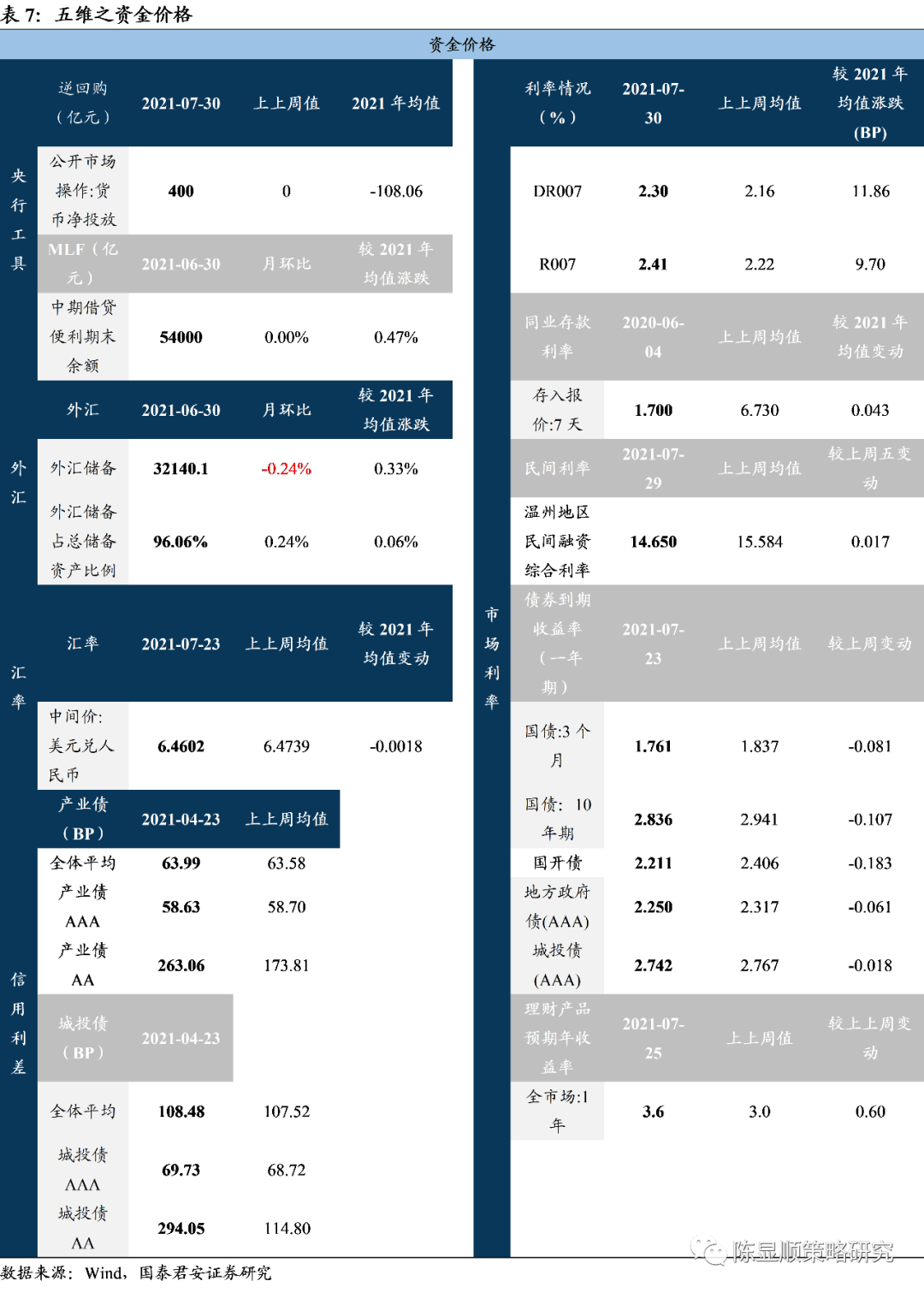

五维数据全景图

(文章来源:陈显顺策略研究)

文章来源:陈显顺策略研究