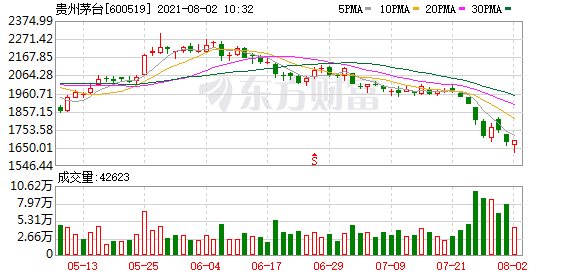

7月最后一周,A股行情波动加剧,且市场显著的结构性分化仍在持续:消费类蓝筹连续创出今年来的新低,贵州茅台股价跌破1700元/股,较股价高点已跌去近千元。

8月行情即将开启,“成长制造”引领的极致分化行情还会持续吗?对此,机构观点显现出巨大分歧,有机构坚定看好成长赛道;有机构持中性态度,认为价值与成长将重归均衡;也有机构看空热门成长赛道,提示投资者警惕其业绩不及预期的风险。

开源证券:

警惕部分热门赛道的失速风险

开源证券策略团队表示,上周A股主要指数在经历较大幅度调整后有所企稳,但各类投资者之间分歧仍较大。从波动率视角看,当前市场仍处于结构性风险之中:大部分宽基指数波动预期处于近3年中位数附近,但创业板指及部分行业(新能源产业链、军工、食品饮料)处于近3年来的高波动区域。

开源证券通过计算指数内上涨股票与下跌股票的成交占比之差,作为指数内部的“做多情绪”指标。当指数内部上涨股票成交占比显著高于下跌股票时,说明大部分的资金跟随买入了上涨股票,做多情绪高涨。

从一级行业看,部分周期(有色、化工、煤炭)和成长行业(军工、电新、通信、电子)做多情绪处于高位,部分消费(食品饮料、家电、农林牧渔、消费者服务)和金融地产行业的做多情绪处于低位。结合波动率预期数据看,目前电新产业链的交易已经较为拥挤,而食品饮料的企稳仍需情绪的修复。

开源证券表示,从风险与收益相匹配的角度看,电子、电新等板块可能正进入趋势定价阶段,同时也进入了高度重视当期盈利增速的阶段。这意味着,当下机构可能仍处于希望通过当期“高增速”消化“高估值”的状态。一旦热门板块业绩增长“失速”,可能会带来资金对于估值容忍度的下降。

中信证券:

分化接近尾声,成长价值再平衡

中信证券策略团队表示,近期市场资金的羊群效应走向极致,增量资金建仓和存量资金调仓皆集中于成长制造,极端分化下强势板块的流动性虹吸效应明显。资金进一步抱团政策确定性高、行业景气高、外资持仓低的“两高一低”品种。

但中信证券预计,8月份受市场流动性整体紧平衡的约束渐强,市场结构将由极端分化重归均衡。中信证券认为,在市场情绪面上,外资对行业政策扩大化的担忧明显过度,而内资的风险偏好则更多是受外资行为影响。但近期北向资金已恢复净流入,内外情绪负面共振的宣泄高峰已过,随着政策认知纠偏,投资者情绪将缓慢修复。预计在8月份价值消费板块将迎来下半年最佳配置时点。

具体配置上,中信证券建议投资者在成长制造和价值消费间保持均衡。一方面,建议在成长板块里从高位的赛道转向相对低位的赛道,包括军工、5G、通信设备龙头。另一方面,可提前左侧布局当下估值调整非常充分的部分消费和医药板块,包括汽车、服务机器人、服装、珠宝饰品、啤酒、次高端白酒、医美等。

方正证券:

市场风格强分化还将延续

方正证券策略团队表示,8月市场波动将加大,市场在风格上的强分化还将延续,在流动性环境、业绩趋势、估值水平、政策导向的共同作用下,成长是阻力最小的方向。

方正证券认为,成长占优的核心在于流动性的变化,二季度以来流动性比预期好,流动性宽松的核心原因在于各国央行着眼于“滞”而非“胀”。同时,国内经济基本面表现有韧性,出口持续高景气对经济构成支撑。政策导向上,今年以来新能源车销量始终保持高速增长,新能源产业链明确成为扩大内需的重点抓手。因此建议投资者坚守成长,甄选高增长、高景气行业。

华西证券:

“科技成长”是配置主线

华西证券策略团队同样坚持“科技成长”是配置主线。华西证券表示,近期A股的波动加剧更多源于情绪面扰动,市场调整也是风险释放的过程,暂不担心系统性风险。风格方面,“硬科技”相关产业链具备政策支持,同时也是公募基金调仓增配方向。

但华西证券也提示投资者,目前热门赛道交易结构拥挤,且相关板块前期上涨过快,后市波动或加剧,建议合理降低预期收益。

后市攻略:

嘉实基金吴越:消费板块至暗时刻 极致分化后终将回归

创金合信曹春林:长期看好新能源车赛道 核心龙头优势明显

粤开策略大势研判:分化中布局业绩+成长行情

券商8月金股出炉:这些股获力挺 看好“硬科技”成长股

(文章来源:上海证券报)

文章来源:上海证券报