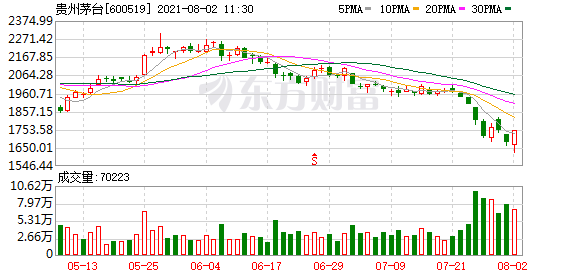

国金证券发布研究报告,预计贵州茅台(600519.SH)21-23年营业总收入同比增加12%/13%/12%,归母净利润同比增加13%/16%/14%,对应EPS分别为42/48.8/55.7元,对应PE分别为40/34/30X,维持“买入”评级。

业绩报告:公司于2021年7月30日发布半年报,H1实现营业收入490.87亿元,同比增11.68%;归母净利246.54亿元,同比增9.08%。Q2实现营业收入218.16亿元,同比增11.61%;归母净利107亿元,同比增12.53%。

国金证券主要观点如下:

收入符合预期,预收款表现亮眼。Q2收入增速为11.61%,销售收现同比增13.79%;考虑预收货款(合同负债),Q2实际收入增速为16.37%。该行判断,Q2系传统淡季,发货结构有所调整,3月底提价后的非标开始发货,飞天整体处于控量状态。1)分产品看,21H1茅台酒/系列酒收入429.49/60.6亿元,同比增9.4%/30.3%;21Q2茅台酒/系列酒收入同比增7.7%/37.7%,系列酒需求稳步恢复。2)分渠道看,21H1直销收入95.04亿元,同比增84.5%,占比从21Q1的17.5%提升至19.4%。21Q2直销收入47.27亿元,占比为21.7%,直销占比提升的趋势不改。

经营效率增强,系列酒放量影响毛利率。21Q2净利率同比增0.92pct,其中:1)毛利率同比减0.2pct,预计受系列酒占比提升影响(同比增3pct);2)营业税金及附加占比同比减1.81pct,预计消费税缴纳节奏错配因素消除;3)销售费用率同比增0.75pct,预计系列酒促销投入加大;4)管理费用率同比增0.6pct,主要系职工薪酬、商标许可使用费等增加。

行稳致远,全年达成目标无忧。公司全年目标为营业总收入增长10.5%,半年任务超半。该行判断,茅台可借助“直销+非标放量”实现吨价的间接上行,“供需缺口+强品牌力”为价格的核心支撑(当前飞天批价提至散瓶3010、整箱3770)。此外,21年茅台基酒目标产量5.53万吨(同比增10%),系列酒产量2.9万吨,新增产能释放有望进一步支撑未来业绩。当前市场担忧政策、疫情反复等风险,该行认为,茅台中长期护城河稳固,具备强议价权,依旧是最攻守兼备的龙头白酒。

风险提示:疫情反复风险、批价上行过快引发的舆论风险、食品安全问题。

(文章来源:智通财经网)

文章来源:智通财经网