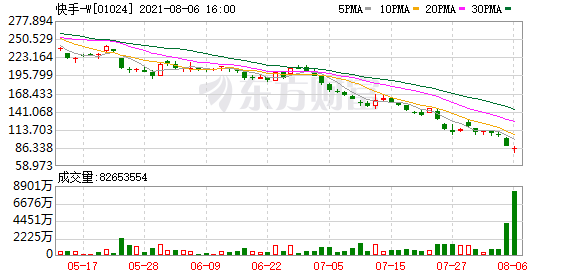

被誉为“短视频第一股”的快手于2021年2月5日上市,但带着“老铁”们一同奔赴资本市场的快手,股价表现并不尽如人意。坐拥全球10亿月活跃用户数,却遭受如此“冷遇”,市场不由得疑惑究竟发生了什么,快手真的“躺平了”吗?由此出发,本文试图从行业与公司基本面的角度,解答快手的增长逻辑究竟在哪里。

互联网真的不是个好行业了吗?

实际上,2021年开年以来,互联网行业并不太平,进入7月更是呈现出了“哀鸿遍野”的“惨状”。从二级市场来看,就《红周刊》统计的28家海外上市重点互联网企业而言,该等公司普遍在2021年2月触及股价最高点,其后快速回撤,截至7月29日收盘,平均距离高点的跌幅达50%以上,其中斗鱼自高点跌幅达80%,微盟跌幅达68.48%,加上快手,三者位列跌幅前三。

细化到IPO持续火热的港股,今年,无论是内地企业在港上市的新股,还是在港二次上市的中概股,近一半都经历了新股首日破发,此后进入下行期。除快手外,哔哩哔哩、百度等均创出上市以来新低,港股互联网市值第一的腾讯,也从最高点回撤了超过40%。在这样的背景下,要弄明白快手的问题,我们需要先从行业出发,探讨互联网究竟还是不是好行业?

首先要从本轮下跌的逻辑说起。东北证券传媒首席分析师宋雨翔认为,下行逻辑主要分两个层面,从行业扰动看,政策的不确定性有影响;从个股看,互联网公司面临不同的担心,比较共性的地方有市场对于用户增速放缓、盈利能力等的担忧。

对文娱板块颇有研究的某资管公司投资总监叶文辉则进一步指出,本轮互联网的下行苗头在2018、2019年就已经显现,因为智能手机普及带来的移动互联网浪潮走过巅峰,而新的具有颠覆性的媒介变革尚未出现,AR、VR、车联网等新媒介大规模普及的时间点仍然受到质疑。不过2020年出现增长是因为“疫情改变了人们的生活方式,导致互联网渗透率进一步增加了,但实际上原本的渗透率就已经很高了”。他认为,用户数及使用时长的渗透率提不动,增速自然就下来了,尽管有疫情的扰动,现在走向下行是回归原有的逻辑。

从这里出发,叶文辉认为反垄断的扰动因素不是最大的,他认为,如今遭遇反垄断监管的行业和企业并不少,“其实是所有可能危害到公平的公司都受到反垄断压力,只要他们利用市场地位损害消费者利益”。《红周刊》也发现,今年4月15日国家市场监管总局向扬子江药业开出了中国医药领域最高额罚单,公司被罚7.64亿元,南京银行、公牛集团等也都遭遇了反垄断调查。

叶文辉向《红周刊》坦言,从世界历史进程来看,反垄断是一个较难奏效的策略,更何况这些企业本身就是中国先进生产力的代表,不过即使在普遍遭遇更强反垄断监管的情况下,港股互联网公司,已经比A股很多巨头公司都便宜。这或许也意味着,连续的下行让互联网行业的整体估值偏低。中信证券就在近期研报中指出,“互联网企业的长期安全边际正在逐步显现”。

对此,宋雨翔也认为,互联网处于“整理再出发”的时间节点,“比如电商,从整个中国消费大盘看依旧是增长赛道,线上消费还在趋势上,所以从行业看肯定不是差的,只是目前处于一个调整期。”对于个体的企业来说,在叶文辉看来,“仍然可以挖掘存量价值,提高付费率,主要利用积累起来的优势去赚钱。”

天风证券文浩团队在研报中写道,“我们应关注企业应对效率,法律意义上的反垄断仅指反对”滥用“市场支配地位而不反对具有市场支配地位本身,互联网平台需要在商业考虑外承担必要的国家要求和社会效益,这种适应虽带来短期的挑战,但中长期更有利优质公司发展,可以回溯18年游戏行业监管。”

整体来说,对行业而言,在行业逻辑变化之下,曾经在平台规模效应下“安心赚钱”的“安全区”不再安全,将倒逼互联网企业继续修炼内功,与此同时,政策监管的目的是促进行业的良性增长、激发创新活力,对企业是压力下的机遇。

快手的增长逻辑还有什么值得期待?

明确了行业长期逻辑之后,我们回到对快手本身的探讨上来。目前来看,快手等短视频企业尚不像互联网金融、在线教育、本地生活等赛道受到强力的政策压力,虽然受到市场情绪的影响,但更多应关注内生增长逻辑。

对快手来说,确实逃不开整个行业用户见顶的市场共识。极光数据显示,2021年第一季度,国内短视频APP月活已经超过8亿,短视频行业用户时长占比高达 29.6%,增量已经较小,短视频从野蛮增长进入了精细化运营时代。

图1:移动网民人均app每日使用时长top8类型变化

图片来源:极光数据,光大证券研究所

因此,市场也对相关标的给出了明显下移的估值水平,光大证券统计数据显示,截至上半年末,8家上市短视频相关公司的PE-TTM估值平均数约为35.1倍,中位数约为28.5倍,处于历史低位。或也正是考虑到这点,结合行业基本面,光大证券研报认为,“短视频平台竞争力并未改变,视频号、私域流量等赛道仍呈现较高成长性。”

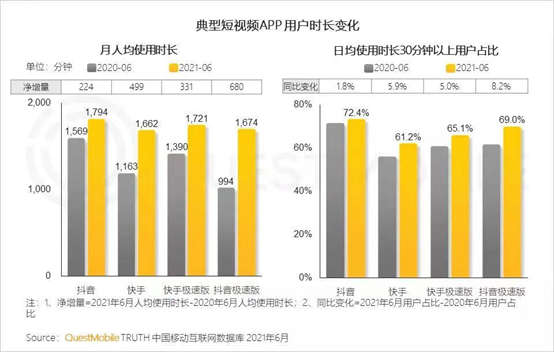

多家券商分析师向《红周刊》表示,快手最大的价值就在于其私域流量,也即基于兴趣、消费、职业、熟人关系的社交内容构成的社交资产。有几个数据反映了快手如今社交资产的规模:根据Questmobile数据,6月快手及快手极速版月活接近6亿,其中快手极速版同比增长47%,到六月,全球月活用户已经接近10亿;2021年二季度,快手DAU日均使用时长同比增长18%达到近100分钟,极速版DAU日均使用时长同比增长11%达到93.5分钟。

图2:2021年6月短视频APP行业月活跃用户规模TOP10

图片来源:Quest Mobile

图3:典型短视频APP用户时长变化

图片来源:Quest Mobile

用户基数及使用时长为快手带来了可观的商业价值。宋雨翔分析道,“快手2020年用户时长86分钟,平均每个用户在关注页面中消费时长超过20分钟,贡献了超过80%以上的直播打赏收入、贡献了70%以上的电商GMV,我们看到快手私域流量杠杆很高。”

细化来说,现阶段快手业绩的主要驱动力是线上营销业务,今年仍在快速增长:天风证券预计二季度公司广告收入同比增长153%至98亿元。其指出,公司不断加强公域流量建设,完善广告产品体系,随着分发效率提升,预计公司广告业务全年或仍有翻倍增长空间。

图4:快手广告产品体系已经基本齐全

图片来源:磁力引擎、巨量引擎、国联证券研究所

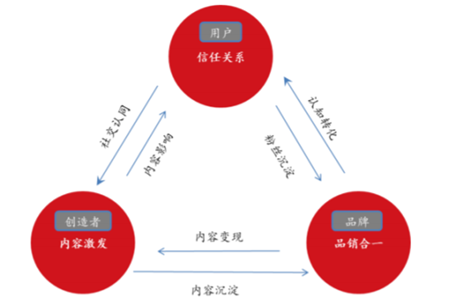

除此之外,多家券商研报表示看好快手电商的表现。该等研报认为,快手电商的核心竞争力来自于其社区属性拉近了达人与用户的距离,基于此打造的信任电商给平台带来了带货能力。国联证券研报对比了市场上三家头部直播电商平台,认为淘宝优势在于基于淘宝生态圈,用户购物属性较强,具有完善的供应链和运营体系,抖音具有算法优势,而快手优势在于老铁文化下的粉丝忠诚度高,购物转化率及复购率也更高。

图5:基于信任的社交生态赋能品牌营销

图片来源:磁力数观

今年,快手电商还宣布推出“造风者计划”,打造100家年GMV达10亿的服务商生态伙伴和200家GMV过亿的服务商生态伙伴。按照快手电商负责人笑古的设想,品牌电商与服务商的引入将助力快手电商长期可持续发展,提升客单价水平,打开白牌与信任电商的天花板。

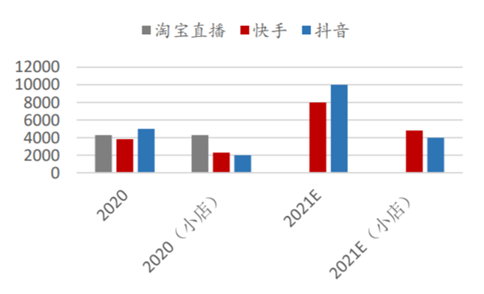

另外,截至2021年一季度,快手货币化率仅为 1%左右,随着电商生态的不断完善、品牌商预算较为充裕,长期货币化率有着较高的提升空间。国信证券研报认为,抖音在商业化探索上比较领先,而快手的店播也非常有潜力,可能将成为直播电商业务增长的重要助力。天风证券经过测算认为,预计二季度公司GMV同比增长115%至1562亿元,全年GMV预计近7000亿元。

图6:2021E 快手抖音小店 GMV(亿元)

图片来源:艾媒咨询、快手财报、晚点 Late Post、国联证券研究所

注:小店 GMV 计算口径剔除导流至第三方平台成交金额

从动态观察的角度,《红周刊》发现,快手被市场关注较多的增长点主要在于出海进程和内容深耕,前者意味着用户增量,后者代表了能否留住用户以及如何挖掘商业价值。2020年TikTok让市场看到了中国互联网企业的出海能力,实际上,快手也正在海外市场大举进发。公开数据显示,快手从2020年开始加大海外业务推广投入,到2021年一季度, 实现了MAU达到1亿,到四月就增长至1.5亿,增速可观。

虽然快速进发导致快手今年一季度海外营销费率达15%,这被一些分析人士纳入到推迟盈利预期的关键指标,但在对快手整体价值进行预估时,或许不少人忽略了在海外短视频与直播渗透度偏低的情况下,其增长空间也非常可观。快手创始人兼CEO宿华表示,2021年末目标是MAU达到2.5亿,这意味着,海外业务将成为其新增长极。加上快手为2021年东京奥运会及2022年北京冬奥会持权转播商,今年三季度又是暑期,叠加奥运会直播拉动,其用户拉新及留存情况值得期待。

从内容端来说,快手公平普惠的分发机制带来了内容端的繁荣,近年来也在加速扶持MCN、布局泛知识赛道,例如2019年开启的新知计划,这部分布局不仅丰富了内容品类和品质,快手也正在由下沉市场“向上走”,其2020年一二线城市用户占比已经达到35.2%,与抖音相差并不大。也就是说,增量与存量两端,快手都在稳步前进。

另外,针对近期快手即将面临限售股解禁的问题,有券商分析师向《红周刊》表示,本次解禁对象主要是控股股东、股东及员工持股平台、基石投资人,其中还包括黑石、富达等长线资金,这些资金更关注公司基本面和长期发展情况,对股价影响有限。另外,现阶段看,快手股价接近发行价格,对于核心股东而言,除了考虑自身资金需求的,大量减持概率可能较小。

对于任何上市企业而言,解禁期都是“必经之路”,行业及短期扰动下的公司价值也终将回归基本面。而整体来说,作为国内头部短视频平台,快手有望持续优化产品模式、内容战略、商业化,公司平台生态和商业化的增长动力仍在。而在市场估值偏低、行业受外部影响较大的情况下,未来具有长期增长动能的快手,或许仍然是值得期待的。

(文章来源:证券市场红周刊)

文章来源:证券市场红周刊