偿付能力逼近监管“红线”、长险短做遭监管“点名”……成立近5年的横琴人寿,正遭遇激进发展的阵痛。

2016年12月成立的横琴人寿,在起步第4年便实现扭亏为盈,但在其激进式的发展过程中,公司的偿付能力却在迅速下降,长期低于行业平均水平。2021年2季度,横琴人寿核心偿付能力充足率已低至117.48%,逼近100%的监管“红线”。

以此同时,因现金价值计算不合理、存在长险短做风险问题,横琴人寿近日又被银保监会“点名”通报。

存长险短做风险遭监管通报

近日,银保监会人身险部发布《关于近期人身保险产品问题的通报》,在产品核查中发现产品设计问题,其中,横琴人寿报送的某终身寿险,现金价值计算不合理,存在长险短做风险。

所谓长险短做,是指未经监管机构依法核定,擅自开展或变相开展的将长期保险险种拆分为几个较短期限的保险业务行为。如20年期保险产品的保费被包装成1-3年期、年收益率10%的理财产品,这类保险产品一般在年金险、增额寿险等偏理财型的险种较为常见。

横琴人寿2020年报显示,公司目前的保险产品以分红险居多,且高度依赖银保渠道。这类高现金价值业务多以高收益为宣传卖点,具有理财产品的特征。然而,随着业务规模越做越大,渠道支付的手续费与佣金也将迅速增长,这就势必要求相关投资端投资高风险资产以获取高收益。一旦资金运用收益下降,就会产生新的利差损风险,退保风险、流动性风险大。

对此,联合资信也曾在7月末发布的横琴人寿2021年跟踪评级报告中指出,横琴人寿保险业务仍较为依赖银邮渠道,渠道建设仍待丰富,投资业务较快发展对其内部控制造成压力,权益类投资规模较大带来投资收益稳定性有待观察以及业务较快发展导致资本消耗明显等因素对其经营发展及信用水平可能带来不利影响。

与此同时,横琴人寿保险资金投资问题也屡遭监管点名。

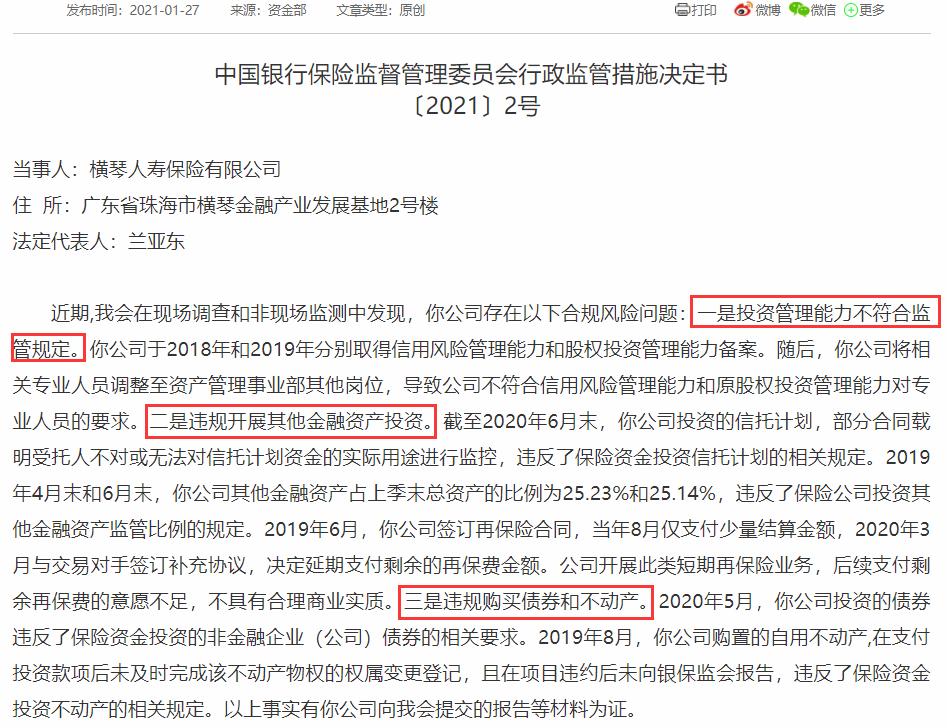

今年1月27日,银保监会就曾发布行政监管措施决定书〔2021〕2号,直指横琴人寿三大合规风险:投资管理能力不符合监管规定、违规开展其他金融资产投资、违规购买债券和不动产。

因人员管理不到位,广东银保监局亦在2020年12月29日开出罚单:因存在未经核准任职资格人员实际履职的违法违规行为,横琴人寿被罚款10万元。

核心偿付充足率下滑严重

产品结构以分红险为主、过度依赖银保渠道,导致横琴人寿资本消耗明显,核心偿付能力充足率显著下降,资本水平有待补充。

横琴人寿偿付能力报告显示,2017年4季度,横琴人寿核心偿付能力充足率为936.76%,到2018年4季度下降至332.57%,到2019年继续下降至170.43%。

为补充公司偿付能力充足率,横琴人寿试图通过股东增资的方式进行“补血”。2019年3月26日,横琴人寿曾发布公告称称,拟增资10亿元,由5家股东依照公司股权结构同比例增资,增资完成后,公司注册资本金由20亿元提升至30亿元。但后来该增资方案没了下文。

2020年,横琴人寿核心偿付能力充足率已降至93.02%。为提高偿付能力,支持公司业务发展,横琴人寿发布公告称,公司已于2020年12月在全国银行间债券市场成功发行11亿元的资本补充债券,此次债券为10年期固定利率债券,在第5年末附有条件的发行人赎回权;票面利率为5.5%。

而到了2021年2季度,横琴人寿核心偿付能力充足率仍仅为117.48%,游走于监管“红线”的边缘。

公开资料显示,横琴人寿成立于2016年12月27日,注册资本金20亿元,总部设在珠海横琴自贸区。横琴人寿无控股股东,由珠海铧创投资管理有限公司、亨通集团有限公司、广东明珠集团深圳投资有限公司、苏州环亚实业有限公司、中植企业集团有限公司共同发起筹建,5家股东各持股20%。

公司自成立以来一直亏损,直至2020年实现盈利。2016年至2020年,公司分别实现净利润-4253万元、-8241万元、-2.46亿元、-2.41亿元和5869万元。

公司2021年度2季度偿付能力报告显示,横琴人寿上半年保险业务收入37.49亿元,同比降23.55%;净利润9252万元。

(吴静草 )