在一线城市中,广州一直以包容性强著称,植根于广州,广发基金的企业文化也处处显示出包容性强的特点。该平台汇聚了一批优秀的基金经理,风格多元,百花齐放。比如,我们此前介绍过的“固收+”三剑客(张芊、曾刚、谭昌杰), 权益类“成长一哥”刘格菘等等。

而我们今天介绍的,是一位大盘成长风格的全市场型选手——苗宇博士。

苗宇拥有复旦大学数学博士背景,2008年加入广发基金。最初担任周期行业研究员,主要负责钢铁、煤炭、建材等行业。此后,逐渐覆盖TMT、消费、科技、服务类等行业。2015年2月,他开始管理广发竞争优势,至今已有13年从业经验,6年半基金管理经验。

猫头鹰基金研究院与苗宇博士神交已久。过去,我们在泛消费类赛道筛选优秀基金经理的时候,他的名字曾经多次出现在我们系统选出的TOP5名单之中。与他一起出现在名单中的,不乏管理规模数百亿的“顶流”。

从我们的观察来看,苗宇是一位对公司质量和竞争力有极高要求、耐心寻找时间友好型公司的价值投资者。与纯消费行业基金经理相比,他的组合配置更为均衡;与偏重消费的全市场型基金经理相比,他对于食品饮料,尤其是高端白酒的理解更为深入,持股周期更长,获取超额收益的能力更突出。

值得一提的是,与其它动辄上百亿的基金相比,苗宇博士所管理的基金规模适中。从他重仓白马龙头、偏重大盘成长风格的策略容量来看,仍然有极大的提升空间。

他的代表产品——广发竞争优势A,最新管理规模19.38亿。自其管理以来,累计回报244.78%,年化回报21.1%(数据来源:猫头鹰捕基能手,2015.02.17~2021.8.4)。分阶段来看,业绩表现同样优秀。

这样的业绩是怎么做到的呢?结合定性和定量的分析,我们认为,这来自于他成熟的投资理念、持续的进化和深入的研究。

1

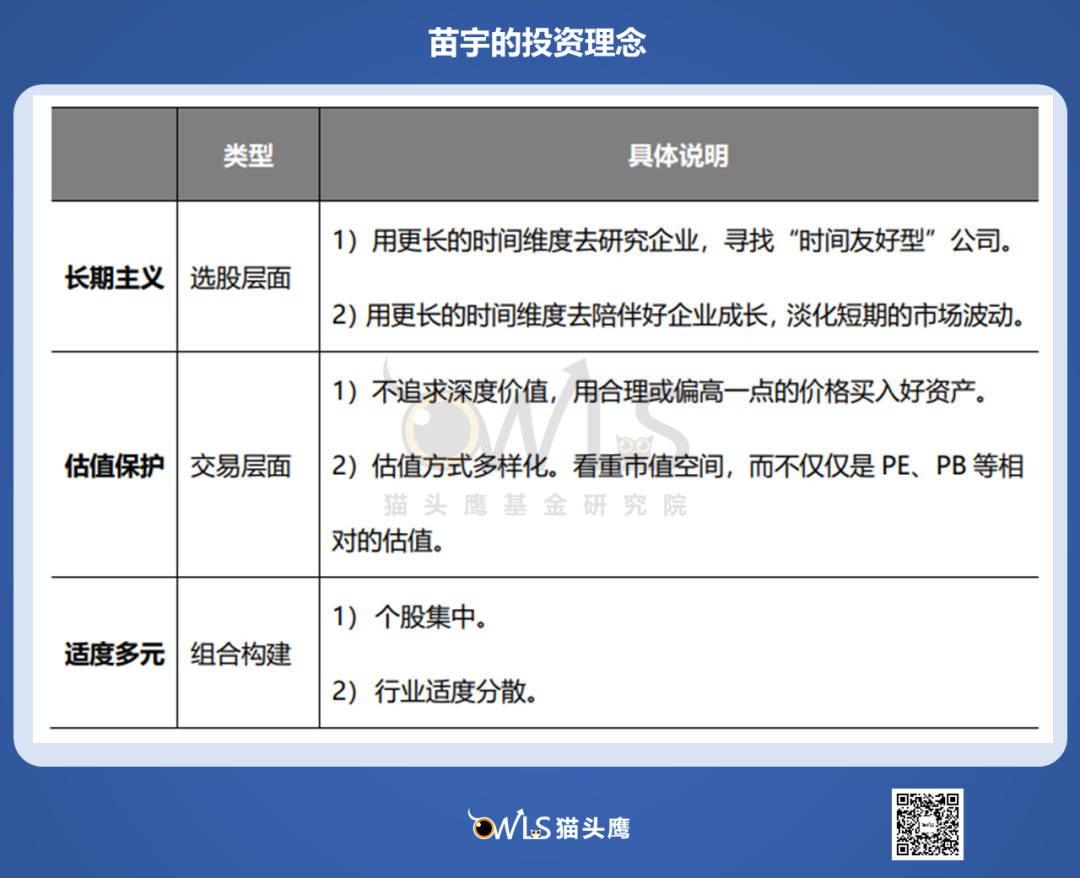

投资理念:长期主义、估值保护、适度多元

苗宇的投资理念,可以用简洁的12个字来概括:长期主义、估值保护、适度多元。

这也是投资框架趋于成熟的基金经理的共同特点,随着经验的积累和对投资的深入理解,投资理念反而越趋于简洁。

那么,苗宇在投资上是否也遵循了这样的投资理念?

透过数据和组合特征,我们看到了他的知行合一。

个股观察:

偏好白马龙头

苗宇本质上是巴菲特的信徒。按照他的投资理念,选出来的重仓股均为各行业的白马龙头。它们的共性,就是行业空间大、护城河深,有望持续成长的企业。

持有特征:

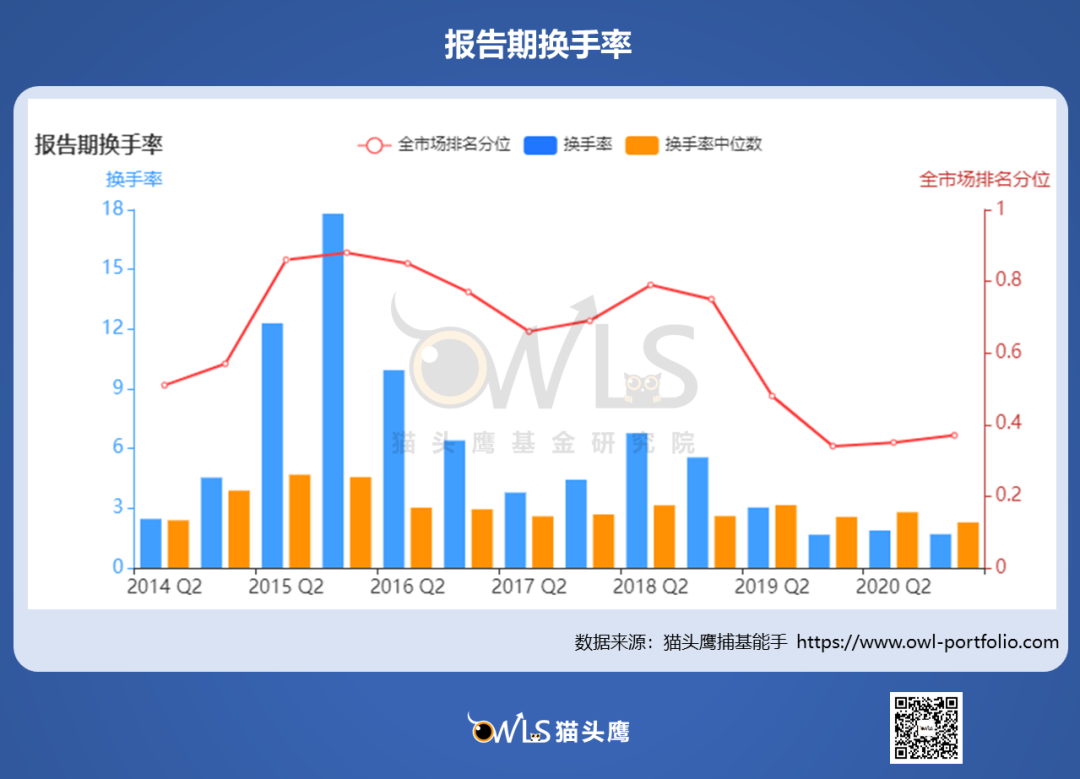

长期持有,换手率趋于稳健

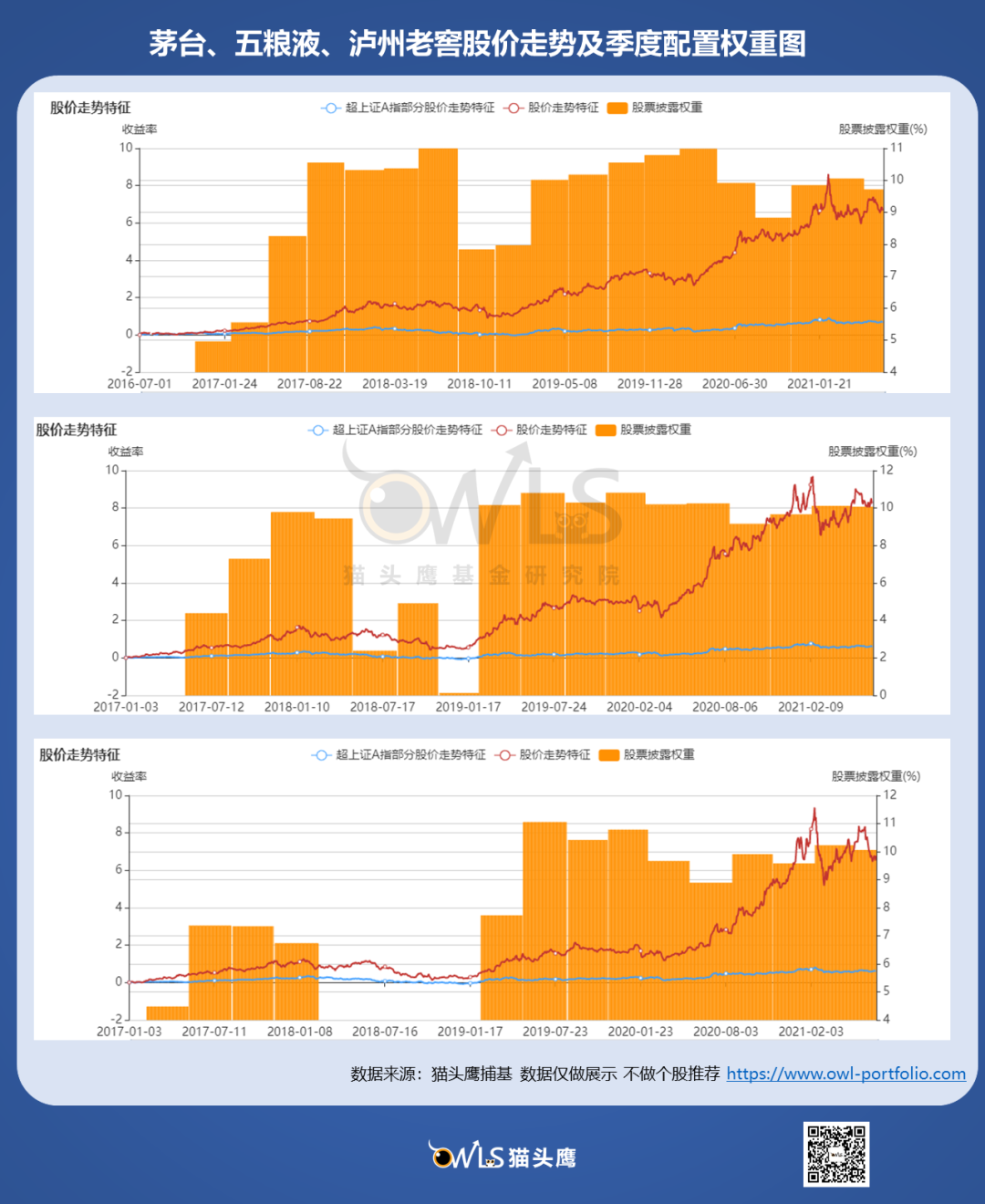

以广发竞争优选最新一期(2021年Q2)的持仓为例,除了新进入持仓的宁德时代(300750,股吧),其余重仓股的持有时间均在4个季度或以上, 前十大重仓股的平均持有时间是7、8个季度。其中,贵州茅台(600519,股吧)持有19个季度,五粮液(000858)和泸州老窖(000568,股吧)也已经持有14个季度。(数据来源:猫头鹰捕基能手)

组合的换手率也持续下降,2020年的换手率是1.69倍,低于偏股混合基金的平均水平。这意味着苗宇相信时间的力量,重视公司的长期价值,希望通过长期持有优质公司穿越市场周期。

行业观察:

适度多元,重点布局医药、消费、科技

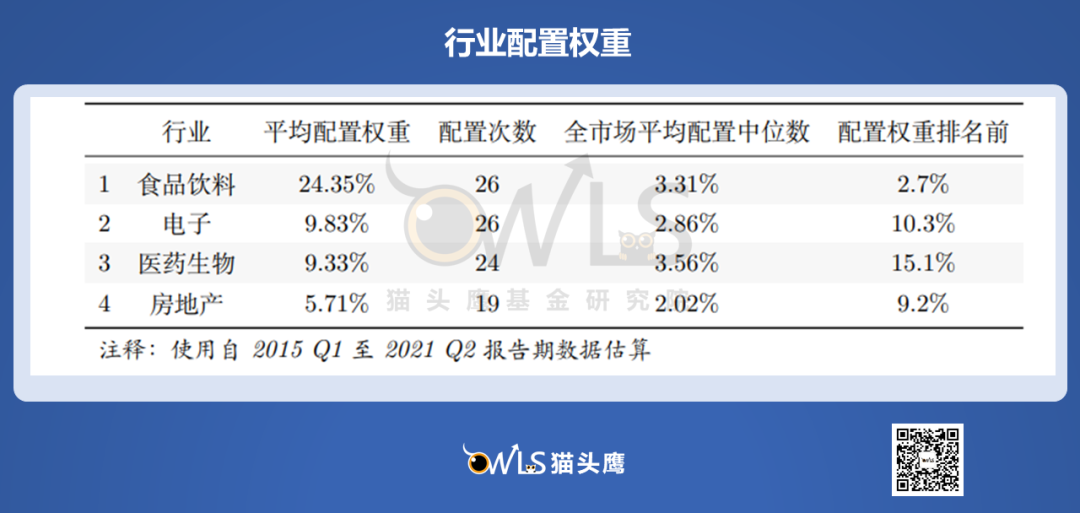

长期来看,苗宇的组合并没有特别集中配置某一个行业,平均配置权重在5%以上的行业有四个:食品饮料、电子、医药生物和房地产。

食品饮料是长期配置最重的行业,主要选择的是商业模式好、品牌优势突出的高端白酒,但在组合中的占比也没有超过30%。历史上,电子和医药生物的平均配置权重也接近10%。正如他的“适度多元”的投资理念,这样的行业适度分散,也为组合提供了多元的收益来源。

而事实上,从近四个季度的重仓持股来看,苗宇的组合布局越来越清晰地聚焦在消费、科技、医药三个赛道上。这样的选择,同样是出自长期投资的视角:

简而言之,无论是从投资理念还是实际投资中,苗宇先生都表现出了“长期主义、价值投资”的特征。过去几年,消费、医药等稳定成长类赛道是机构持仓较多的方向,对于重仓白马股的基金经理,我们在访谈时都会关注的一点是,当某个行业的景气发生变化,没有明显的机会时,业绩是否还能保持呢?因此,我们极为看重基金经理的持续进化的能力。

2

持续进化:从产业趋势到价值投资

回顾苗宇的十三年职业生涯,我们会发现,“进化”是贯穿始终的主旋律:

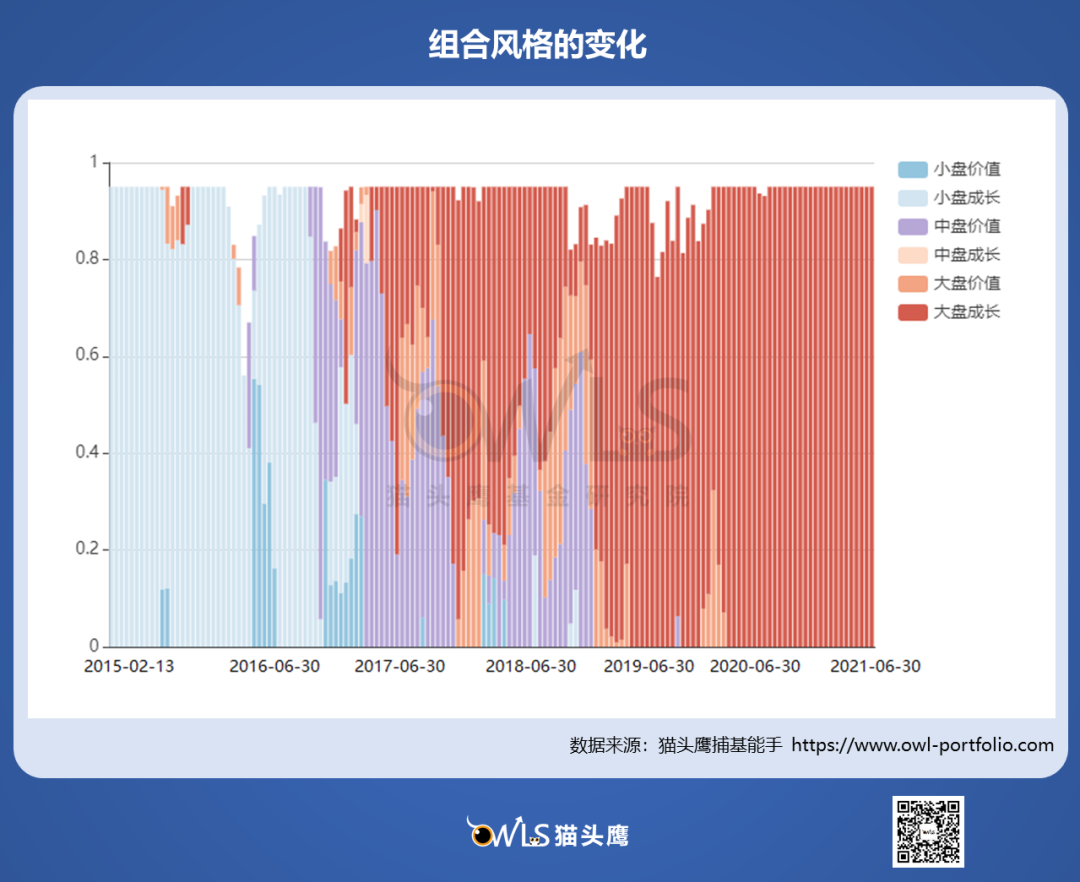

拥有数学博士的背景,2008年毕业后进入金融行业;从研究周期出发,又逐渐将能力圈拓展到消费、医药、科技、制造;2015年管理基金之初,做过大开大合的产业趋势投资,最终又皈依为价值投资的信徒。他的组合风格,也从最初的小盘成长风格,稳定为大盘成长风格。

这样的进化是怎么做到的呢?

我们理解,这往往来自于两个层面:

1)过往经验的积累和总结

苗宇在2015年2月17日开始担任基金经理,碰到的是历史级别的极端市场环境:上半年大牛市-下半年快速回调-2016年1月份熔断。作为新上任的基金经理,这样的开局是十分艰难的。

苗宇最初用的产业趋势投资方式,赚过大钱,也吃过大亏。这样的大起大落,让他沉下心审视自己的组合,开始逐渐转向长期价值投资。其中,经历2018年的熊市之后,这样的信念也变得更加坚定。

“经过2018年之后,我就很坚定自己要走的是价值投资这条路。在这之后,即便碰到市场的大幅波动,我始终坚持在自己看好的方向,没有出现风格飘移。”

2)知识结构的不断更新

持续的进化也意味着,基金经理需要有开放式的心态去学习,不断更新知识结构,主动拓展行业能力圈。苗宇说过的一句话,令我们印象深刻:

“A股没有长期‘躺赢’的方法,我们也不能完全‘躺赢’。所以,我不断丰富自己的组合,要让组合持续有新鲜血液,拒绝组合的‘油腻化’。”

“去油腻化”,意味着不能只是买入持有,而是要持续跟踪行业的发展趋势;要以动态的眼光审视组合投资逻辑的变化;不断寻找新的投资线索,拓展投资领域。

我们从组合中也能看到,对于长期持有的三大高端白酒,苗宇认为,长期的逻辑仍然坚实,所以始终作为组合中的核心持仓。而新的投资线索,比如CXO、眼科、齿科、免税也加入到组合之中。并且,作为一位资深的基金经理,他也积极拥抱新兴消费的趋势。比如,他也会去刷小红书,去了解新的消费趋势。

他用一个形象的比喻说:“不知道你们打不打星际?星际一开局有几个农民,得让他们去找矿。我们不就是农民吗?不断找矿,直到探到自己的能力边界为止。至少现在来看,我们还有探矿的意愿,还没有到能力边界。”

3

深入研究公司的手艺人

苗宇投资理念的进化之路,契合了近年来市场对核心资产,特别是对白马龙头价值的逐渐重视。但是,同样是买龙头,近五年业绩能够做到前10%,超额收益来自于哪里?

苗宇的答案是深入的研究。

他信奉研究创造价值,没有研究过的标的不碰,深入理解的企业,才有信心重仓,真正做到长期持有。

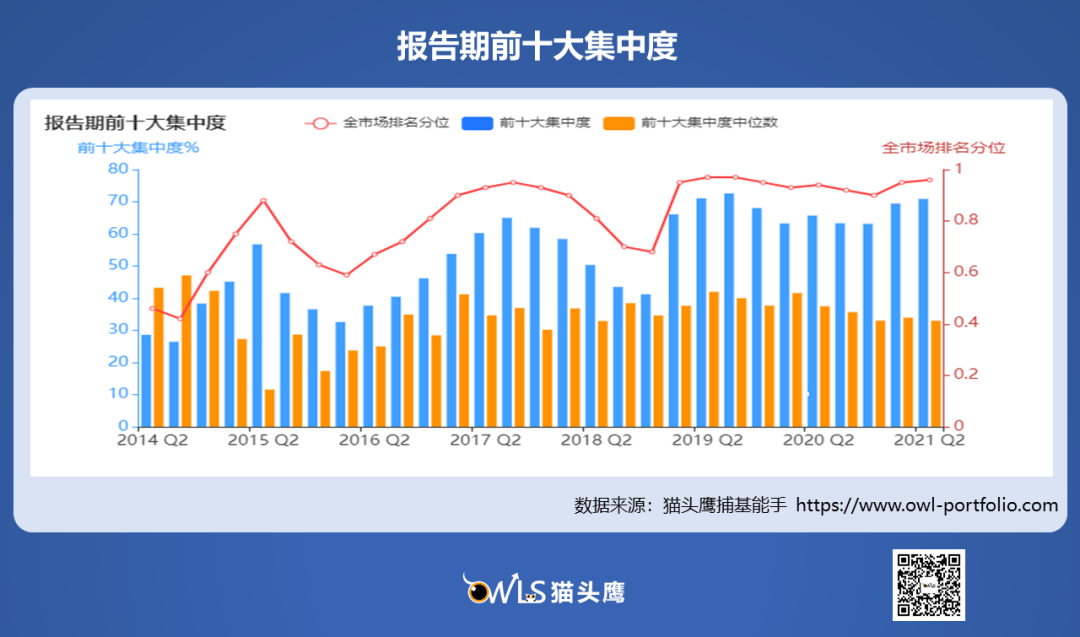

“我的十大重仓股基本上都是自己一路研究、跟踪下来的,一定是非常看好和有信心的公司才会买入,既然这样,为什么不重仓呢?如果持仓很分散,跟做量化有什么区别?在深度研究的基础上做出重仓的决策,这样有助于从基本面角度排除有瑕疵的公司,这也是从源头上控制组合的回撤。”

从历史数据来看,广发竞争优选的前十大集中度超过行业平均水平,近两年来一直保持在70%左右。

个股上的集中持股行为更为明显,我们以他在高端白酒的投资为例。三大白酒的价值,在最近几年得到了市场的充分认可,股价也一路攀升。但是,苗宇是在2016年的时候就开始布局,季度平均的持股权重均达到9%左右。

“我从2016 年开始买白酒股,一开始买高端白酒的想法很简单,觉得企业成长性还不错,后来发现业绩大幅超预期,就投入了更多时间和精力研究。在研究的过程中,对照企业的财务报表,我跟经销商持续交流,密切跟踪,对公司护城河的理解越来越深。同时,也深入理解了中国特色高端品的成长路径和成长历程。”

深入研究、左侧买入、重仓布局、坚定持有,苗宇的超额收益就是这么获得的。

难能可贵的是,虽然苗宇是周期行业研究出身,但在高端白酒的研究深度以及投资上,却并不亚于消费研究出身的基金经理。这也得益于他高效的研究能力。作为数学博士出身,苗宇具备多年数学训练养成的严谨逻辑思维,对公司或者行业的研究,善于化繁为简,直击本质。

“医药行业也是如此,一开始我觉得医药企业有点复杂,后来研究下来发现只要把行业基本面搞清楚,持续跟踪就可以了。随着时间的推移,我发现在不断熟悉相关公司之后,就会有触类旁通的感觉,再结合不同企业的特性,上手更快一些。”

3

猫头鹰总结

最后,我们再一起回顾一下苗宇博士给我们留下的深刻形象:

他是泛消费赛道的一流选手;

他是一位坚持价值投资的长期主义者;

他是一位持续进化,不断拓展能力圈的“探矿者”;

他还是一位深入研究企业的手艺人。

相比起过去两年的好光景, 2021年宽幅震荡的市场,对于所有基金经理来说都是一个更大的挑战。我们会继续观察,也期待苗宇博士能够持续为持有人带来良好的回报。

来源:猫头鹰研究院

(赵鹏 )