继2021年4月下发《关于深入开展人身保险市场乱象治理专项工作的通知》、2021年的车险专项检查工作也落下帷幕之后,针对互联网保险的专项检查“虽迟但到”。

近日,银保监会下发《中国银保监会办公厅关于开展互联网保险乱象专项整治工作的通知》(以下简称“《通知》”)下发,对于互联网保险乱象专项整治工作进行全面部署。

根据《通知》要求,此次专项检查,将突出互联网保险投诉当中的热点问题,包括重点整治销售误导、强制搭售、费用虚高、违规经营和用户信息泄露等。这意味着近年来备受追捧的互联网人身险业务,包括百万医疗、“惠民保”、意外险等,很有可能再度成为监管重点检查对象。

与其他专项检查类似,此次检查也是采用保险机构自查与监管机构重点检查相结合的方式,在保险机构自查后,各银保监局将选择1—2家互联网保险业务问题突出、自查自纠不认真、自查未发现问题的保险机构进行重点检查。

值得注意的是,自2020年以来,一系列旨在规范互联网保险业务制度的相继出台,这实际上都给此次专项检查提供了抓手,包括《关于规范互联网保险销售行为可回溯管理的通知》、《互联网保险业务监管办法》、《关于进一步规范互联网人身保险业务有关事项的通知(征求意见稿)》以及《关于规范短期健康保险业务有关问题的通知》、《关于短期健康保险续保表述备案事项的通知》等。

3年投诉量激增7倍,“互联网保险”让人又爱又恨

专项检查于监管部门而言,是一项常规性工作,对于人身险以及财产险而言,几乎是每年的规定动作,在互联网保险高速发展的当下,加大对于互联网保险业务的专项检查也在情理之中。

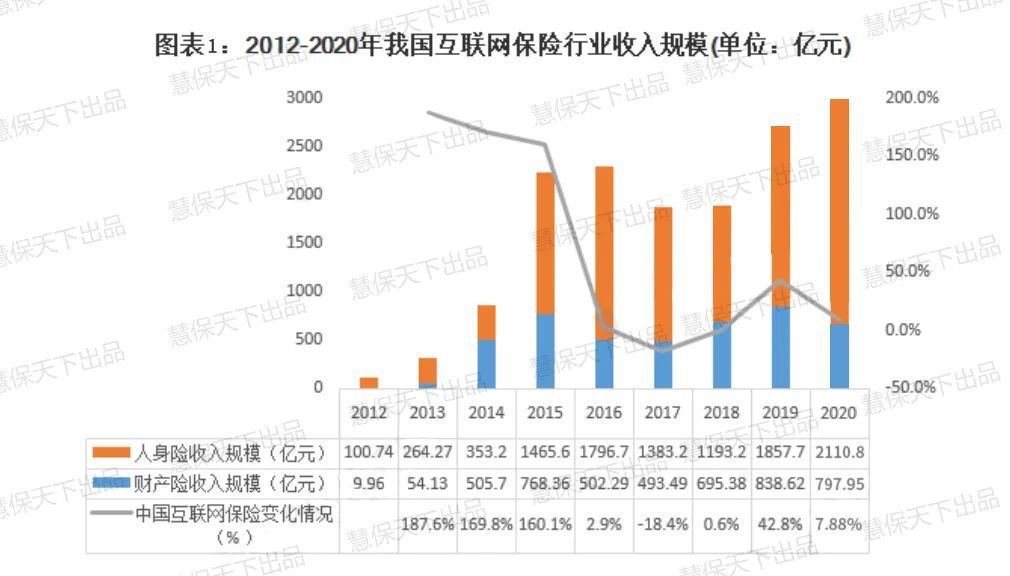

根据中保协发布的数据,2012年以来,互联网保险行业在高速发展同时,也始终充满波折。其中,2012-2015年保费规模快速增长,进入2016年,由于车险费改以及监管机构对保险产品进行专项清理等因素影响,互联网保险渗透率有所下降。

一直到2018年,这种低迷的状况才迎来改善,受益于百万医疗等短期健康险的畅销,互联网保险保费再次迎来快速增长。到2020年,互联网人身保险保费收入2110.8亿元,较2019年同比增长13.6%;互联网财产保险累计保费收入797.95亿元,同比下降4.85%。二者合计,同比增速达到7.88%。

不过,与快速增长相伴随的,是投诉量的激增,数据显示,2019年,银保监会接到互联网保险消费投诉共1.99万件,同比增长88.59%,是2016年投诉量的7倍,销售误导和变相强制搭售等问题突出,严重影响消费者的获得感。

仔细分析《通知》说辞,其态度之严厉,可见一斑。例如《通知》要求“统一思想,充分认识整治互联网保险乱象的重大意义”时,提及:

个别互联网平台涉嫌非法从事保险业务,部分保险机构存在互联网保险产品定价风险突出、线下服务能力不足、销售误导和投诉纠纷较多、销售和技术服务费用虚高、用户信息被非法利用等诸多问题,迫切需要对其进行整治与规范。

阿里巴巴暂停IPO之后,互联网金融环境陡变,《通知》要求“讲政治、顾大局”

在审视《通知》内容时,一个不容忽略的背景是,自阿里巴巴IPO暂停以来,整个社会都对互联网金融、互联网巨头的垄断市场地位等重新进行审视和定位,互联网金融的发展氛围与往昔已经大不相同。在这种情况下,对于互联网保险进行专项检查也就显得很有必要。

值得注意的是,与人身险、车险领域每年都开展专项检查不同,上次针对互联网保险业务进行专项检查还是在2016年。

可以看到,《通知》也明确提及要“讲政治、顾大局”:

保险机构和各级监管部门要以讲政治、顾大局的高度,提高对整治互联网保险乱象重要性的认识,采取有效措施,扎实开展互联网保险乱象专项整治,营造互联网保险规范发展的良好氛围。

认真贯彻落实党中央关于防范化解金融风险的决策部署,将互联网保险乱象整治作为一项重要政治任务……

整治重点突出,销售误导、强制搭售、费用虚高、违规经营和用户信息泄露等成整治重点

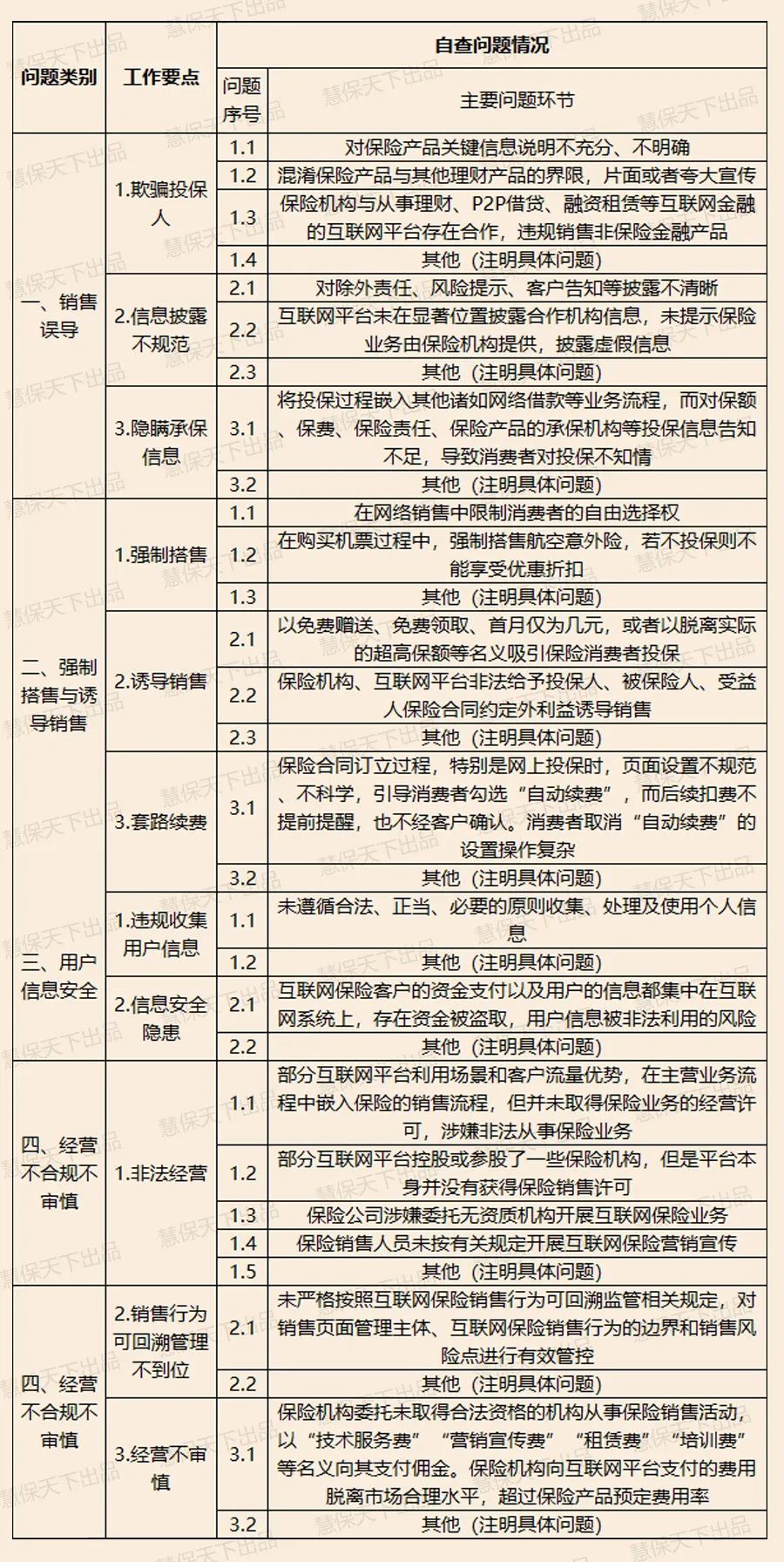

根据《通知》,此次检查一定要突出整治重点,这其中,销售误导、强制搭售、费用虚高、违规经营和用户信息泄露等,更成为重中之重:

针对互联网保险产品管理、销售管理、理赔管理、信息安全等乱象频发领域,重点整治销售误导、强制搭售、费用虚高、违规经营和用户信息泄露等突出问题。

一是销售误导。包括欺骗保险消费者、投保告知不充分、隐瞒承保信息等问题。

二是强制搭售和诱导销售。包括强制搭售、诱导销售、套路续费等问题。

三是经营不合规不审慎。包括非法经营、违规经营、费用虚高、经营不审慎等问题。

四是用户信息不安全。包括违规收集用户信息、信息安全隐患等问题。

五是群众和市场反映强烈的其他问题。

可以看到,上述问题几乎每一个都是互联网保险投诉中的常见问题。例如,首月0元(低价),后续自动续保引起的销售误导问题至今仍是投诉重点;而使用第三方充电设备充电时强制搭售保险的行为也引发了很大的反感;部分互联网平台收费过高,导致费用率畸高等问题也依旧待解……

针对互联网保险,接连发布重磅制度,监管机构将更加“有章可循”

通过上述分析可以看到,所谓专项检查中的重点问题,实际都是“老问题”,而针对这些老问题,监管部门其实也已经不只一次制定相应制度。

例如2020年发布的《关于规范互联网保险销售行为可回溯管理的通知》,进一步强化互联网保险销售行为的可回溯管理,以更好的保证消费者权益。

例如2020年底发布的《互联网保险业务监管办法》更是彻底对原有的暂行办法进行了修订,更适应当下的市场环境、监管要求。

例如2021年初发布的《关于进一步规范互联网人身保险业务有关事项的通知(征求意见稿)》,“以问题为导向”,对于既往互联网人身险业务监管政策进行全面升级,其明确了“定价回溯机制”,针对实际业务中“报行不一”的现象,要求险企按季度进行定价回溯,并由总精算师对结果承担直接责任。

针对热点中的热点,即互联网渠道最热销的短期健康险,更是连发《关于规范短期健康保险业务有关问题的通知》、《关于短期健康保险续保表述备案事项的通知》两份文件,予以规范,严防各种误导行为。

这意味着,一旦在专项检查中继续发现上述热点问题,监管部门将更“有章可循”。

多个监管部门协同作战,先自查,再重点核查,及时整改,适时“回头看”,构筑乱象整治监管合力

根据《通知》,互联网保险乱象专项整治工作由银保监会非银检查局牵头,消保局、财险部、人身险部、中介部等部门参加,统一组织,统筹实施。各银保监局根据工作部署,督促保险机构落实互联网保险乱象整治要求认真开展自查和整改工作。

在保险机构自查后,银保监局还要选择1—2家互联网保险业务问题突出、自查自纠不认真、自查未发现问题的保险机构进行重点检查。

《通知》要求各银保监局要督促保险机构对自查发现的乱象问题及时进行整改。要综合运用监管手段,督促保险机构建立问题清单、逐项销号整改,并适时开展“回头看”。对整改问责工作不到位的,要约谈相关责任人,进行窗口指导,责令限期完成整改;对整改不力、虚假整改、“书面”整改的,一经查实,要依法严肃处理。

此外,根据《通知》,各保险机构和各级监管部门要及时做好总结工作,形成高质量信息和报告。整治期间发现重大风险和重大问题要及时报送信息。

本文首发于微信公众号:慧保天下。文章内容属作者个人观点,不代表和讯网立场。投资者据此操作,风险请自担。

(李佳佳 HN153)