8月15日晚,华图山鼎发布公告,公司控股股东华图宏阳投资有限公司(下称“华图投资”)拟要约收购公司2921.61万股股份,以进一步巩固对上市公司的控制。此次收购为主动要约。

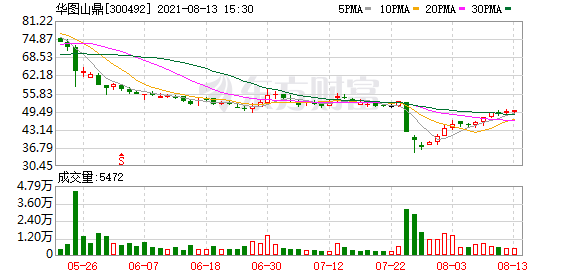

公告显示,本次拟要约收购的股份占华图山鼎总股本的比例为20.71%。此次要约价格为48.32元/股,基于该要约价格、拟收购数量2921.61万股为前提,本次要约收购所需最高资金总额超过14亿元。截至8月13日,华图山鼎最新的股票收盘价格为49.76元。

本次要约的收购人华图投资目前持有华图山鼎4243.2万股股份,占华图山鼎总股本的30.08%(占扣除已回购股份后总股本的比例为30.20%)。本次要约收购完成后,华图投资最多合计持有华图山鼎7164.81万股股份,占华图山鼎总股本的50.8%(占扣除已回购股份后总股本的比例为51%)。

资料显示,华图投资的主营业务是以自有资金对教育文化产业进行投资,公司的注册资本为11.35亿元。华图投资的控股股东为北京华图宏阳教育文化发展股份有限公司(下称“华图教育”)。华图教育以职业教育为核心,主营业务涵盖了公务员、事业单位、教师等各类人才招录考试培训业务。2019年,华图教育入主华图山鼎。

公告表示,本次要约收购事项尚需华图教育股东大会、华图投资股东大会审议通过。本次要约收购的资金全部来源于合法自有资金及自筹资金,无任何直接或间接来源于上市公司及除收购人及其关联方外其他上市公司关联方的资金,未通过与上市公司进行资产置换或者其他交易获取资金。

对于此次要约收购的目的,华图山鼎在公告中表示,收购人拟通过本次要约收购增加在上市公司中持有的股份比例,进一步巩固对上市公司的控制,增强上市公司股权结构的稳定性,并可利用自身资源优势和业务经验,帮助上市公司在公司治理、业务经营等方面优化资源配置、提升管理运营效率,支持上市公司多元化经营,拓展职业教育领域或其他业务发展安排。

华图山鼎还表示,本次要约收购类型为主动要约,并非履行法定要约收购义务。本次要约不以终止上市公司上市地位为目的,要约收购后上市公司的股权分布将仍然符合深交所规定的上市条件。

(文章来源:上海证券报)

文章来源:上海证券报