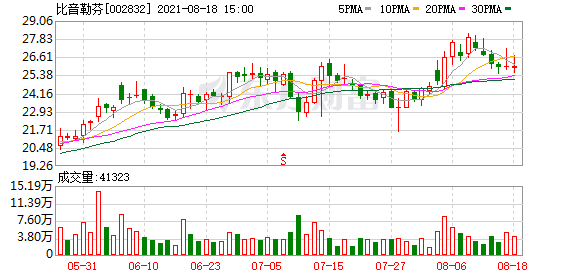

华泰证券发布研究报告称,维持比音勒芬(002832.SZ)“买入”评级,将21-23年毛利率上调1.7%/1.5%/1.4%至71.3%/71.2%/71.2%,以反映对零售折扣改善及产品力加强更为乐观的预期;将净利润小幅上调0.2%/0.6%/0.6%至6/7.3/8.8亿元。基于盈利预测上调及估值窗口前滚,目标价上调3%至30.4元,对应预测EPS1.25元以及PE24.4x。

华泰证券主要观点如下:

1H21业绩符合预期;收入及净利润均取得高增

比音勒芬于8月17日公布1H21业绩:期内收入同比增长33%至人民币10.2亿元;净利润同比增长52%至人民币2.5亿元,符合盈喜(2.3-2.5亿元),对应该行2021E净利润预测的41%。该行预计公司2021年将通过渠道拓店、直营店效增长及线上加速扩张取得收入同比增长24%。

直营店效改善,线上加快布局

比音勒芬1H21收入获得高增长主因基数较低、渠道量效齐升、及线上渠道维持高增速。具体来看,直营渠道1H21净开店14家,单店店效同比提升26.7%,驱动收入同比增长40%;加盟渠道1H21净开店14家,收入同比增长11%;公司加速布局直播带货、小红书、抖音、微信小程序等新零售渠道,将线下优质VIP客户引流至线上,线上收入同比增长41%。

该行预计,2021年比音勒芬将取得收入同比增长24%,其中:1)直营/加盟渠道将净开店50/50家,店效同比提升17/3%,驱动收入同比增长29/12%;

2)线上渠道通过新零售营销及会员精细化管理取得收入同比增速30%。

持续巩固品牌价值,支撑高利润率

1H21比音勒芬毛利率同比扩大7.1pp至72.0%,主因直营/电商渠道受益于零售折扣改善,毛利率同比扩大25.6/6.1pp,但部分被渠道扩张带来的销售费用增加(费用率同比增加3.3pp)所抵消。1H21营业利润率/净利率同比扩张3.4/2.8pp至28.3/22%。

该行看好公司通过:1)维持产品设计的高频输出,推出科技含量更高的高质量产品;

2)开展体育赛事营销及娱乐营销等多种营销活动,增加品牌曝光度,从而巩固其品牌力,在渠道扩张期仍旧能够维持其高利润率。

风险提示:主品牌渠道拓展不及预期;新品牌市场拓展进度不及预期;产品过季滞销,库存周转慢于预期;运动时尚细分领域景气度回落。

(文章来源:智通财经网)

文章来源:智通财经网