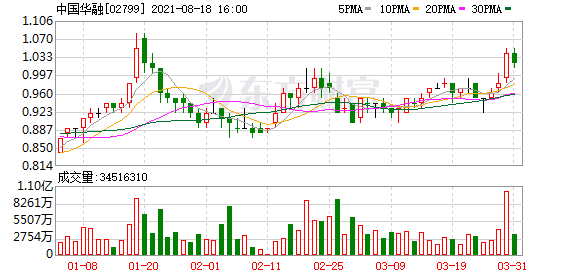

8月18日,中国华融资产管理股份有限公司(下称中国华融)在港交所发布的公告显示,经初步测算,该集团2020年度经营业绩预计将出现亏损,归属于公司股东的净亏损预计为人民币1029.03亿元。

中国华融同日发布的公告称,8月18日,该公司分别与中国中信集团有限公司、中保投资有限责任公司、中国人寿资产管理有限公司、中国信达资产管理股份有限公司、远洋资本控股有限公司签署了投资框架协议。

2020年预计亏损1029.03亿元

并无计划进行债务重组

中国华融表示,对风险资产进行了全面审视、评估及减值测试,当期确认了信用减值损失和公允价值变动损失,对经营业绩造成了非常重大的影响。

需要说明的是,当期计提的信用减值损失和公允价值变动损失,增强了公司风险资产处置的财务基础,并不代表终级损失。

对于公司目前的经营状况,该发言人称,目前公司经营正常,各项业务稳步开展。同时,公司实施资本补充规划,已刊发潜在战略投资公告,拟主动引入战略投资者,有效补充资本,提升风险抵补能力,确保可持续经营基础。

在各有关方面的坚定支持下,中国华融有能力、有条件、有信心继续深入贯彻落实党中央、国务院和银保监会各项工作部署,紧紧围绕国家对资产管理公司的功能定位,按既定发展战略持续推进化险瘦身,加快主业转型,加快存量风险攻坚。健全公司治理,强化风险内控机制,增强内生发展动力,持续将高质量新华融建设向纵深推进。

谈及公司业绩大规模亏损对公司流动性造成多大影响和未来到期的公司债券能否如期足值兑付,该发言人称,该公司把握货币政策和监管政策导向,密切监测市场流动性状况,严格开展风险监测和控制,与金融机构保持正常稳定资金往来,流动性充足,境内外债券按期兑付,流动性风险可控。

中国华融始终以负责任态度认真履行债务偿付义务。4月1日至8月18日,中国华融及旗下子公司已如期足额兑付到期境内外债券共94只,金额共计633.44亿元人民币。与此同时,公司目前资金状况良好,对未来到期债券兑付已做出妥善安排和充足准备。公司正在积极推进引进战略投资事宜,拟通过发行新股份的方式引入多个投资者对公司进行增资,仅涉及资本重组,并无计划进行债务重组。

潜在战略投资倘获实施

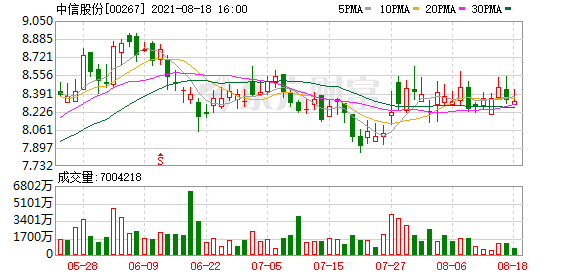

中信集团将成中国华融主要股东

中信股份8月18日在港交所公告称,公司注意到中国华融8月18日刊发的关于潜在战略投资的公告。根据该公告,中信集团等投资者与中国华融于8月18日签署投资框架协议,拟通过认购新发行股份的方式对中国华融进行战略投资。经向公司控股股东中信集团了解,潜在战略投资倘获实施,中信集团将成为中国华融主要股东。

市场人士分析,中信集团参与本次潜在战略投资,一方面应该是看好不良资产管理的行业赛道。在当前经济转型升级和监管趋严等背景下,不良资产管理市场需求大,行业进入景气上升周期。华融公司在不良资产管理领域的行业经验、项目资源、客户资源等方面也已有一定积累。另一方面,中信集团已具有较为明显的综合金融优势,此举可进一步完善中信集团在不良资产管理领域的战略布局,提升其在国家经济转型升级中的服务能力。

谈及引进战略投资者后公司未来业务发展战略,前述新闻发言人表示,未来中国华融将坚决落实中央金融工作部署,在党中央、国务院及大股东、监管机构的指导下,立足金融资产管理公司功能定位,坚持回归主责主业,加快推进业务转型,服务国家发展战略需要,运用“投资+投行”的手段,大力拓展实质性问题企业重组,积极开展国企主辅业剥离、大型实体企业纾困、城市更新、违约债券收购、破产重整以及高风险中小金融机构风险处置等业务,不断提高主业发展质量和内部管理水平,增强逆周期调节工具和救助性金融功能,提升服务实体经济的质效。

该发言人称,框架协议不属于具有约束力的正式股份认购文件。引进战略投资相关工作正在推进中,有关交易确定后,公司将遵照信息披露规则适时公告。

此外,据业内人士透露,中信集团将以市场化方式积极稳妥推进本次交易,目前正在对华融公司进行尽调,并将根据尽调情况对后续投资安排进一步决策。

(文章来源:中国证券报)

文章来源:中国证券报