尽管没有像往年一样在第一时间披露半年报,但平安银行交出的成绩单亮点不少。

8月19日,平安银行发布2021年半年度报告。报告期内,该行营收、净利实现双增,特别是净利润同比增幅接近30%;同时,资产质量持续向好,不良率为1.01%,较上年末下降0.10个百分点,拨备覆盖率为259.53%,较上年末上升58.13个百分点。

市场关注的零售业务,弹性不错,盈利能力和贡献值已恢复——上半年净赚117.22亿元,为全行净利润贡献66.7%。

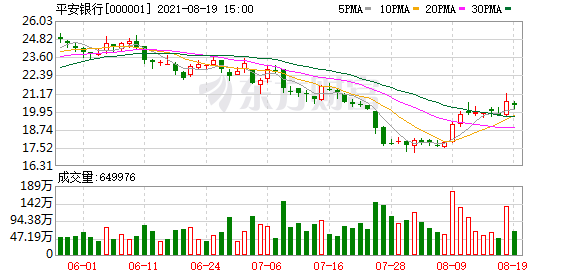

市场对平安银行的预期,已在二级市场提前反映。近期,国际评级机构穆迪评级(Moodys)将平安银行展望评级由“稳定”上调为“正面”。

净利同比大增28.5%

报告期内,平安银行(集团口径,下同)实现营业收入846.80亿元,同比增长8.1%;实现净利润175.83亿元,同比增长28.5%。

在营收构成中,报告期内,该行实现利息净收入593.61亿元,同比增长6.8%;非利息净收入253.19亿元,同比增长11.3%。同时,非利息净收入占比继续上升,为29.90%,同比上升0.86个百分点。报告解释,这主要得益于财富管理业务、信用卡业务、对公结算业务及理财业务等带来的手续费及佣金收入增长。

反映盈利能力的指标——净息差,平安银行有所收窄。报告显示,2021年上半年,平安银行净息差2.83%,较去年同期下降4个基点。该行解释,因受市场利率变化,以及进一步支持实体经济、降低实体经济融资成本的影响,生息资产平均收益率较去年同期有所下降;同时,该行重塑资产负债经营,有效降低负债成本,净息差小幅收窄。

负债平均成本率,该行继续下降。报告期内,该行负债平均成本率2.22%,较去年同期下降20个基点,其中吸收存款平均成本率2.05%,较去年同期下降30个基点。

在低利率环境下,从长远来看,净息差收窄不可逆,这也是各家银行面临的趋势性挑战。目前,平安银行已将负债成本优化提升至全行战略高度。

资产质量持续向好计提减少

截至2021年6月末,该行不良贷款率为1.08%,较上年末下降0.10个百分点;关注贷款、逾期60天以上贷款及逾期90天以上贷款的占比分别为0.96%、0.91%和0.79%,较上年末分别下降0.15、0.17和0.09个百分点;逾期60天以上贷款偏离度及逾期90天以上贷款偏离度分别为0.85和0.73,较上年末分别下降0.07和0.02。拨备覆盖率、逾期60天以上贷款拨备覆盖率及逾期90天以上贷款拨备覆盖率分别为259.53%、306.11%和355.67%,较上年末分别上升58.13、86.33和86.93个百分点。

上述指标向好,意味着疫情带来的影响基本消退,银行对于资产的未来形势预期已经发生变化。相应地,平安银行调减了计提力度。上半年,该行计提信用及其他资产减值损失382.85亿元,同比减少2.06亿元。

在不良资产清收方面,2021年上半年,平安银行累计核销贷款158.09亿元;收回不良资产总额197.87亿元,同比增长40.2%,其中收回已核销不良贷款99.38亿元;不良资产收回额中97.0%为现金收回,其余为以物抵债等方式收回。

上述收回已核销不良贷款99.38亿元,在会计上,可以回转至拨备资产中,意味着银行可以少从营业收入中计提拨备,从而多增加相应的利润。平安银行也解释:“收回的贷款本金将增加本行贷款损失准备,收回的利息和费用将分别增加当期利息收入和坏账准备。”这可能是平安银行业绩大增的一大秘诀。

零售增长强劲贡献比接近七成

2021年是平安银行零售转型发展新三年的攻坚之年,上半年,在“五位一体”新模式驱动下,该行基础客群快速增长,带动零售存款及零售贷款业务恢复增长。

报告期内,平安银行零售业务实现营业收入492.13亿元,同比增长10.9%,在全行营业收入中占比为58.1%;零售业务净利润117.22亿元,同比增长46.3%,在全行净利润占比为66.7%。

特别是零售存款结构持续优化。截至2021年6月末,该行个人存款余额7340.86亿元,较上年末增长7.2%;上半年个人活期存款日均余额较去年同期增长12.9%,个人存款平均成本率较去年同期下降22个基点至2.29%。

从贷款来看,平安银行零售“三大尖兵”——“新一贷”、汽车金融、信用卡,上半年投放强劲。特别是,“新一贷”上半年新发放707.42亿元,同比增长53.1%。信用卡也从疫情影响中恢复,多项指标创新高。

与此同时,零售资产质量控制不错。截至2021年6月末,该行个人贷款不良率1.13%,较上年末持平,较去年疫情高点(6 月末)下降0.43个百分点。

平安银行的私行业务表现亦突出——上半年,该行管理零售客户资产(AUM)、私行达标客户、私行达标客户AUM、财富管理手续费收入等重点指标实现双位数增长。

截至2021年6月末,财富客户数突破百万户,达到102.39万户,较上年末增长9.6%;私行达标客户6.48万户,较上年末增长13.1%;AUM达29820.11亿元,较上年末增13.6%,其中私行达标客户AUM余额13432.90亿元,较上年末增长19.0%。

财富管理业务方面,该行上半年实现财富管理手续费收入45.93亿元,同比增长12.1%;其中,代理基金收入23.79亿元,同比增长172.6%,代理保险收入8.43亿元,同比增长44.3%,代理理财收入3.28亿元,同比增长33.3%。

(文章来源:上海证券报)

文章来源:上海证券报