今年以来,波罗的海干散货指数(BDI)大幅上涨,迄今累计涨幅超过180%,指数创11年来新高。分析人士指出,全球经济复苏、船舶运营成本、天气因素、各国煤炭及粮食储备计划等多因素共同推动了本轮BDI大涨行情。大宗商品需求偏强,但利空因素逐渐显现,预计大宗商品价格续创新高可能不大,BDI涨势或延续,但波动也将加大。

多因素助推BDI大涨

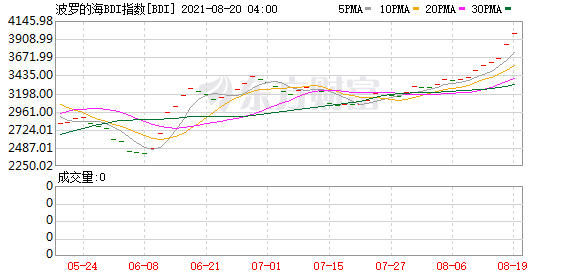

文华财经数据显示,8月中旬以来,BDI单边上行,18日报3833点,为2010年6月以来最高水平。今年以来,该指数累计上涨180.60%。

BDI波动核心是潜在运力与远期运输需求的博弈关系,而远期运输需求与经济复苏、繁荣背景下的全球贸易增长高度相关。美尔雅期货首席经济学家原涛告诉中国证券报记者,今年前7个月,我国外贸进出口规模为21.34万亿元,同比增长24.5%,为10年来新高。可以预见,在未来2-3年全球经济复苏进程持续背景下,运输需求依旧“水涨船高”。

“今年二季度起全球经济进入复苏通道,各国采用宽松的财政和货币政策推动经济发展。随着基建热潮兴起,全球对于铁矿石、煤炭、钢材等需求大幅增加。由于全球资源分配和生产力不均衡,出现了大量从澳大利亚、巴西、印度尼西亚至东亚、东南亚、欧洲运输矿煤的需求;待中国、东盟等经济体生产钢材之后,又需要干散货船舶运输至其他国家。”方正中期期货研究员陈臻表示。

除经济复苏因素外,船舶运营成本、天气因素、各国煤炭及粮食储备计划等因素均对本轮BDI上涨构成支撑。

据船运业内人士透露,受新冠肺炎疫情影响,国际船员持续紧缺,船员工资在今年大幅上涨。碳中和目标下,船舶公司被要求使用低硫燃料油,而今年上半年国际油价不断上涨,油料成本大幅增加,港使费、维护费等各类成本水涨船高。

天气方面,夏季是台风高发季节,近期几场台风令多港口停止营运,影响装卸效率,进一步加剧了运力紧张问题。以铁矿石为例,Mysteel数据显示,目前主要港口的压港船舶已经从7月初的138艘增加到目前的199艘。

各国储备政策主要涉及粮食、煤炭两类资源。陈臻介绍,为应对疫情,不少国家出台了粮食储备计划,南美、北美和黑海地区粮食受到青睐。以中国为例,1-7月粮食进口量达到9917.5万吨,同比增长37.2%。煤炭方面,7-8月是北半球夏季,多国对于煤炭需求大幅提升,中国宣布建立超过1亿吨可部署的煤炭储备计划并阶段性放宽了进口煤政策;韩国7月煤炭进口量达到5年来最高水平;部分国家甚至开始为冬季储煤提前做准备。

“国际海运费均采用美元报价,美元价值会影响所有以美元定价的商品价格,美元超发引发系统性通胀因素不得不考虑。”陈臻说。

铁矿石下跌会否“绊倒”BDI

铁矿石、煤炭、农产品等都是干散货中的主要品种。从历史数据来看,BDI指数与铁矿石价格走势之间存在较强的正相关性,但7月以来两者开始出现背离。文华财经数据显示,大连商品交易所铁矿石期货主力合约价格7月以来累计下跌25.93%,同期BDI指数则上涨13.30%。

东海期货黑色金属首席研究员刘慧峰指出,近期铁矿石价格下跌主要由于需求减弱,7月国内粗钢和生铁产量同比降幅均超过8%,而四季度压减粗钢产量可能性较大。

本轮铁矿石价格下跌对BDI影响不大,究其原因,一方面在于干散货船舶除了铁矿石之外,还会装载煤炭、粮食、钢材、木材、镍矿、铝矾土等货种,这些货种在全球经济复苏背景下保持着较高的需求量,对BDI存在支撑;另一方面,本轮国内铁矿石期货价格大跌主要是受到粗钢减产政策调控引发的看空情绪影响,而实际上,从澳大利亚、巴西两国铁矿石单周发运量和国内进口矿库存并未出现大幅回调。并且,即便中国铁矿石进口量预期回调,但全球钢材需求量较大,船舶依然会有较充沛的铁矿石货盘作为支撑。

值得一提的是,观察中国航运景气指数变动,虽然干散货船舶运输景气指标的周转率在提升,但最新运力指数却不升反降,较上季下跌约10%至103点。原涛认为,这说明潜在运输能力也在接近上限。

结构性行情仍可期

航运是贸易的派生需求,BDI反映的是大宗商品需求情况,进而折射出全球经济复苏进程。

陈臻认为,2021年铁矿石海运贸易量将同比增长3.8%,粮食海运贸易量将同比增长4.6%,小宗散货海运贸易量将同比增长4.1%,煤炭海运贸易量将同比增长4.8%。至少从需求端判断,大宗商品依然具有较大投资机会,但是风险与机遇并存。未来4个月,国际干散货运输市场整体向好格局不会改变,BDI有进一步上涨动力,但是波动会加剧。

从指数构成看,BDI一般是反映全球初级产品的供应趋势,与铁矿石、煤炭、谷物等大宗商品价格走势相关。有分析指出,BDI上涨预示着大宗商品需求依然偏强。“但结合全球经济复苏前景、中国下游需求放缓等因素来看,大宗商品价格续创新高的可能性并不大。”刘慧峰说。

从投资角度看,原涛指出,随着全球经济复苏进程深化,投资机会将会由上游基建投资向下游消费拉动转移,与下游消费相关度更高的板块或品种投资价值更高,例如,农产品、能源化工以及基建板块。

(文章来源:中国证券报)

文章来源:中国证券报