数据来源:证监会官网 段久惠/制表 图虫创意/供图

证券时报记者 段久惠

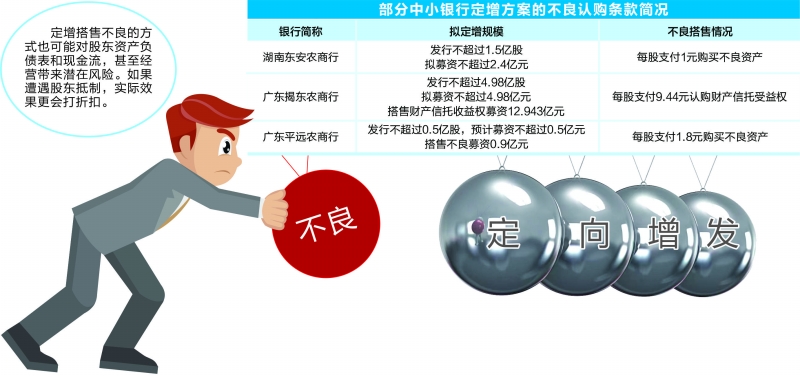

商业银行一种新的解决不良方式日渐风行。近20家商业银行在定增计划中明确表示,拟向参与定增的意向认购方搭售该行的不良资产。

目前,多数银行股破净,部分中小银行股权即便折价拍卖也屡现流拍,那么定增搭售不良的吸引力在哪里?一家国有AMC机构人士告诉记者,在合法、合规的前提下,定增搭售不良看似具备可行性,但银行定增盛行往往出现在经营情况好、股权被争抢的时候,定增搭售不良的方式从去年开始多起来,肯定不能是常态。

受访的银行业人士也表示,定增搭售不良的确能加快风险处置进度,以满足监管指标,但如果中小银行的经营能力、风险防控能力没有实质性提升,不良风险就只是暂时被转移而没能从根本上得到解决。

不良资产包“捆绑销售”

部分城、农商行通过定增“捆绑销售”不良资产包来辅助风险处置的现象,在2020年上半年陆续出现后,现在似乎已变得越来越流行。

证券时报记者不完全统计,今年以来,在披露定向增发股份说明书(申报稿)的银行中,已有包括安徽霍山农商行、山西永济农商行、安徽叶集农商行、金华银行等在内的18家银行先后拟以定增搭售不良的方式补充资本金。这些银行中,仅金华银行一家为城商行,其余17家均为农商行。区域部分看,安徽5家、广西4家、广东3家、湖南4家、山西1家。

搭售条款及协议往往会在首页标明。今年7月递交定增材料的山西永济农商行明确表示,此次发行价格为每股1.06元,其中1.00元为股票面值,计入实收资本,0.06元为溢价,计入资本公积;全部认购人每认购1股,需另行出资1.44元购买不良资产包份额作为有条件入股对价。

“非上市中小银行资本金补充压力大的问题,主要通过优化业务结构降低资本占用,以及丰富资本金补充渠道来解决。”邮储银行研究员娄飞鹏表示,“在银行盈利能力下降的情况下,通过利润留存补充资本金的空间也在减少,而通过外援渠道补充,包括股权融资、发行次级债、永续债等,中小银行无疑居于弱势。”

交通银行金融研究中心高级研究员武雯认为,受宏观环境、监管要求、经营情况等影响,银行尤其是区域小银行近年资产质量风险压降压力不小。“但是,中小银行处置不良的渠道相对单一,同时又面临急切的资本补充压力,所以通过定增搭售不良资产的以小银行居多,之前并不太常见。”

这些银行往往已有部分指标踩“红线”,比如金华银行最近两个会计期末的资产利润率分别为0.13%、0.16%,资本利润率分别为2.24%、3.04%,均未达到监管要求;在资本充足率、不良贷款率以及拨备覆盖率三项重要指标上,今年内拟定增的河北阳原农商行、山西泽州农商行、广西陆川农商行、湖南沅陵农商行等也未达到监管要求。

定价公允性不容忽视

商业银行在业务规模扩张中,普遍渴求资本“补血”。不过,仍有市场人士对此感到疑惑,一些在经营特色上并不突出的区域中小银行也在定增募资中附带搭售条款,对认购方来说,吸引力在哪里?

前述AMC机构人士提醒记者注意定增搭售之外的条款,比如是否有其他商业补偿条款安排与不能折价发行。“每股发行价格加每股另行出资的风险对价的合计金额,必须基于银行每股净资产。”

当然,有不少投资者是看好银行的发展前景而参与认购的,“不过,银行‘牌照’业务对于地方经济的发展非常重要,如果认购方是地方国企等机构投资者,可能更多是纾困之举。”光大银行(601818,股吧)分析师周茂华说。

该观点有事实佐证。证券时报记者从业内了解到,部分银行搭售不良的定增多由原股东牵头,在出具定向发行说明书之前,已经敲定部分发行对象。定增计划最近获监管批复的金华银行,就是一个有代表性的案例。

今年6月,金华银行公告,拟定向发行不超过11亿新股;每股净资产评估值为2.94元,定增过程中,拟发行价格为1元/股,发行对象在认购股份前,必须承诺每股另行出资1.94元用于协助该行处置风险资产,方可入股。

金华银行在递交申报材料、获得监管批复之前,就已经确定了部分发行对象,其中2名为原法人股东、17名为新增法人股东,拟认购合计10.57亿股。2家原法人股东为金华市国有资产经营有限公司、金华华数数字电视有限公司,分别拟认购5180万股、15.25万股;17家新增法人投资者中,仅金华市轨道交通集团有限公司、金华转型升级产业基金、金华市城市建设投资集团有限公司就分别拟认购2.24亿股、2.04亿股、1.07亿股。

证券时报记者获悉,相比自然人类型的认购对象,发行人要求参与认购的机构投资者以自有资金入股,并不要求购买不良资产包的资金须为自有资金,也可为债务资金或他人委托资金等非自有资金。根据承诺,上述金华银行3家新增投资者的出资是否已缴纳、后续如何安排?记者致电金华银行董办了解,截至发稿未获得回复。

值得一提的是,在不良资产的捆绑销售中,资产定价的公允性普遍引发关注。“银行定价自主权高,不良资产定价也基本是银行说了算,部分区域的不良资产处置难度较大,如何公允合理定价,是个问题。”上述AMC机构人士抛出了实操中绕不开的疑问。

甩包袱能否根本解压?

在定增计划说明书中,部分中小银行的经营状况也被迫披露,不良贷款处置和大额资产减值计提的情况也浮出水面。

山西永济农商行近期拟定增不超过1亿股,而全部认购人每认购1股需另行出资1.44元,即以合计不超过1.44亿元购买该行不良资产包份额,作为有条件入股对价。

截至今年3月末,永济农商行总资产规模93.76亿元;2019年末、2020年末及2021年3月末,该行不良贷款率分别达到3.23%、3.50%、2.83%。2020年,永济农商行资产减值准备计提8847万元,较上年增加7757万元;2020年末,该行应收款项类金融资产因涉信托产品违约,较上年末大幅下滑35.82%。当年3月末,该行被司法裁定对“新华信托华悦系列信托计划”津融184号、185号本金及利息约1.8亿元进行抵债处理。

2019年末、2020年末,安徽霍山农商行不良贷款率分别达到4.52%、3.53%。有分析人士表示,“该行主要面向三农经济、中小微企业提供金融服务,整体风险较大,同时由于该行处于经济欠发达地区,贷款客户经营风险较大。”

这些银行都面临类似的情况——因不良贷款上升导致贷款损失计提金增加,利润主要用于计提拨备,自然也削弱了利润的增速,也导致资产利润率下滑而无法达到监管要求。这也就不难理解,一些中小银行为何选择将不良资产捆绑于定增,向新老股东“甩包袱”了。

一位华东地区的股份行人士对证券时报记者分析,“银行进行贷款核销需要符合各种条件,而通过这种方式,不用对这部分不良计提,还回收了部分不良贷款,相当于不用进行核销和损失利润就快速实现不良资产的处置,资本实力也得到了补充,还能较快满足监管指标。”

“短期能很好改善银行资产负债表,满足监管指标,但劣势在于银行将不良风险转嫁给了股东或投资者,不良的潜在风险还在金融体系内积累,并未彻底消失。”周茂华指出,如果中小银行的经营能力和风险防控能力得不到实质性提升,定增搭售不良的方式只会不断积累局部系统性风险。

周茂华还表示,定增搭售不良的方式也可能对股东资产负债表和现金流,甚至经营带来潜在风险。“如果遭遇股东抵制,实际效果更会打折扣。”

(董云龙 )