贵州茅台、宁德时代等万亿大公司的涨跌牵动着整个市场。在此背景下,该投资什么,如何避雷?

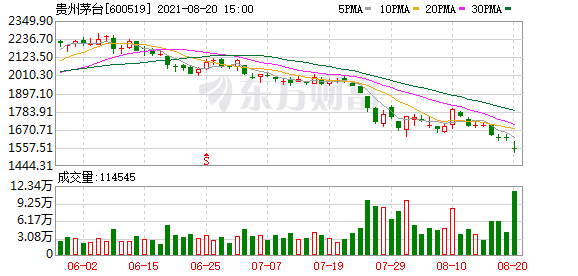

A股市场的表现让不少投资者感到恐慌,甚至迷茫。截至8月20日,上证指数本周下跌超2.5%,跌幅为近30周以来第二高,市值蒸发额超过1.6万亿元。大盘蓝筹、高价股近期集体回调,拖累市场,贵州茅台、五粮液、迈瑞医疗等股价不断创新低。两大万亿市值公司(非银行股)遭重挫,贵州茅台市值蒸发超千亿元,最新股价跌破1550元,回到一年前水平,宁德时代市值蒸发180多亿元。

板块轮动加快,一日游成常态,最牛赛道股相继崩盘,6月份以来贵州茅台累计跌幅近30%,宁德时代逆势上涨超20%。贵州茅台、宁德时代等万亿大公司的涨跌牵动着整个市场。在此背景下,该投资什么,如何避雷?

茅指数走势稳健

新冠疫情后宁组合快速崛起

以贵州茅台为代表的茅指数、以宁德时代为代表的宁组合是当前A股市场最知名、且最受关注的两大板块,两大板块的成份标的都属于行业龙头。前者被称为核心资产,后者被称为黄金赛道。截至周五,贵州茅台本周下跌8.94%,宁德时代本周下跌1.58%。看起来,宁德时代似乎抗跌性更强,当真如此吗?

目前A股市场最为激辩的一大问题是:两大阵营,谁更强?究竟是追逐 “宁组合”,还是坚守 “茅指数”?后续市场该如何演变?震荡市之下两个组合是否还有投资机会。

1、2018年后宁组合跑赢茅指数

单从短期的表现并不能定论谁表现更好。数据宝统计显示,过去十年(2011年8月至2021年8月),茅指数、宁组合累计涨幅均超过15倍,但后者是前者的2倍。以年度来看,2018年两大组合走势出现分歧,2011年至2017年,茅指数有5个年度跑赢宁组合,2012 年茅指数涨近20%,宁组合同期下跌7.4%。

2018年及以后,宁组合开启了“开挂模式”,除2019年外,均大幅跑赢茅指数。2018年宁组合小幅下跌,2020年涨幅近200%,是茅指数同期涨幅的1.7倍多;2021年初至(截至8月20日,下同)今涨幅超40%,跑赢A股市场近90%的概念板块,茅指数同期下跌超4%。不过,本周茅指数、宁组合跌幅均超过6.6%。

2、市场大跌之时,茅指数更加抗跌

从历年的上涨概率来看,与沪深300指数相比,自2011年至2021年的11年中,纵向来看,茅指数仅2014年上涨概率低于50%,上涨概率超过55%的有6次;宁组合上涨概率低于50%的有3次,超过55%的年度有4次。横向来看,茅指数上涨概率超过宁组合的年度达到7次。2021年两大组合胜率反转,截至8月20日,宁组合胜率近60%,茅指数仅有57%。

谁更抗跌?统计显示,过去十年间,沪深300跌幅超过2%的交易日共有142次,茅指数跑赢同期沪深300的交易日有81次,宁组合有59次,茅指数在市场大跌时更抗跌。2011年、2013年、2014年及2019年茅指数跑赢沪深300(特指沪深300下跌超2%的交易日)的概率超过80%,同期宁组合的跑赢概率主要集中在60%至70%。不过2021 年,沪深300跌幅超过2%的14个交易日中,茅指数、宁组合同期均未能跑赢前者。

3、茅指数两高(投资回报、机构持股比例)一低(波动率)

茅指数、宁组合优异的表现毋庸置疑。从回测及基本面来看,过去10年的年化收益率、alpha(超额收益率)以及过去5年净利润增速均值,宁组合均超过茅指数。过去10年的年化波动率、过去5年净资产收益率均值,茅指数均优于宁组合。

作为巴菲特选股指标之一,净资产收益率推动股价上涨有非同寻常的意义。茅指数成份股过去5年净资产收益率平均值超过20%,而宁组合不到14%。

从机构持股比例来看(不含一般法人),茅指数最新机构持股接近20%,宁组合不到18%,全部A股获机构持股比例不到8%。茅指数成份股中,机构持股比例超过20%个股占比达到45%,持股比例较高的迈瑞医疗、东方雨虹2股接近40%;宁组合成份股持股比例超过20%个股占比不到四成。

站队茅指数还是宁组合:未来均需谨慎

两大组合成份股的质地都非常优秀,稳健的业绩,较高的投资回报、机构抱团持仓以及较低的波动率,助推茅指数略胜一筹。但是,进入2020年,尤其是2021年市场风格发生转变,茅指数不再是资金独宠的对象之一,宁组合快速崛起。未来是该选择茅指数还是宁组合?

先从估值层面来看,茅指数更具优势。茅指数成份股平均估值75倍左右,宁组合成份股平均估值超过125倍,前者20倍以下估值股有6只,后者成份股股指均超过45倍。

从内在价值来看(格雷厄姆估值公式:当前收益*(8.5+2*预期年增长率),当前收益用过去5年平均收益替代,预期年增长率用未来3年的机构预测净利润增幅均值替代),茅指数成份股不到四成个股当前股价低于内在价值,宁组合仅有一成。包括茅指数的亿纬锂能、隆基股份、立讯精密等,宁组合的三安光电等。

部分明星股的测算内在价值远低于其当前股价,贵州茅台测算内在价值不到1100元,石头科技测算内在价值不到1000元,片仔癀测算内在价值仅100元。前2股当前股价较内在价值溢价率超25%,片仔癀溢价超过200%。

资本市场能诞生10倍,甚至20倍的大牛股,贵州茅台股价一路飙升至2000+,但资本市场不相信神话,泡沫总有破灭之时,茅台股价自年内高点至当前回撤超25%。

无论是茅指数,还是宁组合当前的估值都相当高,两大组合中多数标的股价都超出了内在价值。叠加近期极为震荡的行情,市场对大盘相对不友好。综合多家一线私募的最新策略观点及私募行业问卷来看,目前继续看好“茅指数”的私募数量比例领先于看多“宁组合”的比例。但数据宝认为,不管是茅指数,还是宁组合,投资者均应理性谨慎选择。

23只绩优滞涨高景气股符合“巴菲特”选股策略

据多位基金经理认为,后续市场大概率继续维持结构性行情,而成长股内部也会分化。2019年以来,A股市场开启了慢牛的结构性行情。同泰基金研究总监杨喆认为,下半年结构机会为主,而房住不炒释放出的资金,必然向资本市场转移。市场会给予创新型赛道较高的估值;成长行业与个股未来的增长趋势是可以期待的,长期看好医药、新能源、光伏、电子、芯片等面向全球市场有竞争力的高景气领域。

数据宝根据以上四大板块(不含医药),梳理2018年、2019年净资产收益率(ROE)均超过15%,2020年ROE超过10%,机构预测2021净利润有望同比增长30%,且8月份以来跑输大盘的个股有23只。包括鹏鼎控股、斯达半导等。

上述23股有9家公司发布2021中报,这9股的中报ROE均超过5%,其中生益科技、锦浪科技等4股ROE均超过10%,生益科技是生产印制线路板、覆铜板、粘结片的领先企业,中报净利润同比增长42.93%,机构预测其2021年净利润有望增长近50%,8月以来股价下跌8.36%。

锦浪科技是专业从事分布式光伏发电系统核心设备组串式逆器的高新技术企业,公司经营范围新能源技术开发、技术咨询服务;太阳能光伏电力电量生产、自产太阳能光伏电力电量销售等。机构预测其2021年净利润有望增长80%以上,8月以来股价下跌超10%。

芯片板块的中颖电子及中国长城入选,中颖电子子公司芯颖科技,在2018年第一季顺利完成了一款FHD AMOLED显示驱动芯片的内部验证,并已向客户送样验证。8月以来股价下跌近15%。中国长城金融智能网点解决方案国内市场占有率第一 ,公司于2014年定增募资8亿元投资光伏、电源、信息安全等项目。8月以来中国长城股价小幅下跌。

机构、股东、高管争相买入的业绩暴增股名单出炉

板块热点轮动频繁 低估值超跌绩优股能否逆袭?(附名单)

(文章来源:数据宝)

文章来源:数据宝