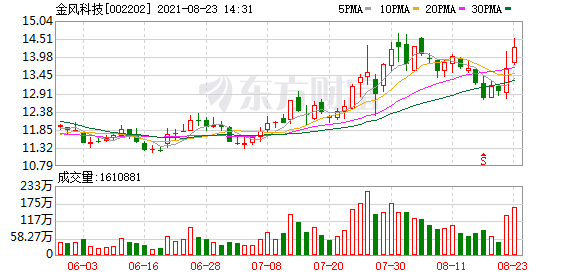

华泰证券发布研究报告称,随着金风科技(002202.SZ)交付订单结构优化以及成本管控,制造端毛利率有望稳增。维持21-23年EPS0.86/0.95/1.03元的预测,可比公司21年Wind一致预期平均PE15.41倍,考虑到公司制造端毛利率回升,予21年20倍PE,维持目标价17.2元,评级“买入”。

华泰证券主要观点如下:

制造端盈利能力显著提升

21H1公司营收179亿元(同比减7.83%),归母净利18.49亿元(同比增45%)。风机销售结构变化推动风机及零部件业务毛利同比增长,上半年公司综合毛利率28%,同比提升10.6pct。

出货量略有下滑,大型化机组占比大幅提升

2021年迎来国内陆上风电平价元年,21H1公司对外销售风机总容量3GW(同比减26.8%);机组大型化趋势明确,3S/4S平台机组及6S/8S平台机组销售容量大幅提升,同比分别增长316.8%及379.4%,2S平台机组占比明显下降(同比减71.5%)。截止6月底,公司在手订单16.4GW,其中外部订单15GW;其中3/4S风机8.7GW占比提升至58%,6/8S风机占比6%。公司融合全球八大研发中心资源及技术优势,加快产品技术变革,丰富智能风机产品系列,推动技术创新及数字化转型。

制造端毛利率大幅改善,GP21平台提升平价时代竞争力

21H1风机及零部件销售营收128.7亿(同比减11.6%),对外销售机组容量2.97GW(同比减27.7%)。公司风机及零部件销售业务毛利率20.3%(同比增8.2pct);其中2S及以上机型毛利率同比提升3pct以上,6S/8S机型毛利率25.9%(同比增9.1%)。2019Q3以来,风机制造端毛利率逐季改善,盈利能力显著提升。在GP21平台基础上推出的GW165-5.0机组已获批量订单,有望进一步提升平价机型竞争力,该行预计毛利率有望稳升。

发电业务高效运营,风电后市场逐步打开

公司累计并网的自营风电场权益装机容量5.62GW,权益在建容量2.53GW;报告期内合并报表口径范围内上网电量为49.16亿度(同比增28%),实现发电收入27.8亿元。风电后市场的逐步打开,得益于公司多年的机组产品规模和运维技术积累,截止报告期末公司在运项目容量17.2GW(同比增69.4%)。报告期内风电服务收入16.4亿,毛利率6.9%,其中后服务收入7.49亿元,较上年同期增长29.05%。

风险提示:新增装机增速低于预期;风机价格竞争激烈,毛利率下降风险。

(文章来源:智通财经网)

文章来源:智通财经网