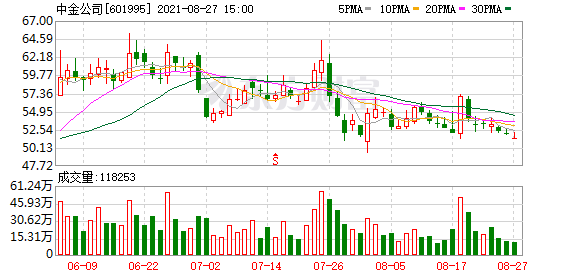

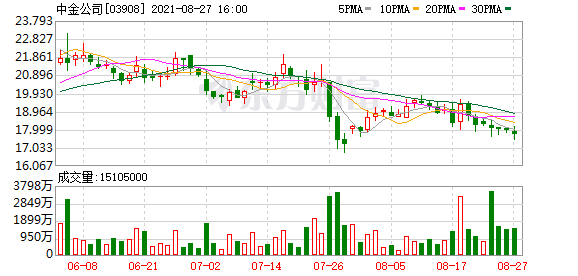

8月27日,中金公司发布2021年上半年“成绩单”,报告期内实现营业收入144.6亿元,同比增长37.8%;实现归属于母公司股东净利润50.1亿元,同比增长64.1%。报告期内,中金公司还在稳步推进“数字化、区域化、国际化”和“中金一家”的“三化一家”战略落地,各项业务继续保持良好的发展势头。

此前,中金公司曾发布业绩预告称,2021年上半年公司预计实现归母净利润44.3亿至50.4亿元,同比增长45%到65%,目前来看,公司上半年实际业绩增速已落在预测范围的高点。

横向对比也可以发现,在已披露2021年半年报或业绩快报的45家A股上市券商中,中金公司业绩增速同样位居头部券商前列。

投行业务稳步爆发,上半年承销项目规模逾8000亿元

“中金是我国借鉴国际一流投行经验并结合本土实践设立的全能型投行,经多年积累已树立深入人心的品牌形象。”对于中金公司2021年半年报,华金证券分析师这样表示。

正如该分析师所说,投行业务一直是中金公司的“金字招牌”。半年报数据显示,公司上半年投行业务实现净收入26.94亿元,同比增长34.63%。

半年时间内,中金公司投行业务就完成了完成563个项目,同比增长48%,项目规模逾8000亿元。其中,股权融资业务方面,上半年中金公司作为保荐人完成了A股IPO项目7单,保荐金额达131.11亿元。中金公司作为主承销商完成A股再融资项目14单,主承销金额人民币350.78亿元,排名市场第2。

债权融资方面,上半年,中金累计完成固定收益项目457个,同比增长45.5%;其中包括境内债券承销项目343个,承销规模约3335.57亿元;境外债券承销项目114个,承销规模约96.5亿美元。

另外,一直保持海外业务强势的中金公司也在践行继续“国际化”战略。报告期内,公司作为保荐人主承销港股IPO项目10单,主承销规模 25.55 亿美元;作为账簿管理人主承销港股 IPO项目15单,主承销规模19.66亿美元,是去年同期的4倍。中金公司作为账簿管理人主承销中资企业美股IPO项目8单,主承销规模12.56亿美元,排名市场第3。而在境外债券方面,中金公司保持行业领先地位并取得历史突破,在中资企业境外债券承销规模排名行业第一,在中资企业境外可转债承销数量排名行业第1。

上半年中金公司还参与了国内首批9只公募REITs项目的试点工作,协助普洛斯中国、沪杭甬高速完成首批基础设施公募REITs发行。在碳中和债券领域,中金公司也协助国家开发银行完成最大规模碳中和债券全球公开发售,协助国家能源集团、深圳地铁等公司完成交易所首批碳中和公司债发行。

按照规划,中金公司还将在下半年继续加强产业债与高收益债布局,建设高收益债券能力,并在公募REITs二批试点、熊猫债业务开发、绿色金融债券等重点业务领域继续发力。同时将打造信用债全周期服务链条,开拓债务管理与信用修复业务机会。此外,将进一步完善区域战略,增强区域开发和执行能力。

财富管理转型顺畅,产品保有量增长逾90%

近年来,财富管理业务转型也同样被中金公司屡屡提及。从业绩表现来看,上半年公司着力推行财富管理转型的经纪业务手续费净收入已与投行业务规模相当,实现了27.98亿元手续费净收入,同比增幅达到39.83%。

一直以来,中金公司始终坚持从买方视角解决客户各类资产配置需求。而在受房住不炒、资管新规等多重因素的影响下,本就走在行业前列的公司财富管理业务已取得了丰厚成果。

截至6月30日,中金公司产品保有量突破2000亿,同比增长91%。公司客群分层经营策略也在持续优化,私人财富管理业务规模高速增长,大众富裕客群业务稳定发展。从半年报数据来看,截至6月末,中金公司财富管理客户数量为411万户,客户账户资产总值达人民币27882.21亿元。其中,高净值客户数量为29098户,高净值客户账户资产总值达人民币7284.36亿元。

上半年公司还首创了多只资产配置型产品,截至6月底,公司财富管理买方收费资产规模达人民币 500 亿元。在交易业务方面,市场份额进一步提升至 2.33%。同时,中金公司财富管理业务同样受到“国际化”战略影响,海外收入同比实现高速增长。

而在“数字化”战略上,随着信息技术的不断进步,中金公司也在积极与中国领先的科技企业开展战略合作,以数据和技术拓展新产品、新业务、新模式。2019年9月,公司宣布拟与腾讯在境内设立合资金融科技公司金腾科技,助力公司为客户提供更加便利化、智能化、差异化的财富管理解决方案,提升投顾服务效率,优化精准营销,加快推动公司财富管理业务实现转型及规模化发展,至2020年9月金腾科技已正式开业,从金融科技角度为公司财富管理业务发展赋能。

更值得一提的是,7月初,中金公司还公告称,拟将境内财富管理业务转移给全资子公司中金财富证券,整合完成后,中金财富专注开展财富管理业务,母公司则从事投行、资管等业务。

按照华创证券的说法,过往中金公司母公司经纪业务侧重机构经纪与高净值客户财富管理,而中金财富侧重对零售客户提供服务。此次业务整合核心是将机构、高净值及长尾客户经纪业务合并。这有利于业务集中管理以提升业务统一及协同性、资源集中投入以降低成本。此次业务重组同时也有助于公司统一调度,加快财富管理转型。

实际上,上半年中金财富证券业绩表现也可圈可点,报告期内共实现营业收入31.64亿元,净利润13.55亿元,同比增长16.97%。

对于后续财富管理业务发展方向,中金公司在半年报中表示,将继续领航券商买方投顾转型,做深做强资产配置型产品。同时做好与中金财富证券的整合工作。此外,中金财富将全面落地全敏捷革新组织模式,充分释放组织生产力。最后,持续投入金融科技建设,夯实数字化基础,逐步推进重大战略平台建设,并深化与数字生态的合作。

各项业务齐头并进,资管业务规模提升至9000亿

除财富管理与投行业务外,上半年中金公司其他业务条线也在上半年得到了长足的发展。

半年报数据显示,报告期内,中金公司自营业务收入规模即达到81.63亿元,同比增长48.41%,占公司总营收的56.46%,成为名副其实的业绩贡献点。

对于自营收入中“投资收益”以及“公允价值变动收益”的增长,中金公司将其解释为场外衍生品及公司创设的与股票、指数挂钩的结构化产品估值随股票市场行情变化而上升所导致。另外,私募证券基金、货币基金等投资产生的收益也大幅增加,大宗商品及利率合约项下的衍生工具产生的收益也有所增长,这些因素共同铸就了亮眼的自营收入。

而相比其他业务,上半年中金公司资管业务手续费净收入增长势头则最为明显,上半年同比增长61.86%至6.28亿元。

截至6月30日,中金公司资产管理部的业务规模已达到9393.97亿元,较2020年末增加83.1%。产品类别方面,包括社保、企业年金、养老金及职业年金在内,公司集合资管计划和单一资管计划管理规模分别达到4428.23亿元和4965.74亿元。管理产品数量660只,绝大部分是主动管理产品。

中金公司旗下公募基金子公司中金基金也在市场环境的影响下,实现了管理资产规模的突破。截至6月30日中金基金管理资产规模为人民币 692.26亿元,较去年末增长人民币139.28亿元,其中,公募基金规模增长至人民币680.27亿元,较上年末增长26.0%。

而在私募股权业务端,上半年中金资本也加速区域布局,全方位服务各地区科技创新与招商引资。截至6月30日,中金资本多种方式在管的资产规模达到人民币约3032.15亿元。据介绍,下半年,中金资本将深耕战略性新兴产业的投资,并紧扣国家“双碳”目标,加速落地碳中和基金。

(文章来源:21世纪经济报道)

文章来源:21世纪经济报道