爱尔眼科(300015,股吧)和讯SGI指数评分出炉公司获得82分,从图中可以明确看出近六个季度公司得分比较乐观。

从公司得分情况来看只有去年一季度明显低于其他季度,新冠疫情的突然袭击致使整个经济活动放慢甚至停摆,爱尔眼科也深受疫情影响,图中可以看出2020年一季度得分58分,但是随着疫情的控制全国范围内的复产复工,公司生产活动恢复正常,得分也恢复到疫情前期的水平。

凤凰“浴火”,疫情中重生

疫情对爱尔眼科影响非常巨大。2020年上半年,爱尔眼科的营业收入为41.64亿元,同比增长-12.32%;归属于上市公司股东的净利润为6.76亿元,同比增长-2.72%;扣除非经常性损益后的净利润为5.79亿元,同比增长-16.69%。

为抵御疫情带来的风险,爱尔眼科增加了借款的金额。截至2020年上半年,爱尔眼科的资产负债率为46.72%,短期借款增至23.12亿元,2019年底该数据为5.8亿元。

然而,以上疫情带来的影响在经过第三季度后被逐渐“消化”,其中关键因素为爱尔眼科完成了一项重大资产重组。

今年上半年,爱尔眼科实现营收73.48亿元,同比增长76.47%;实现净利润11.16亿元,同比增长65.03%。

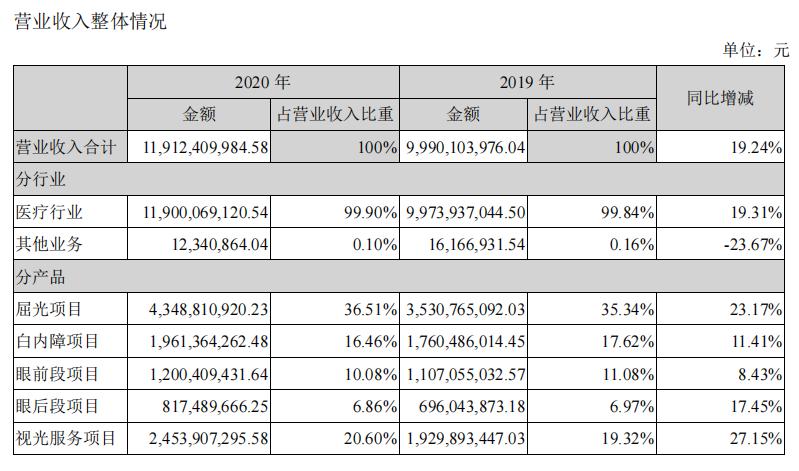

2021上半年线下医疗服务几乎已经不受疫情影响,爱尔眼科取得业绩增长在情理之中。有趣的是与去年同期相比,屈光手术和视光手术的营收增幅最大,分别为84.65%和85.2%。

有说法是,疫情导致居家时间延长、用眼加剧,疫情后爱尔等眼科医院的屈光手术量增长。另外,国家近视防控战略推动可能也是爱尔眼科相关业务大幅增长的原因。

然而,屈光手术业务可能会随着“双减”政策的加速推进而遭遇风险。学生课业和课外培训压力的减轻,以及全社会对“青少年热衷手机游戏”的强烈关注,势必会影响到近视的发生率,进而对爱尔眼科等视光学手术机构的业务造成深远影响。

医疗纠纷缠身,难掩股市上涨趋势

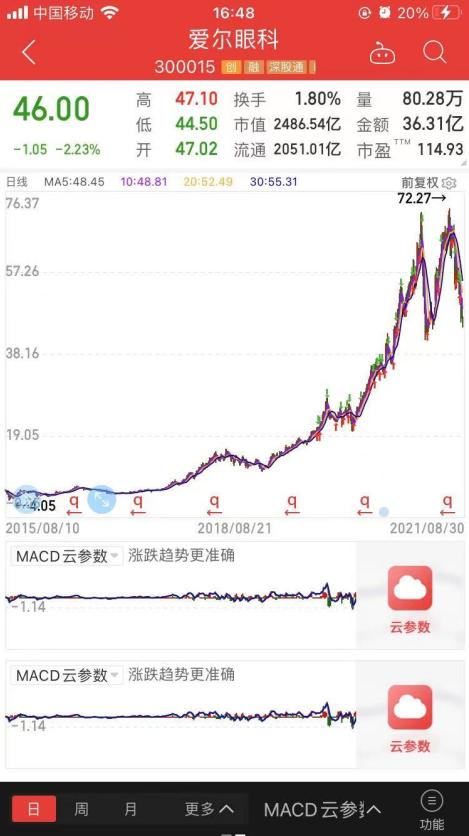

头顶着民营医疗上市第一股的光环,2009年上市至今,爱尔眼科的市值,从不足40亿元,狂飙到最新的近2486.5亿。

从股价来看,公司从2019以来一路牛气冲天,股价屡创新高曾一度站上72.27元/股。

今年上半年,抗疫医生艾芬“失明”维权事件备受关注。虽然官方已经有了处理结果,但并没有让当时双方都满意。

艾芬在个人微博上指摘爱尔眼科的各方面问题,包括此次半年报中,爱尔眼科的眼科医院数量从此前对外宣传的600多家一下减少到200多家。艾芬一直在质疑:爱尔眼科手术数量连年大增,却并未公布持证医生数量增长情况。

这并不是第一次爱尔眼科陷入争议。网络上已经有不少患者对爱尔眼科提出投诉,爱尔眼科也还曾多次因医疗事故被患者告上法庭。之所以引起轩然大波,更多是因为艾芬医生本身是个KOL,影响力大。事实上,按照概率,去年在爱尔眼科发生医疗纠纷的患者应该不少,只不过人微言轻,并且缺乏专业的医疗知识,最终被安抚了罢了。

因抗疫医生艾芬“失明”维权事件,爱尔眼科股价在上半年出现波动,但是难以改变上涨的大趋势。

“虚胖”的民营医院的现状

说到爱尔眼科不得不提我国民营医院生存现状。

近年来,中国民营医院数量迅速增加。据中商产业研究院数据显示,民营医院数量从2015年底的14518家增长至2019年底的22424家,复合年增长率为11.5%。

然而,民营医院每年的创收利润却远不及公立医院。

民营医院面临“虚胖”的境地,民营医院诊疗人数较少。民营医院数量占比超六成,但诊疗人次却不足两成。从2018年民营医院诊疗量上来说,2018年民营医院诊疗人数5.3亿人次,仅占诊疗人数总数的14.8%,绝大部分诊疗发生在公立医院。

有钱有设备,没人才,部分地方政策不够完善,是民营医院数量多而不那么强的主要症结。

当今的办医者,可以分作几类:政府办公立医院,大型国企或国资办医院,私人或民营企业办医院。

前者是数十年来当然的医疗主体,在医疗市场上具备无可替代的垄断者角色,因此相对举办难度小,而且其扩张尽快受到政策限制,仍然呈现了极大的扩张欲望和态势。

而后二者,则大部分是医疗市场的新进入者,较早的是大型国有企业或事业单位举办的集体所有制医院,如大学的校医院,航天工业系统的诸多医院等;早期还有投资医疗行业的私人集团如莆田系、如广东东莞的东华医院等;近几年则出现了以华润、中信、北大医疗、阳光保险等为代表的国有资本投资医疗;另外则是民营医药企业或房地产等行业的企业新近介入医疗行业,如复星、泰康,甚至万达、恒大之类;还有少数是外资举办的医疗项目或医院,如上海的和睦家、重庆的来福士、成都的鹏瑞利。

总体上看,后二者都处于艰难之中,早期的国企办医院处于风雨飘摇之中,或改制兼并或破产;早期的社会办医要么赚了第一桶金而转向投入更大的循环中难以自拔,要么被市场淘汰或声誉太差退出市场,而新近尤其新医改后举办医疗者,几乎90%是处于投入阶段,要想盈利或看到前景,似乎也是遥遥无期。

民营医疗投资之难,表现主要是:定位难清。许多的民营医疗投资者包括一些国企办医者,举办医疗机构的目的是很模糊的,或者说是为着非医疗目的的。

医生难找。医生可能是医院存在的核心和关键,没有好医生,哪能称为好医院?

品牌难立。民营医疗的社会形象不佳,是历史造成的,因为它的人才成本、经营成本天然就更高,所以谋求高收费甚至坑蒙拐骗就几乎成为必然,而许多民营医生过于明显的诱导需求与过度医疗行为,也招致许多就医者诟病,这就大大地破坏了民营医疗的声誉。

政策难明。医疗行业也许是最复杂的行业,面临的政策与监管却绝对是最多的。

医疗设备设施都是重资产投入,人力资源占很大的运营成本,利润却不是想象的那么丰厚,所以资金占用很严重,却只能是长周期回收,这一点估计很多投资者都估计不足,想要滚动投入其实很难。

伴随着前几年全民创业热潮,医疗成为创业热土,诸如茅台(600519)等也要“跨行”开医院,将医疗作为未来多元化发展的重要增长板块,社会办医机构数量呈现快速增长。

数量激增的背后,民营医疗机构面临生存难题。

从医院数量上来看,民营医院是公立医院的1.85倍,但是从服务量上看,2019年1-11月诊疗人数,民营医院不足公立医院的18%。

再加上,民营医院同质化严重,疫情的催化下,开始大量挤泡沫!与此同步的还有民营医院的“注销”数量。

据调查显示:截止2020年2月,经营不满3年、已经注销或吊销的民营医院竟然多达155家!

其中,最晚注册的一家公司成立时间为2019年11月5日,也就是说,还没有撑过一个季度,“熬过”2020年这场寒冬,这家医院就自愿选择了“关门”。

全国最大分级诊疗平台

根据领投智库发布的《眼科行业深度报告》,作为眼科市场最大的一部分,眼科医疗服务市场大约为1240亿。水大鱼大,除了爱尔眼科这一带头大哥蚕食的市场外,还有近3/4的市场未被整合

众所周知,爱尔眼科连锁扩张的核心在于其制定的分级诊疗制度。该公司已成立全国最大的疑难眼底病分级诊疗平台,通过线上和线下两个体系的布局。在整个结构中,爱尔眼科的一级医院以学术研究为主要目的,二级医院以业务为主体,三级医院起到上下转诊的功能,四级医院则深入基层,形成了较为完整的诊疗和扩张闭环。

从爱尔眼科的重要财务数据中可以看到近四年的加权净资产收益率整体比较平稳,虽然经历疫情但是受影响有限,仅在前两季度业绩出现严重下滑,总体来说去年的经营状况也比较乐观。

爱尔眼科在进一步开拓市场的过程中运营能力、盈利能力、资本结构方面基础稳固,尤其在盈利方面潜力足。

去年爱尔眼科门诊量7549万人次,同比增长13.89 %;手术量69.5万例,同比增长14.19%;实现营业收入119亿元,同比增长19.24%;实现营业利润26.7亿元,同比增长32.26%;实现净利润18.8亿元,同比增长31.16%;实现归属于母公司的净利润17.2亿元,同比增长25.01%;实现归属于母公司扣除非经常性损益后的净利润21.3亿元,同比增长49.12%。

重销售轻研发,对外捐赠已成利润的重大负担

随着经营规模的扩大,爱尔眼科的业绩增长开始高歌猛进。2015年至2019年,公司净利润增速全部维持在30%以上,营业收入增速基本也都在25%以上。与2014年相比,公司2019年的净利润累计增长接近2.2倍。

年报数据显示,2017年,因并购医院增加与原有医院加大推广力度,广告及业宣传费等增加,爱尔眼科当年销售费用暴增51.11%,达到7.74亿元。2018年、2019年,爱尔眼科销售费用分别约8.26亿元、10.5亿元,相对营收规模的比例,均超过10%,增速也超过同期营收增长。

通过增加投入的方式刺激营收的增长,短期内对于公司扩大市场占有率是有好处,利于公司竞争。但是这种方式是不可持续的,若不控制营业成本的进一步提升最终将变成增收不增利的恶性循环。

2020年前三个季度,爱尔眼科营业收入、净利润同比分别增长47.55%、62.34%,受疫情影响,市场推广活动减少,公司销售费用同比下降了9.29%至7.4亿元。而中报显示,上半年公司销售费用仅为3.51亿元。这意味着,公司第三季度销售费用增长了1.1倍以上,远超同期营收增长。

而三季度营业收入的增长,与收购有很大关系。上半年受疫情影响,公司营收、净利润分别下降12.32%、16.69%。当年7月,爱尔眼科作价18.69亿元,一次性收购了30家医院。

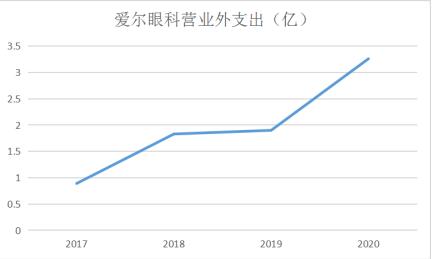

巨大的销售费用,一旦受到收入增长放缓挤压,将成为拖累业绩的沉重负担。而除了直接发生的销售费用,进行业务相关的对外捐赠,是医疗类上市公司常见的做法。

随着费用规模扩大,爱尔眼科对外捐赠的主体已经变换。该公司2019年8月披露,爱尔集团计划向公益组织湘江公益基金会捐赠1亿股公司股份,用于眼科医疗的科研工作及人才培养,捐赠按10年分阶段进行。2020年5月送股后,捐赠股份由1亿股增加到1.3亿股,其中2000万股已经过户。按照当前股价计算,捐赠的股份市值已经接近百亿之巨。

下图为爱尔眼科捐赠资金情况

硬币的另一面,爱尔眼科在技术研发、学术投入却并不多。上述捐赠发生的2014年,公司研发投入只有958万元,在营业收入中的占比仅有0.4%;2015年这项支出也只有1810万元,远低于对外捐赠金额。

最近两年,研发投入虽然增长加快,但在爱尔眼科营业收入中的占比仍然不高。2018年-2020年,爱尔眼科的研发费用分别为9749万元、1.52亿元、1.64亿,在营收中的占比分别约1.2%、1.5%、1.38%。

乏力的盈利,野蛮的扩张

营收规模急剧扩张的背后,是爱尔眼科持续不断的收购。2009年10月上市时,爱尔眼科共有21家分、子公司,其中眼科医院19家。到了2012年底,通过收购、自建,公司旗下医院数量增加到44家。根据公开数据测算,最近八年来,该公司医院数量年均增长20家以上,2020年底可能已经超过200家。

持续不断的收购,维系着爱尔眼科上市以来的营收、净利润保持了年均分别超过90%、110%以上的增长率。

数据显示,上市前夕的2009年前三个季度,爱尔眼科营业收入仅为4.47亿元,实现净利润7279万元。2020年同期,这两项数据已分别达到44.01亿元、8.7亿元,比上市之初分别增长了近10倍、12倍。

但这样的增速,仍远低于资金、资源上投入的增长,以及资产规模的增长速度。上市以来,爱尔眼科的总资产、净资产累计分别增长约30倍。而净利润累计增幅,分别只有前两者的30%、40%左右。

同市值规模扩张相比,盈利的增长幅度差异更加明显。按照28元的发行价计算,爱尔眼科上市之初的总市值,在38亿元左右,而最新市值比上市初期飙涨了近80倍。

计入当期损益的政府补助去年4770万,2019年则是2129万,同比增长一倍多。政府补助金额占瑞松科技利润总额比例较高,如果公司未来不能持续获得政府补助,或政府补助政策发生不利变动,可能对瑞松科技经营业绩产生一定的不利影响。

(岳权利 HN152)