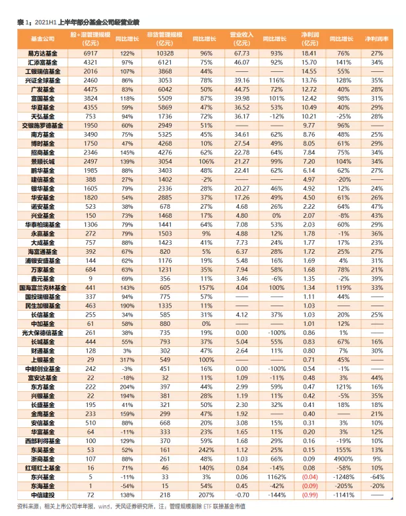

随着半年报的披露,公募基金公司的赚钱能力同样浮出水面。在已披露数据的50家公司中,上半年实现净利润在10亿元以上的有8家,而实现净利翻倍以上的有7家。更进一步的是,头部聚集效应加剧,前十名公募基金净利润合计为126.79亿元,占50家基金公司盈利总和的一半以上。

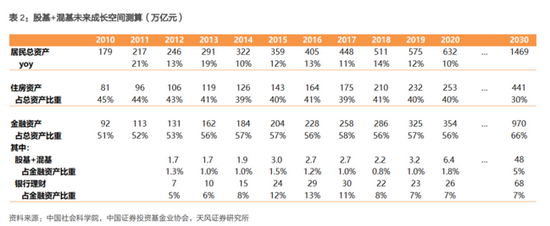

而这些增长主要得益于权益类产品的暴涨,为此,天风证券对未来权益类(股基+混基)基金规模的发展作测算,预计2030年权益类基金规模达到48.5万亿元。

净利“10亿俱乐部”扩增至8家,最惨公司半年亏1亿

根据半年报不完全统计,今年上半年,共计有8家公募基金公司净利润超10亿元,而去年同期“10亿俱乐部”玩家只有2家。

这8家基金公司中,易方达稳居第一位,同比去年增长了76%,半年净利润达到了18.41亿元;紧随其后的就是汇添富,以15.70亿元排名第二;第三位则是工银瑞信基金,赚到了14.55亿元。第四到第八位,分别是兴证全球基金(13.76亿元)、广发基金(12.72亿元)、富国基金(博客,微博)(12.42亿元)、华夏基金(10.49亿元)、天弘基金(10.21亿元)。

至于第九和第十,虽然没破10亿元,但是与前几位相差不远,分别为半年赚了9.77亿元的交银施罗德和8.76亿元的南方基金。而这10家头部公司加起来,半年净赚126.79亿元,占据半壁江山。

有意思的是,前十名中,天弘基金净利润跌25%,原因在于其主动压降了货币基金规模,根据半年报显示,截至6月30日,天弘余额宝最新规模为7808亿元,环比一季度降幅达19%,而其最新的持有户数却大幅增加2194万。这也意味着,余额宝小额、分散的特点愈发明显,整体流动性、稳定性进一步加强。

根据数据显示,目前天弘基金非货币类基金的最新规模已经突破2000亿元,相比2019年底的非货币基金规模增幅为166.48%,同比年底的增幅更是高达556%。有基金业人士表示,2020年以来的权益基金大热行情,也分流了一部分货币基金的客户,很多基金公司也将更多精力放到了权益类基金的开发和推广上。

此外,有7家公司净利润翻倍,前20名中有3家,分别为汇添富基金、兴证全球、景顺长城,对应的增速为141%、128%、104%;此外还有国海富兰克林、东方基金、东吴基金、浙商基金,增速分别为119%、121%、155%和4900%,49倍的盈利增长主要是因为同比基数低。

虽然结构性行情延续,赚钱的基金公司不少,但是仍有3家今年上半年处于亏钱状态。东兴基金和东海基金小亏400万和900万,而惊人的是,中信建投基金亏了近1亿元,同比下滑了1141%。

券商系基金稳居头部,前十名中占7席

虽然在基金代销中,银行渠道占据明显优势,但是券商系基金公司的赚钱能力显然更优。2021年上半年,净利润排名前10的基金公司中,有7家为券商系。

其中,广发证券(000776,股吧)旗下的广发基金和易方达基金合计净利润超30亿元,净利润贡献率为19%;东方证券旗下的汇添富净赚15.70亿元,同比翻倍;海通证券(600837,股吧)旗下的富国基金净利润12.42亿元,同比增长98%,持股的另一家海富通基金净利润1.7亿元,同比增长25%。

还有中信证券(600030,股吧)旗下的华夏基金、兴业证券(601377,股吧)旗下的兴证全球、招商证券(600999,股吧)旗下的博时基金等;南方基金有两家券商股东,华泰证券(601688,股吧)和兴业证券,净利润9亿元,同比增长48%。另外,华泰证券旗下的华泰柏瑞净利润2亿元,同比大涨60%。

此外,前十名中有两家银行系,工银瑞信和交银施罗德。

惊人!机构预测2030年权益基金规模达48万亿

由于权益类基金的快速扩张,天风证券对其发展作出测算,预计2030年权益类基金规模达到48.5万亿元。

而这一测算基于三大假设:第一,基于房地产投资属性弱化,假设2030年住房资产占总资产比重降为30%;第二,基于资管市场格局变革以及资本市场景气度持续提升,权益类公募基金吸引力增强,假设2030年股基+混基占金融资产比例提升至5%;第三,假设中国居民总资产增速在2021年至2024年为10%,2025年到2030年为8%。

也就是说,在天风证券估算中,2030年,居民总资产增长到了1469万亿元,金融资产比重提升至66%,股基+混基等权益产品在金融资产中的比重是5%,也就是1469*66%*5%=48.477(万亿元)。

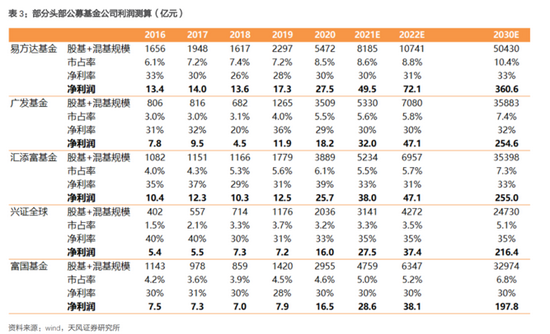

与此同时,天风证券还测算了头部公募基金公司的规模和净利润数据,预计今年第一名的基金公司还是易方达,其将净赚50亿元!这一数据几乎相当于上半年的三倍了。同时,到了2030年,净利润可能会是361亿元,变成2021年的7倍还多。

此外,在天风证券的预计中,2021年广发基金、汇添富基金、兴证全球、富国基金净利润将分别达到32亿元、38亿元、28亿元、29亿元,同比增速分别为80%、75%、48%、72%、73%;2030年净利润分别达255亿元、255亿元、216亿元、198亿元。

这些测算都基于以下假设:第一,随着居民财富管理需求的持续释放,头部基金依托其品牌效应,预计市场份额将持续提升。易方达、广发、汇添富、兴证全球、富国基金2030年市占率提高分别至10.4%、7.4%、7.3%、5.1%、6.8%;

第二,基于规模效应对渠道费用上升的抵减,净利润率稳步提升,易方达、广发、汇添富、兴证全球、富国基金2030年净利率提高至33%、32%、33%、35%、30%;

第三,考虑到公司兼具专户、社保、自营等业务,以股基+混基规模为基础进行折算,测算营业收入。

(赵鹏 )