“三道红线”出台以后,背负高负债压力的金融街(000402,股吧)通过“卖卖卖”快速回血,并由“红档”降至“橙档”。但降负债稳定下来之后,外界更关注的是金融街自身的造血能力,然而,这一点,金融街的表现远不如预期。

可以说,2021年上半年,金融街的业绩表现仍然延续了疫情期间的低迷态势,即便在去年较低的业绩基础之上,也没有实现增长,主要盈利指标不断下滑,甚至跌回10年前。

结合调控持续趋紧的态势和未来行业增长空间见顶,外界认为,金融街的盈利能力承压,未来的业绩增长逐渐失去想象空间。

01

业绩“跌回”10年前

金融街的半年报可以用“惨淡”来形容。

来看一组数据:营收54.73亿,同比减少6.71%;归属于上市公司股东的扣除非经常性损益的净利润0.68亿元,同比减少46.67%;加权平均净资产收益率仅为1.65%。

而规模相近的力高、正商、当代、荣安、港龙中国等均实现可观的业绩增长,综合各家财报显示,力高营收增速36.2%,归属股东净利润增速19.9%;当代置业营收增速9.6%,归属股东净利润增速12.43%;荣安地产(000517,股吧)营收增速179.94%,归属于上市公司股东的净利润增速1.47%。

相较而言,金融街的业绩远远落后于同规模的房企,不仅如此,其盈利能力也显著低于行业平均水平,比如,金融街的房产开发业务毛利率为23.14%,较去年同期下降12.40个百分点,根据Wind数据,披露业绩的143家房企销售毛利率算术平均值为26.9%,较去年同期减少了4个百分点。

也就是说,金融街的销售毛利率比行业低出3.8个百分点,毛利率下滑速度更是比行业快一倍,这显然是个危险的信号。

金融街将此归因于房地产开发项目结算存在季度间的不均衡性,事实也确实如此。券商人士对和讯房产表示,由于体量和布局问题,金融街业绩波动较大。不过,在去年疫情的基础上,金融街的业绩仍然出现大幅跌落,还是让很多人感到意外。

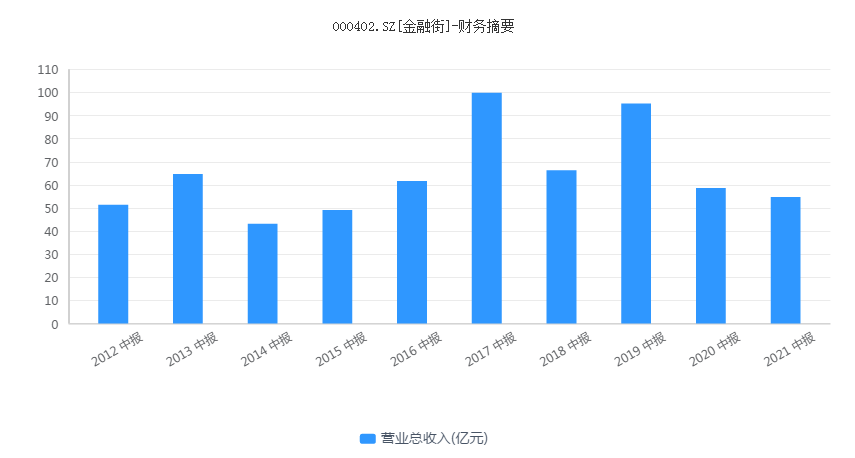

和讯房产梳理了金融街过去的业绩表现,发现其营收规模始终没有突破百亿元,近两年的业绩甚至退回到10年前的水平,比如,今年上半年,金融街的营收规模是54.73亿,低于2013年同期的64.77亿元,与2012年的51.39几近持平。

数据来源:同花顺

利润表现则更差,金融街今年上半年的扣除非经常性损益的净利润仅为0.68亿元,是除2015年以外近10年的最低水平。巴菲特曾经在《价值投资之外的巴菲特》一书中表示:投资一支股票的长期收益基本不会离净资产回报率(ROE)太远。而金融街的净资产收益率不到高点时(2012年为5.9%)的三分之一。

过去十年,是房地产行业突飞猛进的黄金时代,然而金融街不但没有实现业绩的增长,甚至盈利能力还出现倒退,这多少让人有些费解。

02

“看家本领”不灵了?

不过,虽然金融街的整体业绩表现较差,但作为一家中小型房企,金融街最引以为傲的是在北京、上海等重点城市持有写字楼、商业、酒店等优质物业,可以说,“金融街”三个字就是北京第一大支柱产业金融业的象征。

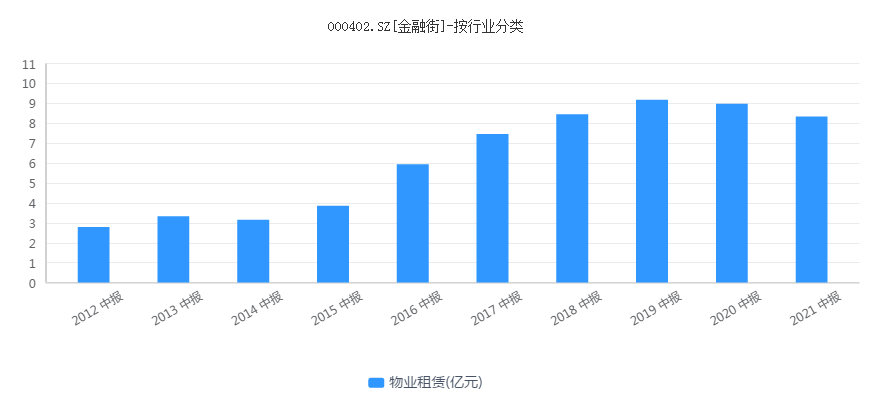

但看家本领似乎也不灵了,金融街上半年的物业租赁业务收入8.34亿元,同比下降7.18%,毛利率为90.65%,虽然仍然维持在行业高位,但较去年同期下降2.27个百分点。

相较而言,同样在北京及天津核心区持有投资物业的金隅集团(601992,股吧),其物业投资与管理板块上半年实现收入21.3亿元,同比增加13.4%,利润4.3亿元,实现扭亏为盈。再比如,宝龙商业实现营收11.7亿元,同比增长34.8%;归母净利润2.03亿元,同比增长40.3%。

对于失速于行业的表现,金融街在财报中解释,主要是因为写字楼板块受金融街中心客户租赁计划变化、金融街·万科丰科中心转让等影响。虽然确实受到出售丰科中心的影响,但这样的解释显得苍白无力,尤其,外界没有看到金融街提升物业租赁收入的动力和未来的计划。

实际上,纵观过去10年金融街物业在租赁方面的表现,可以发现,2019年以来,金融街在物业租赁方面增长就比较乏力,收入连续两年出现下滑,暂时还看不到改善的迹象。

数据来源:同花顺

就投资物业而言,业绩增长一般来自两个方面,一是本身经营能力的提高,从而促使租金得到提升,二是新增项目的扩展,目前来看,这两方面的增长都非常受限,起码从金融街的报告中看不到未来增长的潜力。

从大的行业环境来说,写字楼市场的租金没能从疫情的影像中完全恢复,以北京为例,根据世邦魏理仕和WIND数据,2021年上半年,北京优质写字楼的空置率为16.9%,较去年同期提高了1.4个百分点,同时,写字楼租金分别为398.9元/平米/月,较去年同期下降了5.0%。

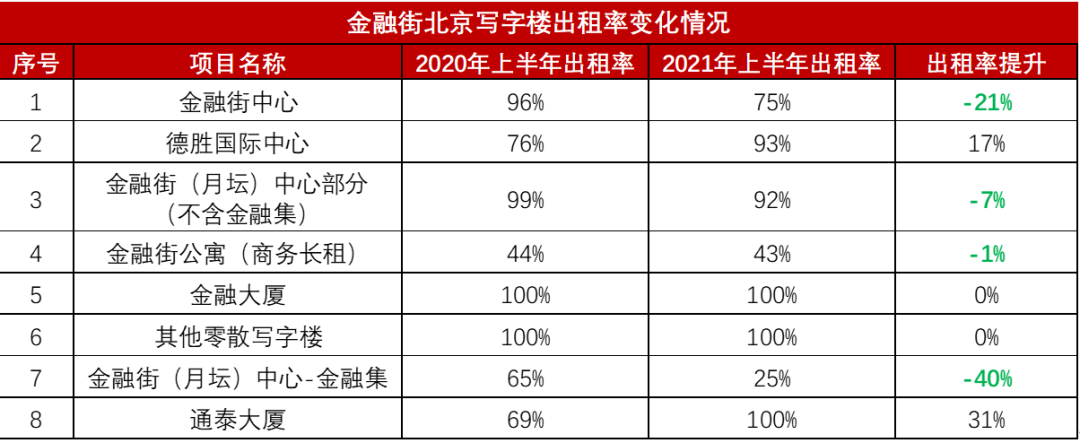

不可避免的,金融街的写字楼出租率也出现显著下降,和讯房产对比金融街近两年的财报发现,诸如金融街中心、金融街(月坛)中心、金融街公寓出租率均出现了下降。

数据来源:金融街财务公告,由和讯房产整理

而对于新增项目的扩展,当前宝龙商业的业绩增长靠的主要是新开业项目的增量,世茂股份(600823,股吧)也在积极探索轻资产运营的增长之道,但金融街在这方面却给人无动于衷的印象,金融街在财报中的未来发展部分对此没有提及。

03

业绩增长失去想象空间?

当惨淡的业绩表现遇上逐渐收紧的政策调控,外界对金融街的未来增长很难重拾信心。

从市场表现来看,金融街上半年的销售增速是35%,速略低于百强房企的平均水平,后者的销售增速均值为36.7%,但金融街也算跟上了行业发展的节奏。克而瑞数据显示,今年上半年,金融街实现全口径销售金额213亿元。

不过,随时楼市下行,行业销售增速放缓,根据克而瑞数据,2021年1-8月,金融街实现全口径销售额250.6亿元,相当于完成了2020年销售额的62%,业内人士认为,随着市场持续降温,金融街今年的规模能否实现增长还是未知。

金融街在土储补充方面也比较谨慎,上半年仅在上海、固安获取项目3个,新增项目权益规划建筑面积69.8万平米,实现权益投资额约35.4亿元。

对于下半年的拿地策略,金融街表示,会保持公开市场的适度参与度,还会积极参与TOD项目、旧城改造、城市更新以及收并购项目的获取,持续拓展战略型绿色小镇项目。

可以确定的是,金融街在拿地方面已经发力,截至8月29日,金融街相继在无锡、苏州等地获取项目,前8月累计新增项目权益规划建筑面积115.7万平米,实现权益投资额约81.4亿元。

不过,“三道红线”当道,增速放缓已成行业的必然趋势,金融界也不例外。在业内看来,作为国企,金融街虽然有融资优势,比如,债券融资的成本仅在2.21%-4.74%之间,但在已经触及两道红线的情况下(2021年上半年,金融街剔除预收款项后的资产负债率73.3%,净负债率163.7%,货币资金/短期债务是1.13。),其增长空间还是会受到限制。

数据来源:金融街财报

一位多年持续关注金融街的分析师对和讯表示,金融街有很好的资源,而且有这么大的杠杆空间,但即便如此,十多年过去,依然没有做起来,确实是公司自身存在问题,未来是向管理要效益的时代,无论是项目周转还是组织管理,金融街都失去了先发优势。

也许,对金融街来说,是时候做出真正有魄力的改变了。

......END......

(蒲莎莎 )