基金大额限购早已不陌生,从10万、5万、1万甚至到1千元都很常见,基本都是整数,而今日西部利得量化成长发布公告称,将于9月7日暂停大额申购,限制申购金额为1024元。这样的限购数字也引起了基民不小的讨论,有基民表示,这是量化思维入脑,而该基金经理也被冠以有趣的灵魂称号。

对于大额限额1024元,该基金经理盛丰衍今日也在公众平台解释道:策略容量之内,规模是荣耀;策略容量之外,规模是毒药。限购是为了控制规模,不限死是为了共同富裕。至于限购多少,一直拿不定主意,是上周基民投票选出的结果。

基金经理回应限购1024元

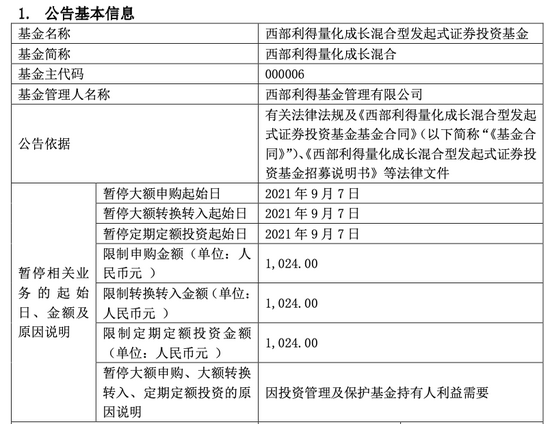

今日,西部利得量化成长发布公告称,自2021年9月7日起调整西部利得量化成长在全部销售机构的大额申购、大额转换转入和定期定额投资的限额。期间,如单日单个基金账户单笔申购(含转换转入和定期定额投资)本基金的金额超过1024元(不含),或者单日单个基金账户多笔累计申购(含转换转入和定期定额投资)本基金的金额合计超过1024元(不含),本基金管理人有权对超过限额的申请予以部分或者全部拒绝。

《每日经济新闻(博客,微博)》记者注意到,西部利得量化成长今年来已发布过多次调整大额限购,从去年12月的300万调整到今年1月底的20万,再调整到今年7月的5万以及目前的1024元,调整跨度较大,尤其是今天打破常规非整数的限购额度也引发了基民的讨论,该基金经理也被冠以有趣的灵魂称号。

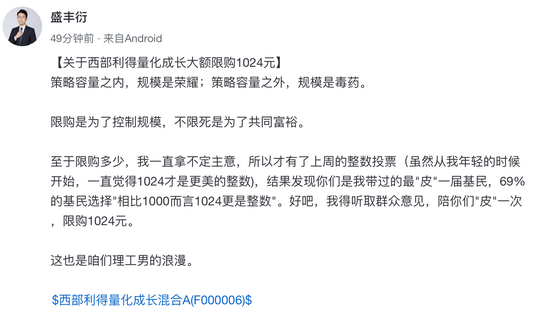

对于1024元的限额,今日盘后,西部利得量化成长基金经理盛丰衍在公众平台解释道:“策略容量之内,规模是荣耀;策略容量之外,规模是毒药。限购是为了控制规模,不限死是为了共同富裕。”

“至于限购多少,我一直拿不定主意,所以才有了上周的整数投票(虽然从我年轻的时候开始,一直觉得1024才是更美的整数),结果发现你们是我带过的最‘皮’一届基民,69%的基民选择‘相比1000而言1024更是整数’。好吧,我得听取群众意见,陪你们‘皮’一次,限购1024元。”他最后还打趣地说道:“这也是咱们理工男的浪漫。”

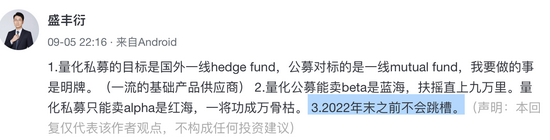

对外称2022年末前不会跳槽

西部利得量化成长2021年中报显示,该基金的基金经理盛丰衍为复旦大学计算机应用技术硕士(这就不难理解他认为1024才是更美的整数了),曾任光大证券股份有限公司权益投资助理、上海光大证券(601788,股吧)资产管理有限公司研究员、兴证证券资产管理有限公司量化研究员。2016年10月加入西部利得基金公司,目前为公募量化投资部副总经理。此外,他昨日晚间还在公众平台上称,2022年末之前不会跳槽。

“盛丰衍自入行起便从事基本面量化的研究,研究经验丰富。当前在管产品均为以基本面量化驱动的指数增强系列,覆盖沪深300、中证500、红利、全市场中证500、全市场选股、行业主题增强等多条产品线。”华宝证券研究总结表示。

Wind数据显示,盛丰衍目前管基金数量为6只,在管基金总规模达54.02亿元。其中西部利得量化成长A,今年上半年回报率为21.25%,位列同类1604只基金中第132名。同时,自基金合同生效起以来至上半年末,西部利得量化成长A回报率达到152.47%。

盛丰衍表示:“我对自己所管理的产品没有偏好,都是亲生的,每一个都尽心管理。区别在于各自的基准不同,约束不同,从而导致的风险程度以及风险敞口不同。关于指数估值这事儿我看过一些统计数据,我目前的认知是这样的:A股当下指数估值水平显著影响指数未来5年收益率,但对未来一个季度甚至更短周期的涨跌预测能力不显著。没有这样的耐心和长期计划的投资者,不必过于关注指数估值。”

数据来源:Wind

中盘股超额收益趋势或还将持续一个季度

盛丰衍在西部利得量化成长2021年中报中说道:投资策略上,本基金始终维持高股票仓位,持仓的三个特征为中频、中盘、成长,行业配置参考中证500指数,市值上相对于基准存在大市值暴露,股票持仓分散以此弱化个股黑天鹅的影响。

展望2021年三季度,他认为影响A股的主要有三股力量。

其一是外需持续高景气+通胀若隐若现的宏观背景。二季度的PMI新订单、新出口订单、工业生产、投资、社融、房企资金来源等多项反映经济运行指标出现下滑;外需持续高景气,并且可能继续超预期;大宗商品价格通胀指数则处于近几年高位。几项因素叠加后对A股影响略偏负面。因子配置上需要兼顾高成长和低估值。

其二是上市公司二、三季度盈利增速。财报期,上市公司盈利增速是A股行业配置的重要参考指标。2021年Q2和Q3的上市公司盈利增速可能是未来造成A股板块间差异的主要原因之一。

其三是核心资产偏好的降温。以茅指数为代表的核心资产在过去4年中持续战胜以中证500指数为代表的中盘股。这一趋势在今年2月下旬戛然而止。春节后,中盘股相对于大盘股表现出持续的超额收益。这个趋势可能还将持续一个季度。做出这一预判的线索有三,中证500指数历史估值分位数明显低于沪深300指数估值历史分位数;今年2月和3月核心资产的大幅回撤中断了核心资产的趋势交易;雪球结构、量化私募产品、公募新发基金、保险等机构调整持仓似乎都更偏好于中盘股。

(陈状 )