每经特约评论员 宋清辉

北京证券交易所即将登场,如同创业板、科创板的轮番登场一样,预计不会冲击已有的资本市场格局,而是作为一种重要的补充,使得我国多层次资本市场更加完善。但是,与主板企业的大而全不同,一批小而精的中小微企业首次登场,基于过往经验判断,很可能会分别上演市值暴涨、长期横盘、一路贬值等各路资本大戏。

“北交所”一词出现没多久,就成为财经从业人员的常用词,短时间内交易规则即公开征求意见,官方的解释说明也非常迅速,充分展现了国家对北交所的重视程度。

推动更多中小微企业在资本市场上融资,既是国家战略层面的一种必要,以鼓励中小微企业以百舸争流之势繁荣国家经济。同时,这又是中小微企业求生存求发展的一种现实需求——汲取资本市场的充足资金强化壮大企业自身,以战胜发展过程中的各种艰难险阻。

我认为,让资金发挥出最大的作用,将资源配置作用发挥到极致,是资本市场对企业以及投资人的期望。企业从无到有,从小微到中型、大型,从数人的初创团队到成千上万人的组织机构,离不开的是资源和发展,流动资金不足是所有企业难以逾越的高山。正如网上有一个段子,说的是在上世纪末,马云用50万元创立了阿里巴巴,马化腾用50万元创立了腾讯,丁磊用50万元创立了网易,这些如今的巨无霸企业,在初期也免不了资金短缺的烦恼。

二十多年来,以50万元甚至更多作为创业启动资金的企业不在少数,其中固然有许多新的千亿市值公司诞生,然而更多企业在发展之路上磕磕绊绊,无人知其生,也无人知其死。二十多年来,各路投资机构也层出不穷,众筹、天使投资、创业投资纷纷出现,在推动小微企业发展方面起到了一定作用。可滴水难解干涸,我国涌现出大量高潜质的中小微企业,其中不乏上能巡天下能探海的“硬科技”企业,除了面临各种技术挑战之外,资金的缺乏限制了企业的发展空间。

新三板曾火爆过一段时间,不少媒体一度将新三板定义为中国的“纳斯达克”,猜测其中能涌现出中国的“苹果”“微软”等新兴产业上市公司。随后,由于新三板投资门槛过高、交易不活跃等方面的问题,新三板的融资效果逐渐减弱,我们期待的新科技巨头企业也未能从新三板中诞生。即便我国多地设立了地方性的股权交易中心,例如深圳的前海股权交易中心,设计多种融资产品,帮助中小微企业在平台上寻找融资,可是这种区域型的股权交易中心面对的投资者有限,影响力不足,想要挖掘到优质的中小微企业并非易事。

从资本市场的发展历史来看,资本市场的扩容只会在较短的一段时间内因为“抽血”而低迷,但不会因为一时的低迷而永久颓废。我认为,北京证券交易所正式运营之后,不仅不会抢夺主板的份额,还能够带来诸多利好,虽然这些利好暂时还不足以推动A股从当前的犹豫不定状态变成板上钉钉的“大牛市”,但是此举却能够成为未来A股整体走牛的基础。

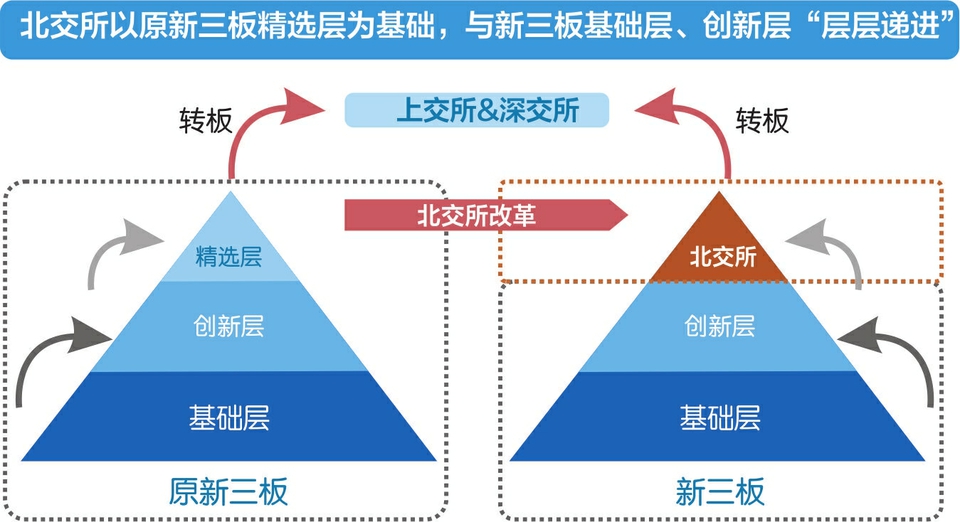

与此同时,通过全国性的资本市场,在新三板精选层的基础上降低投资者门槛,让更多的投资人群能够参与投资“专精特新”企业。一方面,一部分找不到方向、不够活跃的资金将率先涌入北交所,寻找有潜质的优质企业;另一方面,北交所企业的孵化成长和活跃交易,又将反哺A股主板、创业板和科创板,使资本市场更加活跃、优质上市企业更容易获得资金青睐。

当然,除了美好前景,市场风险亦不能够忽视。北交所的个股交易涨跌幅设置为30%,单日如果最高价买入有可能亏近五成,这不是一般人能够承受的,建议普通投资者初期不要轻易参与,未来参与则需要详细了解交易规则、公司基本面等。事实上,不管科创板也好,新三板也好,北交所也好,之所以设立投资者资金门槛,都是因为市场风险相对主板更大,通过资金门槛可以有效婉拒风险承受能力差的投资者,毕竟若是遭遇下跌行情,其资金蒸发速度要远超主板,普通投资者远观即可,不建议为了以小博大,甚至东拼西凑借钱去通过验资门槛。

普通投资者远观不等于无法参与,可以想象北交所运营之后,券商、私募等机构将争先恐后推出基金产品,等于变相降低投资者的准入门槛,并以专业的人做专业的事的态度邀请普通投资者参与北交所的投资。

也正是因为北交所的运行将更加开放、更加市场化,其上市企业破发、成交低迷、退市情况或更加会是家常便饭,每一步都存在不小风险。但是,这不代表北交所没有生命力,而是说明资金正在资本市场中越发成熟、谨慎,这也是成熟资本市场的重要特性。在进一步深化改革开放的背景下,我们迎来了北交所,预计随着深化改革开放步伐的加快,国际板也可能很快悄然而至。

(作者系著名经济学家,著有《强国提速》等多本经济学著作)

(李佳佳 HN153)