汇通网9月7日讯—— 周二,欧元兑美元连续第二日下跌,但市场预期欧洲央行将先于美联储宣布缩减资产购买规模限制了该货币对进一步的跌幅。与此同时,美国长期国债收益率正接近关键阻力位,一旦突破可能引发货币市场出现较大的波动。

周二,欧元兑美元连续第二日下跌,但市场预期欧洲央行将先于美联储宣布缩减资产购买规模限制了该货币对进一步的跌幅。与此同时,美国长期国债收益率正接近关键阻力位,一旦突破可能引发货币市场出现较大的波动。

欧洲央行鹰派预期逐渐升温,债券市场面临压力

欧盟主权债券今天面临巨大压力,自8月底以来就开启的疲软状态在日内进一步恶化。欧洲央行最近发出了一系列更加强硬的呼吁,市场普遍认为,欧洲央行将不得不调整其预期,并可能在本周的会议上宣布缩减资产购买规模。越来越多的共识推动了一种新预期,即欧洲央行可能会先于美联储宣布缩减资产购买规模。

如果欧洲央行对于通胀的预期有明显上调或在字里行间透露出的对于通胀上行的担忧,即使拉加德试图在新闻发布会上安抚市场,但欧元仍有望稳步走高。

美债收益率逼近关键阻力位,货币市场或面临波动风险

欧盟债券收益率最近的上升,远比美国国债收益率的涨幅更为明显。美国国债收益率尚未突破当地区间高点。不过,美国10年期国债收益率一旦明确突破1.38%大关(双顶)就可能会成为整个市场的关键触发因素,欧盟债券的压力也推动了美国国债自上周五低点以来承受的显著压力。

本周,对欧洲央行周四会议的反应,和明天10年期美国国债拍卖都有可能引发市场波动性上升。

周二,荷兰国际发表报告称,季节性上行及央行决议有望推高欧元区国债收益率。该行分析师表示,从过去几年来看,9月初债券供应和收益率都有明显上升的趋势。预计在欧洲央行会议期间欧元区国债收益率将继续走高,该行认为欧洲央行的鹰派风险将超过鸽派风险。

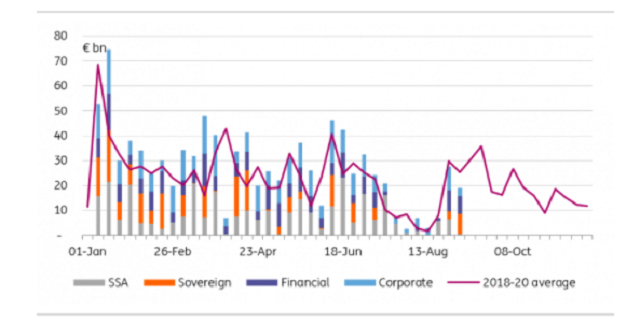

(欧元主权债券供应通常在9月份激增)

供应的复苏并不代表收益率一定会上升。9月初的特别之处在于,发行额从8月的低迷时期,跃升至9月的繁忙时期。同样值得注意的是,9月份的利率变动可能有许多其他因素在起作用,例如投资者纷纷抛售夏季持有的利差交易,以利用平静的市场获利。

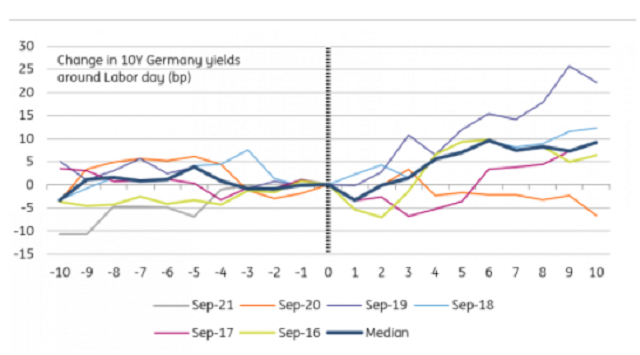

更重要的是,由于上述原因,分析师发现发达市场利率在劳动节假期后的两周内有一个相当明确的上升趋势。在过去5年中,有4年德国10年期国债收益率出现了明显的上升。变动中值略低于10个基点,大部分涨幅是在劳动节(Labor Day)之后的5个交易日(即下周一)实现的。但在今年,德国国债收益率在劳动节假期前已经上涨了大约同样的幅度,这一事实缓和了上述结论。

(在过去5年里,德国10年期国债收益率有4年在劳动节假期后出现上涨)

不过,随着欧洲央行会议的临近,荷兰国际预计在供应的推动下,国债收益率将在周四走高。接下来会发生什么取决于欧洲央行的动态,但该行认为,缩减购债规模的风险,以及传达这一决定的难度,可能会推高欧元区的国债收益率。

欧元美元在最近触及1.1909高点后,虽然本周的风险仍然很高,不过分析师对于该货币对仍然持看涨观点。这周末的决定性因素似乎是上面提到的事态发展,特别是欧洲央行决议和美国国债市场行动是否会推高波动性,这可能令风险情绪承压,并支撑欧元和美元,如果这一次的压力来自避险属性更高的债券收益率,则对瑞郎和日元的支撑作用预计不会那么大。

(王治强 HF013)