继寒武纪夺得“AI芯片第一股”之后,AI四小龙都忙着IPO。9月9日,冲刺港交所失败后的旷视科创板IPO过会,8月27日,商汤科技正式向港交所递交招股书。此前,云从科技过会科创板,而依图科技则在终止科创板上市计划后又传出有赴港上市的计划。一时间,AI四小龙向资本市场IPO攻势备战升级。

一边是AI四小龙集体闯关资本市场,上市之路一波三折,另一边是头顶“AI芯片第一股”光环的寒武纪在资本市场坐的冷板凳,A股上市一年时间股价跌跌不休,跌幅近七成。为何AI芯片企业纷纷选择闯关IPO?

营收增速放缓甚至负增长 难逃亏损魔咒

纵观AI四小龙的发展史,都是戴着光环诞生,融资总金额均超过数十亿元。在业务布局方面,AI四小龙的均在安防、金融、零售等场景进行落地布局,因而在提供的产品或解决方案上或面临同质化问题。

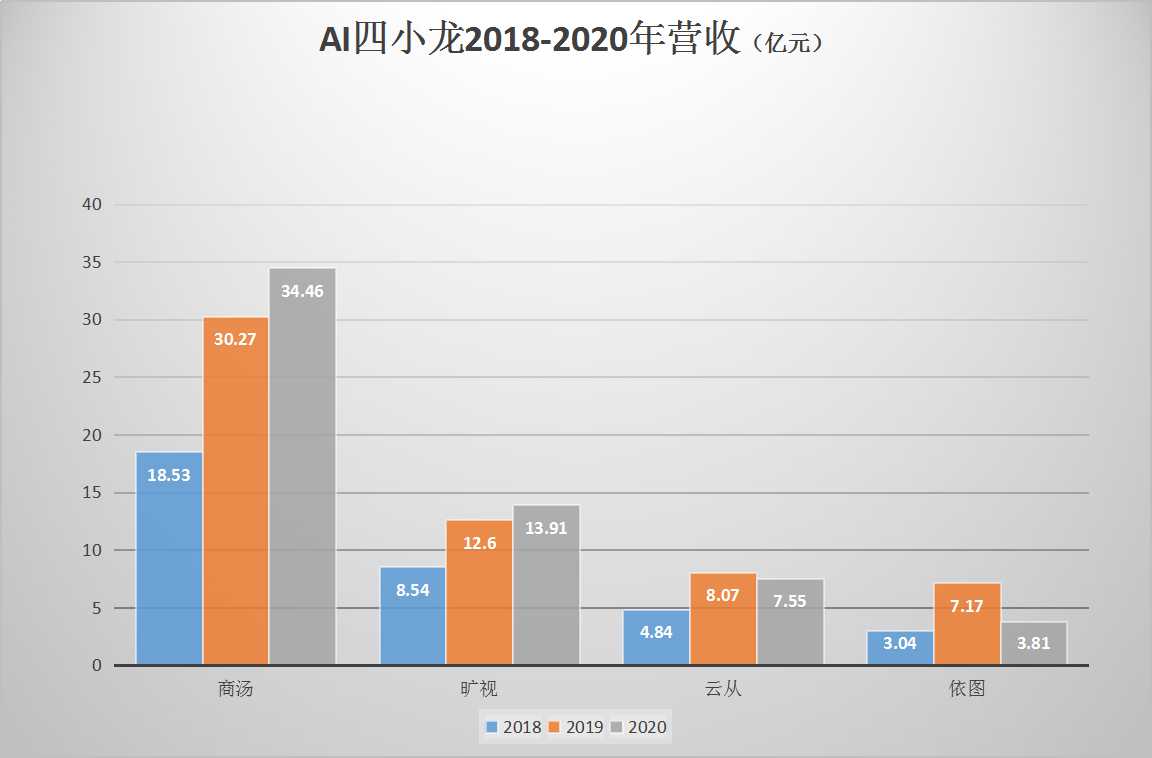

招股书显示,商汤科技2018年至2020年营收分别为18.53亿元、30.27亿元、34.46亿元,同比增长63.36%、13.84%。虽然营收规模逐年递增,但增速已出现明显放缓态势。

同期,旷视营收分别为8.54亿元、12.6亿元,13.91亿元,同比增长47.54%、10.4%;云从营收分别为4.84亿元、8.07亿元、7.55亿元,同比增长66.74%、-6.44%;依图营收分别为3.04亿元、7.17亿元、3.81亿元,同比增长135.86%、-46.86%。由此可见,商汤、旷视营收增速均出现明显放缓趋势,而云从、依图2020年营收则出现负增长现象。

在营收规模上,商汤科技位居AI四小龙之首,甚至超过了旷视、依图、云从的总和。但如果对比A股市场上的海康威视(002415,股吧)、科大讯飞(002230,股吧)等,商汤科技的营收规模只能排在后列。

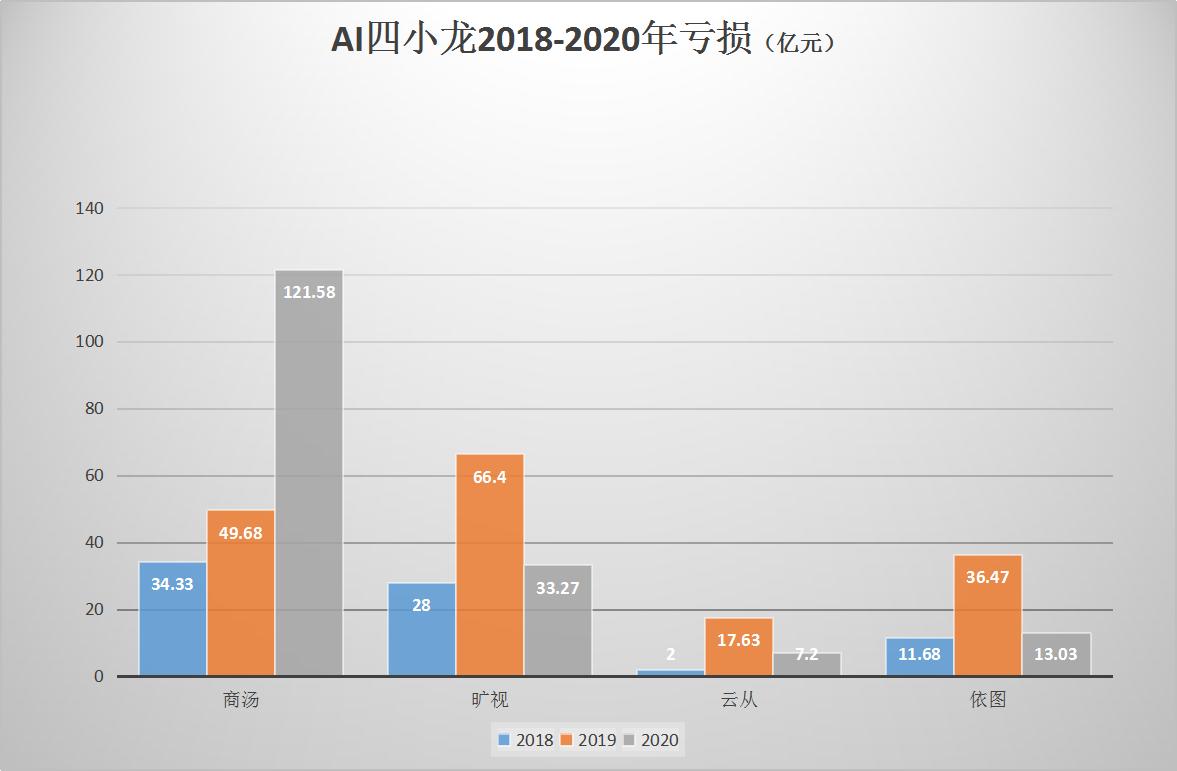

值得注意的是,AI四小龙的营收增速放缓甚至出现负增长的同时,亏损却在持续。招股书显示,商汤科技2018年至2020年亏损分别为34.33亿元、49.68亿元、121.58亿元,同比扩大44.71%、144.73%。同期,旷视亏损分别为28亿元、66.4亿元、33.27亿元;云从亏损分别为2亿元、17.63亿元、7.2亿元;依图亏损分别为11.68亿元、36.47亿元、13.03亿元。由此可见,商汤科技亏损正在持续扩大,而旷视、云从、依图亏损在2020年虽有所收窄,但近3年的亏损总额分别高达127.67亿元、26.83亿元、61.18亿元。

研发上舍得“砸钱” 现金流压力巨大

作为数字化转型中的重要一环,AI产业规模持续提升。根据沙利文报告预计,全球人工智能赋能的商业价值将于2025年达到10万亿美元,占2025年全球GDP的8.6%,2020至2025年年均复合增长率达27.2%。

在计算机视觉应用领域,AI四小龙已经抢占了超40%的市场份额。根据IDC中国2020年的研究报告显示,2020年市场份额前5名的分别是商汤科技,旷视科技,海康威视、云从科技、依图科技。

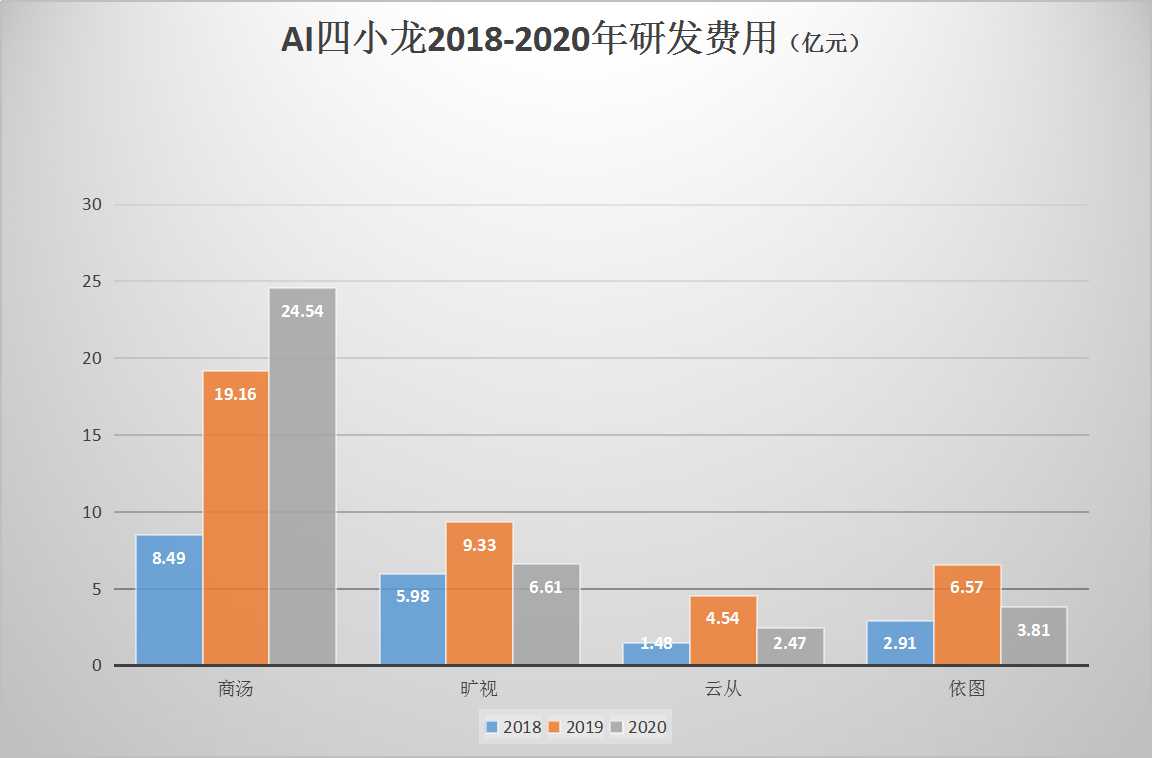

众所周知,AI产业是重技术研发,其一大特点是前期投入资金巨大,且回报周期长。从AI四小龙动辄上十亿的大手笔研发投入也可看出,AI四小龙在研发上的重视程度。招股书显示,2018年至2020年,商汤研发费用分别为8.49亿元、19.16亿元、24.54亿元,研发占营收比达45.9%、63.3%、71.3%;

同期,旷视研发费用分别为5.98亿元、9.33亿元、6.61亿元,研发占营收比达70.02%、74.05%、92.32%;云从研发费用分别为1.48亿元、4.54亿元、2.47亿元,研发占营收比达30.58%、56.26%、32.72%;依图研发费用分别为2.91亿元、6.57亿元、3.81亿元,研发占营收比达95.72%、91.63%、100%;

在技术研发上的持续巨额投入,也是造成“AI四小龙”常年处于亏损状态的一大主因。商汤科技在股书中提到,由于投入大量资源投建大型AI超算中心以及开发AI芯片和AI传感器等核心产品,此类研发项目资金投入大、回报周期长,导致现金流为负。报告期内经营现金流净额分别为-7.5亿元,-28.7亿元,-12.3亿元及-8.3亿元。

现金流方面,AI四小龙均面临着不小的压力。据依图科技此前提交招股书显示,2017年至2020年上半年,依图经营活动现金流合计净流出26亿元。云从、旷视同样经营性现金流面临压力,云从2017年至2020年上半年合计现金流净流出12.48亿元;而旷视2017年至2020年1-9月合计现金流净流出达33.24亿元。

毛利率方面,AI四小龙需应对市场竞争等变化因素波动风险。商汤在四小龙中毛利率最高,今年上半年,商汤的毛利率达73%;同期,云从、依图的毛利分别为53.45%、70.99%,旷视2020年前三季度毛利率为44.24%。

持续的亏损、高昂的研发投入、承压的现金流,似乎成为AI四小龙的共性问题,也成为AI四小龙上市路上的绊脚石。今年7月,云从科技科创板经历三次询问才被正式批准上市;成立最早的旷视科技在港交所申请上市未果后,只得转身将上市目标改为A股;而依图科技经历上交所问询后直接终止了科创板上市计划后又传出有赴港IPO计划,再加上前文提到股价已跌去近七成的寒武纪,AI四小龙在拥抱资本的同时,质疑之声随之而来。

对于AI四小龙而言,谁将率先上市还需等待市场检验,现阶段,除了在资本市场持续发力获得认同外,AI四小龙更应将目光放在自我造血的能力方面,除了为提供更多个性化产品及解决方案,还应根据各自企业的特点及优势将自身业务价值最大化释放。

(郑希 )