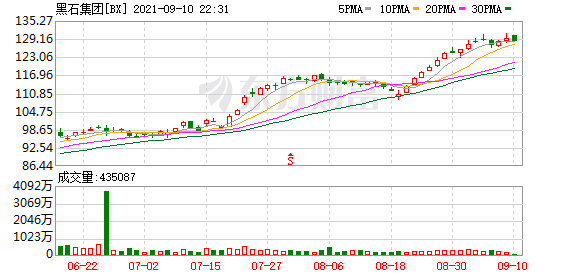

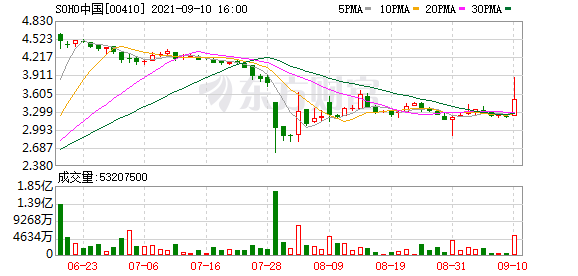

由于先决条件无法达成,黑石集团(NYSE:BX)收购SOHO中国有限公司(00410.HK,以下简称“SOHO中国”)的交易最终选择终止。

9月10日下午,SOHO中国发布公告称,此前高盛代表黑石集团收购公司全部已发行股份的要约,目前满足先决条件的进展不足,且各方认为无法在最后截止日之前满足,在咨询执行人员之后决定终止要约。

《中国经营报》记者就交易终止的情况咨询SOHO中国方面,截至发稿未获回复。

先决条件未达成

据了解,今年6月16日,SOHO中国发布公告,黑石集团以每股5港元的价格向其股东发起要约收购,要约的理论最高现金代价为236.58亿港元(约合人民币195.71亿元)。

而当时的要约先决条件中,第一项即为,要约方黑石集团要根据中国《反垄断法》就要约向中国市场监管总局提交经营者集中申报并获其受理,市场监管总局根据中国《反垄断法》对要约予以批准或视同批准后,交易方可进行。

据了解,我国于2008年发布根据《中华人民共和国反垄断法》制定的《国务院关于经营者集中申报标准的规定》,其中明确要求,通过取得股权或者资产的方式取得对其他经营者的控制权等经营者集中行为,如若达到下列标准之一的,经营者应当事先向国务院反垄断执法机构申报,未申报的不得实施集中。

华泰律师事务所高级合伙人张凯普告诉《中国经营报》记者,经营者集中申报是我国《反垄断法》对经营者集中规定的预先申报制度,凡是达到国务院规定的申报标准的经营者,均需事先向国务院反垄断执法机构申报,未申报的不得实施集中,立案审查亦是其中的正常程序,从企业提交材料到监管机构确定最终结果的时间不超过180天。

据了解,在要约公告发出之后,要约方黑石集团就已向中国国家市场监管总局提交并购审查申报相关文件及材料。

按照香港《公司收购及合并守则》的要求,对于此项收购,SOHO中国和要约方黑石集团需要共同向各股东寄发合并要约文件和受要约方董事会通告的综合文件。一般情况下,寄发综合文件的时间应在发布要约公告的21日内,即7月7日之前。

7月6日,SOHO中国发布公告称,由于达成上述先决条件需要额外时间,将寄发综合文件的最后期限延长至上述先决条件达成(或获豁免)后七日内,或今年12月31日(以较早者为准)。彼时,要约方黑石集团已提供进一步文件及材料,以回应监管机构关于补充额外信息的要求。

直至8月2日,国家市场监管总局根据《中国反垄断法》,对黑石集团提交的申报正式立案审查,根据SOHO中国8月6日发布的公告,收购申报获正式立案审查后,双方仍可能被要求提供进一步信息及材料供监管机构审查。

此前已多次抛售资产

据了解,目前Cititrust以信托受托人的身份持有SOHO中国63.93%股权,是SOHO中国的最大股东,潘石屹、张欣夫妇及其子女是该信托受益人。

之前,SOHO中国已多次抛售资产,根据《中国经营报》记者此前统计,从2014年开始,SOHO中国通过大宗交易的方式,累计抛售了近300亿元的商业资产。同时,在大举兜售商业物业的几年里,上市公司极大程度地提高了分红比例。据数据,最近7个财年内,SOHO中国累计实现约140亿元净利润,而分红派息总额则达近135亿元,其中潘石屹、张欣夫妇分得了约86亿元。

目前,SOHO中国的核心资产为8个位于北京、上海的自持商办项目,包括位于北京的望京SOHO、光华路SOHO、丽泽SOHO、前门大街项目,以及位于上海的SOHO复兴广场、外滩SOHO、SOHO天山广场和古北SOHO,总可租面积约为78.5万平方米。

业内人士表示,SOHO中国的主要问题是之前散售掉了太多面积的物业,不利于后期统一招租管理和树立整体品质。2020年受疫情影响,SOHO中国的租金收入为15.38亿元,较2019年下降约16%。相较于此前传闻的40亿美元的估值,有部分市场声音认为今年6月份最终官宣的30亿美元收购价格属于“贱卖”。

今年上半年,SOHO中国实现租金收入约8.05亿元,同比增长约3%;毛利约为6.59亿元,同比下降约18%;毛利率63.43%,同比下降18.34%。

(文章来源:贝果财经)

文章来源:贝果财经